本記事は、わたしが自作したMT5のインジケーターとGoogle Geminiを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

本文内の用語

1. モデル・指標構造系(意思決定の根拠)

| 用語 | 最適化された定義・役割 | システム上の運用基準 |

| Bayesian CI (Confidence Index) | ベイズ確信指数。 TC・FC・SFを統合し、0.0〜1.0で算出する最終確信度。 | 0.7以上を「勝負圏内」、0.8以上を「Sランク」と定義し、リスク許容度を動的に拡大する。 |

| Hurst指数 | 相場レジーム判定官。 過去の自己相関から価格の持続性を測定する。 | **0.5超ならトレンド順張り、0.5未満なら平均回帰(レンジ)**戦略へ自動的にパイプラインを切り替える。 |

| Anchor Price (アンカー価格) | 基準現在値。 分析開始時のリアルタイム価格。 | CSVデータとの乖離をATR比で測定。**乖離が0.5×ATRを超える場合は「市場急変」**と判断し警告を発する。 |

| TC (Technical Component) | テクニカル加重スコア。 テクニカル指標の整合性を数値化したもの。 | Hurst指数に基づき、トレンド系(MA/MACD)とオシレーター系(RSI等)の重みを動的に変更する。 |

| FC (Fundamental Component) | ファンダメンタル加重スコア。 マクロ経済・金利政策の数値化。 | DXYやUS10Yとの相関、要人発言、地政学リスク発生時に、TCを上回るPrimary Driverとして加重する。 |

| SF_N (Sentiment/Flow) | 市場心理・資金流動性指数。 ニュースの分散度やSNSの過熱感を反映。 | 市場セッション(東京・ロンドン・NY)特有の「ダマシ」や、**Crowded Trade(過熱)**の反転サインを検知する。 |

| Magnet Zone (マグネットゾーン) | 高密度価格収束帯。 POC、フィボナッチ、ラウンドナンバーが重複する領域。 | 価格が強く吸い寄せられ、かつ強力な反発根拠となるエリア。期待値計算の最重要変数。 |

| Bayesian-NN | 不確実性AIモデル。 統計的な確率分布に基づき、ターゲット価格の到達確率を算出。 | 単一の予想ではなく、**「起こりうる値動きの分布」**からリスクと報酬のバランスを最適化する。 |

| Fail-Fast ポリシー | 整合性安全装置。 データの矛盾や期待値の欠如を検知した際の棄却プロトコル。 | 整合性チェック(S8)で矛盾が検出された場合、即座に分析を停止し「見送り」を推奨する。 |

2. テクニカル分析系(構造的根拠)

| 用語 | 最適化された定義・役割 | 活用方法 |

| 動的POC (Point of Control) | 市場合意価格。 直近20本で最も出来高が集中した価格点。 | 最強のレジサポとして機能。ここを突破するには強いボリュムスパイクを必須条件とする。 |

| FVG (Fair Value Gap) | 価格の真空地帯。 急激な変動で取り残された注文の不均衡。 | アルゴリズムがこの空白を埋めに戻る習性を利用し、リトレース(戻り)の最終ターゲットとする。 |

| Liquidity Pool | 流動性の溜まり場。 直近高値・安値の外側に配置された損切り注文の集合体。 | 大口がポジションを構築するための**「ストップ狩り(ヒゲ)」**の発生を想定し、反転の起点とする。 |

| ATR (Average True Range) | 市場の体感温度。 真の変動幅。 | 損切り(SL)の論理的根拠。現在値 ± (ATR×1.5〜2.0)をノイズに巻き込まれない安全圏とする。 |

| Volume Delta | 需給の不均衡。 買いと売りの成行注文の勢い差。 | 価格上昇中にデルタが減少していれば、**「燃料切れ」によるトレンド終焉(ダイバージェンス)**と断定する。 |

| SQZMOM (Squeeze Momentum) | エネルギーの圧縮と開放。 ボラティリティのサイクルを可視化。 | ドットが黒(圧縮)から解放される瞬間を、ブレイクアウトのエントリー加速装置として利用する。 |

3. ファンダメンタル・マクロ系(変動の源泉)

| 用語 | 最適化された定義・役割 | 分析への影響度 |

| DXY 相関影響 | ドル指数の支配力。 ドル高・ドル安が対象銘柄に与える逆相関圧力。 | ドル円やゴールドの分析において、**DXYのトレンドとの乖離(Divergence)**を反転の予兆として評価。 |

| 織り込み済み (Priced-in) | 既知の情報の市場浸透度。 ニュースが既に価格に反映された状態。 | 好材料が出ても価格が反応しない場合、**「材料出尽くし」**としてFCスコアを減衰させ、逆張りを検討。 |

| 市場セッション流動性 | 時間帯別市場特性。 東京・ロンドン・NYの各フェーズ。 | 各セッション開始30-60分の**「Initial Balance」**を測定し、その後の「ダマシ」をフィルタリングする。 |

| リスクオン/リスクオフ | 投資家の攻守ベクトル。 資本が安全資産かリスク資産のどちらに向かっているか。 | 株・BTC・ドルの相関関係から、**現在の「支配的テーマ」**を特定し、銘柄の優位性を裏付ける。 |

4. トレードプラン・期待値(実行管理)

| 用語 | 最適化された定義・役割 | 実行ルール |

| Execution EV (期待値) | 数学的期待利得。 (的中確率×利益) − (失策確率×損失) で算出。 | EVがプラス、かつ RR比 1:1.5 以上であることをエントリーの絶対条件とする。 |

| Position Size | 動的資金管理。 ベイズ確信指数(CI)に基づき自動決定されるロット数。 | CI < 0.6: 0.5% / 0.6-0.8: 1.0% / > 0.8: 2.0% と、確信度に応じリスクを配分。 |

| トレール戦略 | ノーリスク化プロトコル。 TP1到達時に利益を確保しつつ最大伸長を狙う。 | TP1で半分利確し、SLを建値に移動。残りはボリュム減少を確認するまでTP2まで追随する。 |

| キャンドルパターン確定待機 | トリガー承認プロセス。 価格到達後、反転の形状を確認するステップ。 | ゾーン到達のみで入らず、M15等で**「包み足」「ピンバー」「BOS」**が確定した瞬間に執行。 |

| RR比 (Risk-Reward) | リスク・報酬比率。 1回のリスクに対する期待報酬。 | Anchor Priceからの実効RR比を算出。1:1.5を下回る場合は「追随(Chase)」と見なし見送る。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約

- 短期(今〜1週間):レンジ下限を試す可能性あり。サポートを持てば跳ね返す展開。抵抗帯での上値の重さに注意。

- 中期(1〜4週間):上方向には抵抗が集中、突破できれば強めの上昇。ただし下方向への崩れもリスクが高い。確信度は中程度。

ファンダ材料(最近のニュース・マクロ要因)

| 日時 | ソース/内容 | 想定インパクト |

|---|---|---|

| 最近 | Bitcoin falls while gold reaches new highs…リスク回避の動き、強い売り注文、強制清算が発生(マーケットウォッチ) | 投資家センチメントが弱まり、ボラティリティが上がる。リスク資産であるBTCには下押し圧力。急な下落のトリガーになりうる。 |

| 最近 | Bitcoin, Ethereum, and XRP Tumble…Fedの利下げ後のレバレッジ調整が進む (バロンズ) | 利下げ期待が市場に織り込まれていたことによる反動。利下げが予想通りでも、タイミングや他の要因次第で価格が反応しきれない可能性。 |

| 最近 | Bitcoin Jumps…FOMCなど将来の利下げ見通しが拡大 (バロンズ) | 利下げ期待はBTCにとって追い風。特に実質金利(インフレ調整後の利率)が低下するならプラス要因。 |

| 最近 | Bitcoin Long-Term Outlook / Rekt Capital の予測:2025年の中〜後半でサイクルピークの可能性 (ADVFN) | 中期的にはピーク形成の時期に入るかもしれないという警戒感。ポジションの利確やリスク管理が重要になる。 |

テクニカル所見(チャートから見えること)

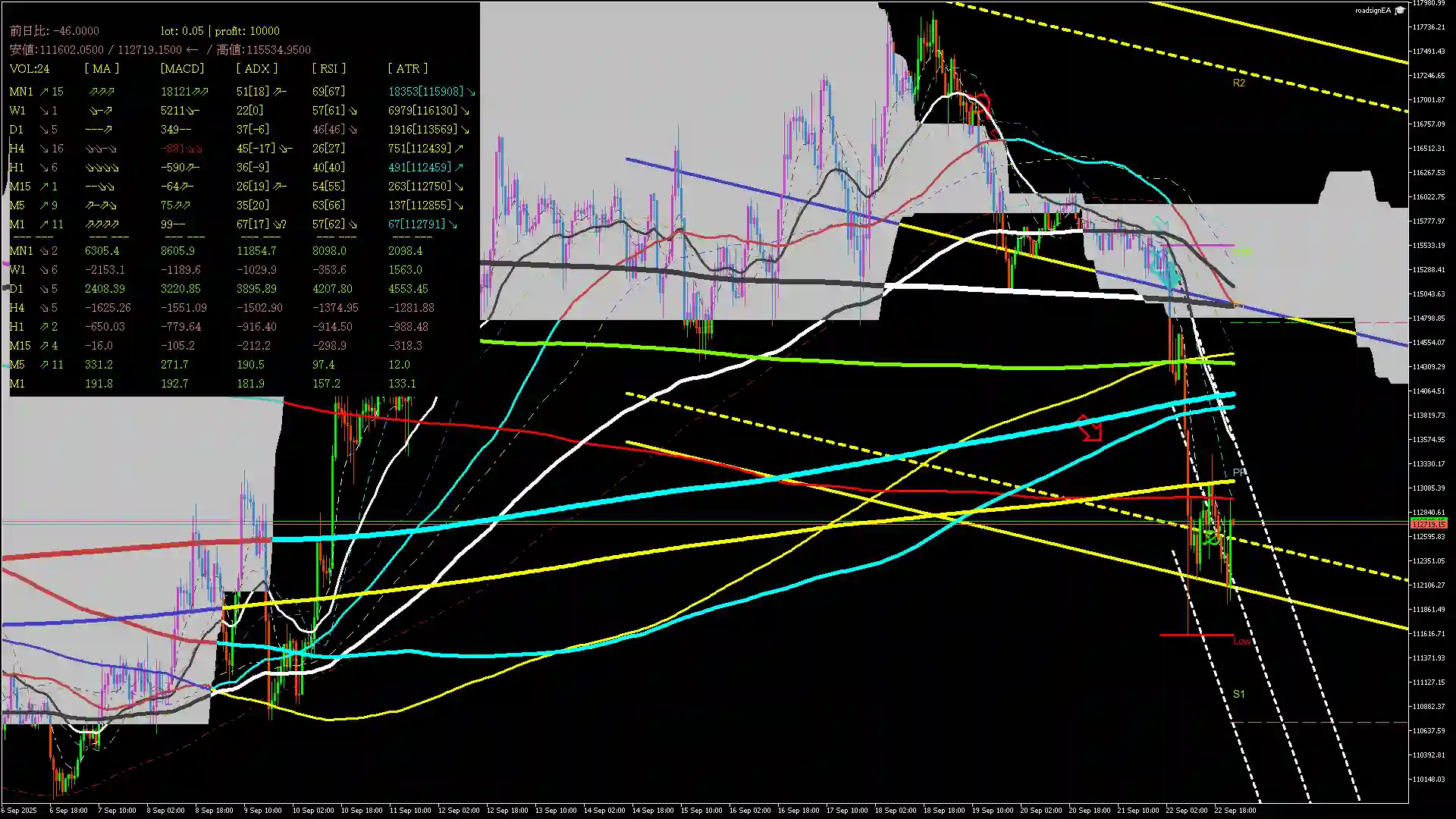

- 複数の移動平均線(短期~中期~長期)が描かれていて、価格はそれらのMAを突破できず、あるいは反発されてるような形跡がある。

- 高値圏での抑えが複層抵抗帯になっていて、抜けにくいゾーンが存在。

- 下にはトレンドラインやチャネル下限と思われる支えが見える(黄色や白などで引かれたライン)。

- MACD, RSI 等では過熱というほどではないが、上昇勢いが鈍ってきている印象あり。特に上値追いするには素材(ボラティリティ・流動性・マクロ)が必要。

テクニカル指標としては:

- サポート・レジスタンス:上:直近の高値帯/チャネル上限付近/重要なMA(中長期)。下:チャネル下端/過去の反転ポイント/大きな節目ライン。

- チャネル構造:もしレンジかウェッジのような収束パターンが見えるなら、どちらかの突破方向を狙う。

- 発散・収束:RSIなどでのダイバージェンス(高値の更新が価格であってもインジケータで確認できないなど)があれば警戒。

重要水準(予想されるサポート/レジスタンス等)

以下は、チャート情報+最近の分析から引けそうな水準(米ドル基準):

| 種類 | 水準(概ね) |

|---|---|

| 抵抗帯 / 上限 | 約 $117,000〜$120,000 周辺。価格がこのあたりを明確に上抜けできれば上へ勢いが出る。 |

| 大きめの心理的節目 | $110,000〜$113,000。ここでサポートが働くかが分岐点。 |

| 深めのサポート | 下がるなら $100,000〜$105,000 領域が強めの防衛ライン。チャネル下限・長期MA付近。 |

トレードプラン仮説(if-then形式)+リスク管理

以下はシナリオ付きの戦略案。どちらも想定違いの場合は柔軟に損を切ること。

| シナリオ | トリガー / 条件 | 戦略案 |

|---|---|---|

| 上方向ブレイク狙い | $117,000〜$120,000 の抵抗を出来高を伴って上抜け。マクロ要因(利下げ期待・ドル安・インフレ鈍化など)が追い風になる。 | ブレイク後の戻りを拾うロング。目標は次の心理的抵抗+チャネル上限。目安は $125,000〜$130,000。ストップロスは抵抗を抜けられなかった直近高値より少し下か、$110,000付近の支持帯を割るライン。 |

| レンジもしくは横ばい継続 | $110,000〜$113,000 がサポートとして維持され、上値は $117,000 を越えられない。出来高・モメンタム弱め。 | 売り買い両建て風に動きの範囲内で上下を狙いに行く。ロングはサポート近辺で、ショートは抵抗帯近くで。リスク少なめで。 |

| 下方向崩れリスク | $110,000 サポートを明確に割る、またはマクロ悪化(ドル高・実質金利上昇・規制ネガティブニュース等)が重なる場合。 | ショートを検討。目標下は $100,000〜$105,000。またそれを割るならさらにより深いサポート領域へ。ストップロスはショートエントリー近辺か上の抵抗帯。 |

リスク管理ポイント

- ニュースイベント(特に米国のインフレ指標・FOMC政策発表・ドル指数変動)が来る前後は、新規ポジションは控えめに。

- レバレッジは慎重に。上へのブレイク狙いなら跳ね返し時の損失を想定。

- ボラティリティが急に上がる可能性あり。ATR等で現在の価格変動幅を把握したうえでストップ・利確幅を設定。

- ポジションうち「損切り位置」は必ず計画しておく。感情での保持はリスク。

結論

チャートとファンダを総合すると、短期的にはレンジ~下試しのリスクあり。中期では持ち直す可能性が十分あるけれど、抵抗帯をしっかり越えるかどうかで「強さ」が決まる。

もっとも確からしいシナリオは、「$110,000〜$113,000あたりでサポートされながらも上値を試す動き」が続き、それでも $117,000〜$120,000 の壁で一旦抑えられてもみ合いになる、というもの。もしこの抵抗を越えられたら、次の上目線戦略が有効。

下方向シナリオを警戒すべきはそのサポートを割ったとき。そこからは調整局面入りする可能性。

昨日の見通し結果考察

下落トレンドへの反転

サポート($114,000前後)を割ったらショート。もしくは抵抗で跳ね返される形を確認したらショート。

上記シナリオの通りになったようです。

AI分析順調な雰囲気を感じます。

コメント