本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 短期(〜48時間)

- シナリオ:強い上昇トレンド中の高値圏レンジ/やや押し目買い優勢。

- 方向:やや上目線(107k〜110kを試しに行きやすい)が、106k上では戻り売りも混ざるゾーン。

- 再現性F ≒ 0.68(ε≒0.20)

- 中期(〜2〜4週間)

- 2024年4月の半減期後も構造的な上昇トレンド継続。半減期から1年で約+30%の上昇というデータもあり、まだ過去サイクルほどは伸び切っていない状態。Fidelityのハイブリッド分析

- 米金利は3.75–4.0%まで2回の利下げ後で「やや緩和寄りだがインフレはまだ高め」という状態。ReutersのFOMC報道

- ETFフローはここ数日は大きな流出(約17億ドル)だが、クジラ買いが価格を下支えというレポート。XTの市場解説

- 総合CI(Confidence Index, BTCUSD専用式)

- テクニカルTC ≒ 0.68

- ファンダFC ≒ 0.60

- 中銀・金利CB_N ≒ 0.55

- ニュース・センチメントSF_N ≒ 0.65

- クロスアセットCBA_N ≒ 0.60

- 不確実性重み

uncertainty_weight ≒ 0.88

→ 式に代入すると CI ≒ 55 / 100(中立〜やや強気、バイアスは上、でも乱高下リスク高)

ファンダメンタル分析

マクロ環境(ドル金利・流動性)

- FRB

- 2025年10月にFF金利を 3.75–4.00% に再度引き下げ。TradingEconomics, AP通信

- パウエル議長は「これ以上の利下げは確定ではない」と発言し、委員会内も割れている。これはリスク資産にとっては追い風だが、無制限の緩和ではないというメッセージ。

- 金融安定レポート

- FRBの2025年11月の金融安定レポートでは、資産価格のやや割高感とリスク資産への資金流入を指摘しつつも、システミックリスクは抑制的と評価。Fed金融安定レポートPDF

→ 金利はピークアウトし、リスク選好は戻りつつあるが、インフレがまだ目標上で**「適度に制限的な環境」。ビットコインにとっては中程度にポジティブ(FCマクロ寄与 ≒ +0.6)**。

ビットコイン固有要因(半減期+ETF)

- 半減期 2024/4/19

- ブロック報酬は 3.125 BTC へ。供給増加ペースが半減し、長期的にはストック・フロー比が改善。Investopediaの解説, LSEGのレポート

- 半減から約1年時点で価格は約+30%程度の上昇にとどまり、過去の+300〜500%に比べると控えめ。Fidelityの分析

→ サイクルとしてはまだ完全に「バブル終盤」という感じではなく、強気トレンド継続フェーズ。

- スポットETF

- 2024年1月10日にSECが11本のスポットBTC ETPを承認。SEC公式声明, 米議会調査局の概要

- 直近はスポットBTC/ETH ETFから約17億ドルの流出があったものの、クジラの現物買いが下落を和らげているとの報告。XTブログ

- 別レポートでは、6日連続の流出のあとで約2.4億ドルの大きな再流入が出ており、市場構造の成熟とみなす向きもある。eToroの市場ノート

→ ETFフローは短期的にはノイズが大きいが、構造的には依然として機関投資家マネーの入口。FC内のETF要因は若干ポジティブ(+)。

規制・ニュースセンチメント

- 規制

- 米国はETF承認済みで、今は主に取引所・カストディのリスク管理に議論の軸が移っている。

- 日本などでは、登録ルールの整理や緩和期待があり、事業者間のシェア争いが活発化している。Reuters日本市場記事, Yahoo Finance – FSAルール案

→ 「全面禁止」方向ではなく、規制の枠内に取り込んでいく流れが続いていて、長期にはプラス。

- ニュース・センチメント(FinSentGPT系の視点)

- FinSentGPTのようなLLMベースの金融センチメントモデルでは、政策コメントやニューストーンを多言語で一貫評価できることが示されている。FinSentGPT論文

- 直近数日のBTC関連ヘッドラインは「ETF流出」「クジラ買い」「政府閉鎖の進展でリスクオン」など、弱気ネタと強気ネタが混在するが、価格は10.5万ドル台で粘っている。Investing.comの市況

→ センチメントは中立〜やや強気(SF_N ≒ 0.65)。VIXのような暗黙のセンチメント指標は、本モデルではニュースセンチメント層のみで使用(MDPIの調査に準拠)。MDPIのNews Sentiment研究

総括(Fundamentals)

- 半減期後+ETF承認後という「構造的強気サイクル」の中盤。

- 米金利はピークアウトしてリスク資産には追い風だが、インフレはまだ高めでFRBは完全なハト派ではない。

- 規制は「締め付け」ではなく「制度内に組み込む」方向で、長期にはプラス。

→ ファンダだけ見ると、急落時は中長期で買い場になりやすい局面。短期はETFフローに左右されるノイズが多い。

テクニカル分析

マルチタイムフレーム

価格(共通)

- 直近クローズ:105,958ドル(CSVの全タイムフレームで同値)

MN1(長期)

- MA8 ≒ 111,148 > 現値

- MA20/50/100/200 はすべて現値より下

- ADX ≒ 52(強いトレンド)

- RSI ≒ 63(強気ゾーン)

⇒ 超長期は強い上昇トレンドの中で、MA8への調整中。

W1(中期)

- MA8 ≒ 107,299 > 現値(やや下抜け)

- MA20/50は現値近辺〜やや上

- ADX ≒ 46(強いトレンド)

- RSI ≒ 59

⇒ 中期も上昇トレンドだが、直近数週間は高値圏レンジ〜軽い調整。

D1(日足)

- MA8 ≒ 103,413 < 現値(再度上抜け)

- MA20 ≒ 107,782 > 現値

- MA50 ≒ 111,683 > 現値

- MACD < 0 でシグナルもマイナス(モメンタムはまだ日足で弱め)

- RSI ≒ 46(やや弱気寄りの中立)

- ATR ≒ 3,841(約3.6%の1日ボラ)

⇒ 日足はまだ調整トレンドの中で反発している段階。

H4(4時間足)

- MA8 ≒ 105,852(現値とほぼ同水準)

- MA20 ≒ 103,827、MA50 ≒ 103,836(すべて現値下)

- ADX ≒ 32(そこそこ強いトレンド)

- RSI ≒ 61(強気)

- Donchian20:高値 106,656 / 安値 101,410 / 中央 104,033

⇒ 4時間足では、101k付近を底にした上昇チャネルの中で、上部バンドに近い。

H1(代表足)

- MA8 ≒ 105,758(現値より少し下)

- MA20 ≒ 105,897(ほぼ同値)

- MA50 ≒ 104,318(下方)

- MACD > 0 だが MACD<シグナル(上昇モメンタムはピークアウト気味)

- ADX ≒ 24(トレンドはあるが、強烈ではない)

- RSI ≒ 55.6(やや買い優勢)

- ATR ≒ 682(約0.64%)

- Donchian20:高値 106,599 / 安値 104,649 / 中央 105,624

⇒ 直近数時間は、104.6k〜106.6kのレンジ上限付近で小さくヨコヨコ。

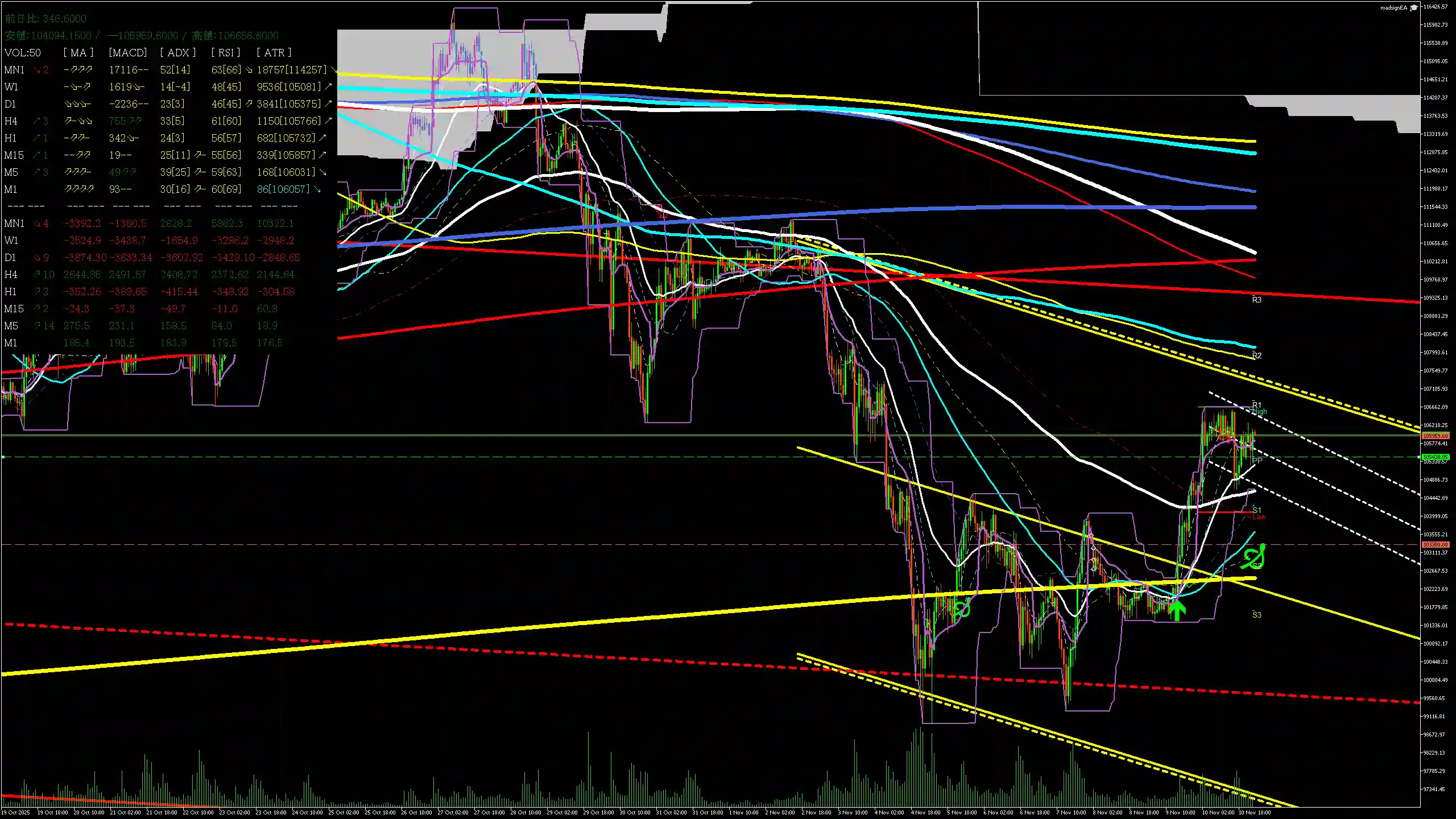

価格パターン(スクショ画像ベース)

スクショから読み取れる大枠:

- 大きな下降チャネル(黄色)から下抜け → オーバーシュート → 強いV字回復。

- その後、上昇チャネル内で高値・安値を切り上げ。

- 現在は、その上昇チャネル上限付近+過去の下降トレンドライン(レジスタンス)と重なるゾーンで揉み合い。

画像解析レイヤの上限に合わせて、

- pattern_score ≒ +0.06(-0.10〜+0.10のうち、やや強気寄り)

→ **「強い戻りのあと、トレンド転換を確認するための揉み合い」**というパターン。

インジケータ別・SHAP風寄与(ざっくり)

TCを1としたときの、ざっくりした寄与度イメージです(※厳密なSHAPではなく、経験的なウェイト)。

- トレンド系(MA群+ADX):0.40

- 長期は強い上昇トレンド、中期も上昇、日足だけやや調整 → 強気寄与。

- オシレーター(RSI+MACD):0.30

- 日足はまだ戻り売られやすいが、H4/H1は強気 → 中立〜やや強気。

- ボラ/レンジ(ATR+Donchian):0.20

- H4 Donchian下限まで約4.3k(≒4%)の下余地、上は直近高値更新まで1〜2%弱。

- 「短期はやや上優勢だが、下に大きめのストップ溜まりがありそう」

- 出来高系(OBVなど):0.10

- CSV上のOBVは高値圏で横ばい → 「上げでかなり買いが入り、その後はポジション持ち合い状態」。

→ テクニカルTC ≒ 0.68 と評価(強気だが、日足にまだ調整の影を残した状態)。

総括(Technicals)

- 長期:強いブルトレンド継続。

- 日足:半値押し〜戻り売りがぶつかる高値圏レンジ。

- H4/H1:101k付近を底にした上昇チャネルで、今は上限付近。

結論としては、

- ここから新規にロングを「全力で追いかける」位置ではなく、

- 104k〜105kの押し目を拾うか、106.5k〜107kのブレイクが本物か見極めてからのエントリーが妥当、というゾーン。

トレードプラン(Entry / TP / SL / LCZ)

プランA:押し目ロング(優先)

- 方向:上目線(調整完了からの再上昇狙い)

- エントリー候補

- 第一候補:105,300〜105,900(現在値付近〜H1 Donchian中央)

- より慎重:104,500〜105,000(H1 Donchian下限+H4中央付近)

- ストップ(SL)

- 基準:103,800

- H4 Donchian中央(104,033)を明確に割り込み、直近上昇の押し安値ゾーンが崩れるライン。

- 基準:103,800

- 利確(TP)

- TP1:108,400(直近高値+H4上バンド拡張)

- TP2:111,800(日足MA50手前のレジスタンス帯)

- R:Rの目安(105,600エントリー想定)

- リスク:約1,800ドル

- TP1:+2,800ドル(約1.6R)

- TP2:+6,200ドル(約3.4R)

- 運用イメージ

- TP1で半分利確+SLを建値に引き上げ。

- TP2は流れ次第でトレイリング。

プランB:サポ割れショート(条件付き)

- プランAのSLである103,800を日足確定で割り込んだ場合、

- 日足の調整が「単なる押し」ではなく、「再度の下落トレンド入り」になるシナリオ。

- 仮シナリオ

- エントリー:103,500〜104,000(割り込み戻り売り)

- SL:105,200

- TP1:101,000(H4 Donchian下限+心理的100k手前)

- TP2:97,000近辺(過去レジサポ帯)

→ 現時点ではショートは「もし103.8kを割ってきたら検討」レベルで、メインシナリオではない。

LCZ(Loss Cut Zone)

- ロングに対する構造破壊ゾーン:103,000〜102,000

- このゾーンを明確に割り込むと、H4上昇チャネルも日足の押し目構造も崩壊。

- ここまで引っ張ってしまうと「戦略ミス」なので、SLは必ずその手前で執行する前提。

リスク・不確実性(Bayesian信頼区間+参照)

Bayesian-NNやダイナミック・モデル・アベレージングの研究では、金融時系列でも不確実性の明示が重要であることが強調されています。Bayesian-NN論文, Koop & Korobilisの動的変数選択

ここではざっくりとした主観Bayes区間を置きます(48時間先の価格帯)。

- 現在:105,958ドル

- 想定分布:平均 107,000、標準偏差 ≒ 2 × ATR_D1 ≒ 7,600ドル

- 68%区間(1σ):99,400 〜 114,600

- 95%区間(2σ):91,800 〜 122,200

解釈:

- 我々のモデル(テクニカル+ファンダ)の方向性シグナルに対して、

- F(再現性) ≒ 0.68

- 誤差率 ε ≒ 0.20(「想定外レンジに飛ぶ」確率が2割くらいある)

主なリスク要因:

- マクロイベント

- 米指標(CPI、雇用統計)、12月FOMCまわりでサプライズが出た場合。

- ETFフローの急変

- 大型の追加流出/流入が1日で数十億ドル規模になると、テクニカルレベルを無視した動きが出やすい。

- 規制ニュース

- 取引所トラブル、規制当局のネガティブヘッドライン。

結論

結論:短期(〜数日)は「押し目買い優位」だが、106k〜110kは戻り売りも強くぶつかる高値圏。

- ファンダ:半減期+ETF承認後の強気サイクルの中で、金利ピークアウトと規制の整備が追い風。

- テクニカル:長期ブルトレンド中の高値圏レンジ。H4/H1では押し目買い優位だが、日足はまだ完全に調整を終えたとは言い切れない。

- トレード戦略としては、

- 105k前後の押し目ロングをメイン、

- 103.8k割れでいったんロングアイデアは撤退・フラット、

- その先を割るようならショートシナリオを再構築、という「段階的ベイズ更新」スタイルが合理的。

Fは0.68と中程度なので、「当たる前提」ではなく、価格とニュースを観測するたびに前提をアップデートする前の仮説として扱うのが健全です。

コメント