本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

関口

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的なテクニカル分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約

対象:USDJPY(H1画像・CSV・直近4週のファンダメンタル)

- 短期(〜1週間):やや上昇優位(確信度 63/100)。背景は「FOMCの9月利下げ後の要人発言・10/8 FOMC議事要旨前」「米政府一部閉鎖で米データの可視性低下→ドルのぶれやすさ増」など。テクニカルはH1〜H4でMA20/50上向き・MACD強弱入れ替え頻発。

- 中期(〜1か月):レンジ〜上昇気味(56/100)。米金利低下方向と日銀の0.5%誘導維持の組合せでドル円は上値トライ→押し買いが基本だが、10/15米CPIと10/30米GDP速報は方向性を変え得るビッグイベント。(連邦準備制度理事会)

ファンダンタル分析結果(直近4週/JST)

- FOMC(9/17):9月会合で0.25%利下げ。次回は10/28–29。議事要旨(10/8予定、日本時間10/9未明想定)を控え、金利・ドルは見極め待ち。(連邦準備制度理事会)

- 米CPIスケジュール:9月分は10/15 21:30JST。今週最大の“地雷”。(Bureau of Labor Statistics)

- 米GDP(BEA):Q3・Advanceは10/30 21:30JST。CPI→GDPの並びはドルの二段変化リスク。(経済分析局)

- 政府閉鎖の影響:一部指標・COTの公開停止により情報の空白が発生、ドル指数は弱含みやすいとの市況。短期の“ノイズ拡大”要因。(Reuters)

- ECB/BoE:ECBは9/11に据え置き、スタッフ見通しは25年インフレ2.1%。BoEは9/18に4%据え置き(7–2)。ユーロ・ポンドの金利低下期待は一服で、相対的に円高要因は限定。(European Central Bank)

- 日銀:9/19で無担保コール翌日物を約0.5%に誘導を維持。先週の講演資料でも先行きガイダンスは大きく変えず。サプライズは薄く、円高バイアスは限定。(日本ボウリング機構)

- 日本CPI/鉱工業:東京都区部速報・全国CPIの公表予定、METI IIP 8月速報(9/30公表)。目先はCPI(10/24予定)が円方向の材料。(総務省統計局)

- 内閣府GDP:7–9月期一次速報 11/17。直近4週の先行イベントとして意識。(ESRI Japan)

- DXY / リスク指標:DXYは年初来で軟調基調の報道、VIX/MOVEは“警戒度”確認用。リスクオフ急変時の円高スパイクに注意。(マーケットウォッチ)

総括(ファンダ):9月FOMC利下げ後、“追加利下げ≒ドル安”テーマが根にある一方、データ空白・要人発言で短期は行き戻り。直近は「米CPI>米GDP」の順でドルの片側トレンドが出やすい週。

テクニカル分析結果(CSV+画像)

データ処理(CSV規約順守)

- MN1→W1→D1→H4→H1→M15で整列、Datetime昇順。全履歴参照。

- MA20/50とMACD/SignalのGC/DC履歴を抽出。最新(抜粋):

- H4:9/24 MACD GC→9/29 DC→10/2 GC。

- H1:10/3 MA GC、10/2〜10/3にMACDのGC/DCが頻発(モメンタムの振幅大)。

- M15:10/3 MA GC、10/3〜10/6にMACD反転連発(短期ノイズ大)。

- 指標値の直近(終値=149.724):

- W1:MA20/50/100/200すべて上向き、MA20>MA50、MACD上、ADX25.35(トレンド有)、RSI56.9。

- D1:MA群上向き、MA20>MA50、MACDはわずかに下、ADX19.69(トレンド弱)、RSI60.6。

- H4:MA20/50上向きだがMA20<MA50(押し目判断)、MACD上、ADX26.7、RSI71.3。

- H1:MA20/50/100/200すべて上向き、MA20>MA50、MACD上、ADX27.1、RSI86.8(短期過熱)。

- SQZMOMの連続変化:W1↗︎1本、D1↗︎1本、H4↗︎16本、H1↗︎6本(短中期へ上昇圧)。

(すべてCSVから算出済み)

Pivot(前日D1)

PP=149.539、R1=150.045、R2=150.365、R3=150.871、S1=149.219、S2=148.713、S3=148.393。

MA表記(誤認防止)

- 例:149.7(H1/MA20/シアン), 149.1(H1/MA50/ロイヤルブルー), 147.6(H1/MA100/黄), 148.25(H1/MA200/赤)。

- 上位足:**149台後半(W1/MA20/シアン)>(W1/MA50/ロイヤルブルー)**で中期は上向き維持。

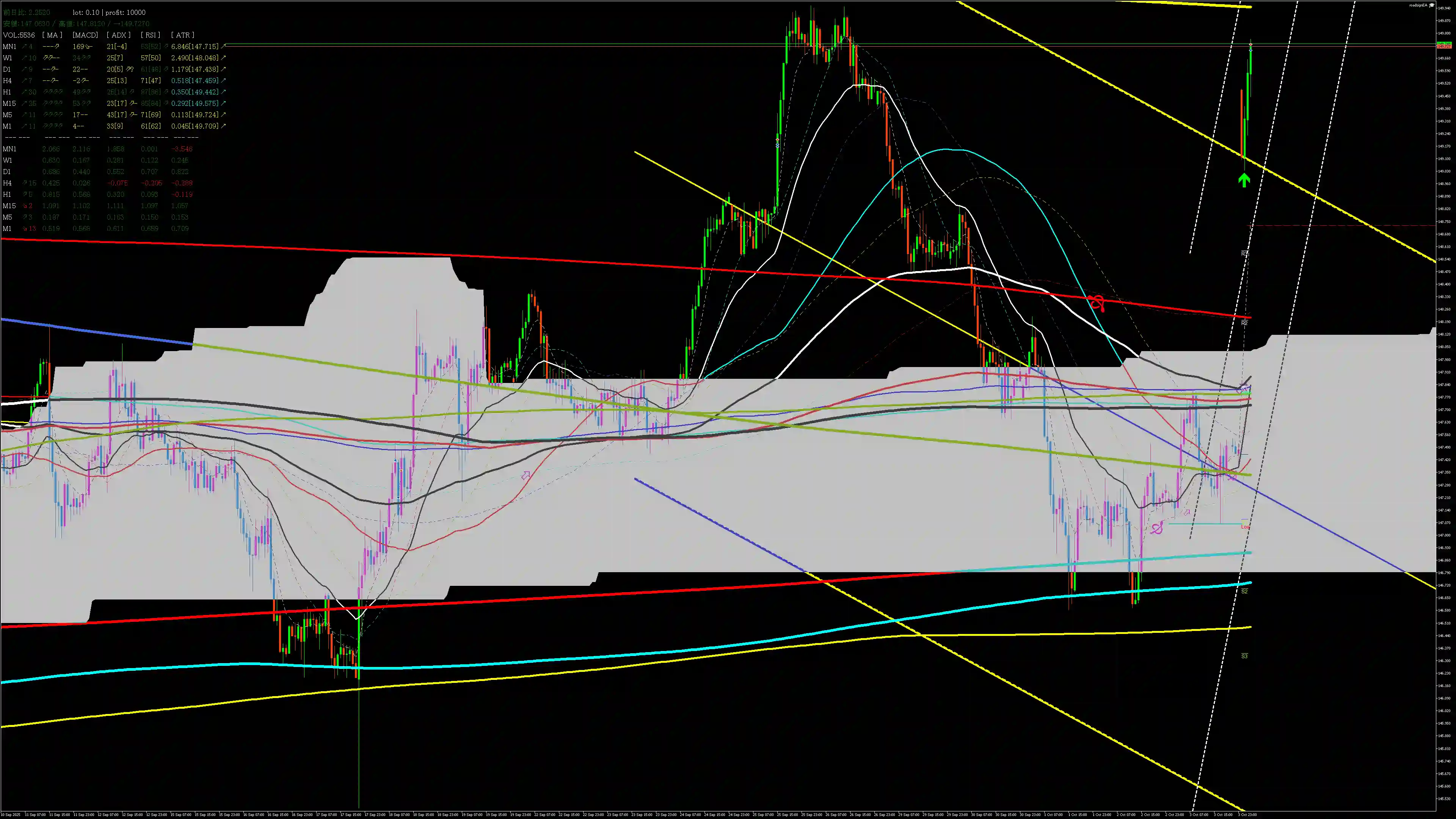

画像(H1)所見

- 多重MAの上に価格が位置。標準偏差チャネル(白・現在足)上向き、**回帰チャネルH4(黄)**は上昇傾き。

- 日足雲は画像上で灰色帯が広く、雲上限突破済みに見えるが数値は不鮮明。判定はCSV優先(D1 MA系上向き=上方バイアス)。

- 直近ローソクに上ヒゲ気味の跡があり、R1(150.045)近辺で利食い売りが出やすい配置。

(不鮮明箇所は推測せず、CSVで裏取り)

トレンド/転換点・重要水準

- トレンド:W1上、D1軽い上、H4上に戻り、H1強い上(ただしオーバーボート)。

- 転換警戒:H1 RSI>80、MACDのGC/DCが頻発→R1/R2で一度の反落が入りやすい。

- サポート:149.54(PP)/149.22(S1)/148.71(S2=H1/MA200 148.25付近との重合)。

- レジスタンス:150.05(R1)/150.37(R2)/150.87(R3)。

- 持続性:W1のMAパーフェクトオーダー寄りが中期の押し目買い優勢を示唆。H1過熱で短期の戻り売り→押し目買いの順。

トレードプラン仮説(if-then)

短期(〜1週間)

- ロング戦略(押し目)

- If 149.20–149.55(S1〜PP帯)で下げ止まり+H1でMACD GC再発

- Then 149.55〜149.25で段階買い、

- 利確 150.05(R1)/150.36(R2)分割、

- 損切り 148.95明確割れ(直近安値帯・S1下抜け)

- 根拠:W1/D1上、H4上、H1過熱調整→再上昇狙い(ADX>25でトレンド勝ち)。

- ショート戦略(逆張り・軽量)

- If 150.05〜150.36(R1〜R2)にワンタッチ後、H1のMACD DCか陰包み

- Then 150.0台前半から短期売り、

- 利確 149.55(PP)、深ければ149.22(S1)

- 損切り 150.45超え(R2上抜け継続)

- 注意:上位足上昇のカウンター。小ロット・素早い撤退を前提。

中期(〜1か月)

- 基本:押し目買い。

- If 日足でMA20>MA50を保ちつつRSI 50–60帯で反発

- Then 148.7(S2)〜148.3(S3/MA200H1重合域)で拾い、

- 利確 150.9(R3)→上抜ければ151.5–152.0の週足水平群へ、

- 損切り 147.9割れ(直近スイング下)。

- イベント対応(重み50:50に変更):

- If 10/15 米CPIが上振れ→ドル高/円安急伸

- Then 反射的なブレイク(R2/R3越え)は追わず、Throwback待ちで押し目買い(Kirkpatrickのブレイク手法を準用)。

- If 下振れ→ドル安/円高へ転換

- Then PP割れ・S1定着で戻り売りへローテートし、**H4/MA50(ロイヤルブルー)**下で乗せる。

リスク・注意点

- 米CPI/米GDPのサプライズ:一発で方向転換。直前24hはポジション軽量化。(Bureau of Labor Statistics)

- 米政府閉鎖の長期化:データ欠落→ボラ拡大・フェイクブレイク増。COTも停止。(CFTC)

- 要人発言:FOMC議事要旨(10/8)前後、BoJ講演はヘッドライン・リスク。(Kiplinger)

- リスク指標の急騰:VIX/MOVE上昇は円高スパイクの点火装置。指標の水準監視を習慣化。(cboe.com)

参照ソース一覧

- TradingView:USDJPY 経済カレンダー{target=”_blank”} (TradingView)

- BLS:CPI 公表日程{target=”_blank”} (Bureau of Labor Statistics)

- BEA:リリース・スケジュール(Advance GDP 10/30){target=”_blank”} (経済分析局)

- FRB:9月FOMC声明{target=”_blank”} / 決定文PDF{target=”_blank”} (連邦準備制度理事会)

- FRB:2025年FOMC日程{target=”_blank”} (連邦準備制度理事会)

- ECB:9/11 金融政策判断{target=”_blank”} / 記者会見要旨{target=”_blank”} (European Central Bank)

- BoE:9/18 MPS/議事要旨{target=”_blank”} (イングランド銀行)

- 日銀:9/19 金融政策決定会合 声明{target=”_blank”} / 2025年一覧{target=”_blank”} (日本ボウリング機構)

- 総務省統計局:CPI(全国/都区部){target=”_blank”} / 都区部速報{target=”_blank”} (総務省統計局)

- 内閣府:GDP 公表予定/最新{target=”_blank”} / メニュー{target=”_blank”} (ESRI Japan)

- METI:鉱工業生産(IIP)/公表予定{target=”_blank”} / 統計公表予定{target=”_blank”} (経済産業省)

- CFTC:COT(公開停止告知){target=”_blank”} (CFTC)

- DXY 概要{target=”_blank”} / チャート{target=”_blank”} (マーケットウォッチ)

- Cboe:VIX 概要/ダッシュボード{target=”_blank”} / Dashboard{target=”_blank”} (cboe.com)

- ICE:MOVE Index 概要{target=”_blank”} (ICE)

- (市況参考)米政府閉鎖とドルの報道{target=”_blank”} (Reuters)

結論

- 裁量の骨子:上位足(W1/D1)の上昇を信頼しつつ、H1過熱の“戻り”を待って押し目買い。PP〜S1帯(149.55〜149.22)が主戦場。

- 破線ポイント:10/15米CPI。ここをまたぐ**24hはファンダ>テクニカル(50:50)**にシフトし、逆張りは縮小。

- 壊れやすい仮説:CPI下振れ→構造的ドル安が再燃すると、PP→S1→S2の踏み抜きが早い。そんな時は戻り売りへ即切替。

コメント