本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 現在価格(代表値・H1):154.142

- 全タイムフレーム(MN1〜H1)でClose > MA50・MA200 → 中長期は明確な上昇トレンド継続中

- しかし:Fedは利下げサイクル入り、日銀は超緩和を終了してじわっと利上げ済み → 金利差拡大ペースは鈍化中。

- CI(統合確信度):約55 / 100(やや強気・中立寄り)

方向感まとめ:

- 短期(〜数日〜1週間)

- シナリオ:154円前後の高値圏レンジ〜緩やかな上昇

- 押し目買い優位(153.7〜154.0)だが、155円台手前から介入警戒ゾーン。

- 中期(〜1〜3ヶ月)

- Fed追加利下げと日銀の追加利上げ/タカ派化のせめぎ合いで、

152〜156の広いレンジ上限張り付きをメインシナリオ。 - トレンドフォローは続行可能だが、上方向の余白は徐々に縮小と評価。

- Fed追加利下げと日銀の追加利上げ/タカ派化のせめぎ合いで、

ファンダメンタル分析(FC層)

金利・イールド差

- Fed

- 2025年10月FOMCでFF金利は3.75〜4.00%へ25bp利下げ。年内2回目の利下げだが、「これで打ち止めの可能性」にも言及。

- 米長期金利

- 米10年債利回りは直近で**約4.1%**前後。

- 日銀・日本金利

- 日銀は2024年春にマイナス金利とYCCを終了し、2024年7月と2025年1月に政策金利を引き上げたが、依然として極めて低位。

→ 依然として「米>日」の金利差は大きく、ドル円の構造的な円安圧力は継続。

ただし、Fedは利下げ方向、日銀は徐々に引き締め方向なので、「金利差拡大トレンド」自体はピークアウトしつつあると評価。

中央銀行スタンス(CB_N)

- Fed:

- 利下げを実施しつつも、パウエル議長や地区連銀総裁からは「これ以上の利下げは確定ではない」「インフレはまだ高い」と慎重なトーン。

- 日銀:

- 「大規模緩和の点検」を進めつつも、直近の要旨ではタカ派寄り意見は少数派で、急激な引き締めは避ける姿勢。

→ 中央銀行スタンスは**「Fed:ややハト派」「日銀:超ハト派から中立寄りに移行中」**。

金利差はまだドル有利だが、一方的に広がるフェーズから、じわじわ縮むフェーズへの移行期とみてCB_N ≒ 0.55程度。

マクロ・市場センチメント(SF_N)

- 直近のドル円レポートでは、

- 153.70〜153.90上での推移なら上昇トレンド継続・154.8〜155.3を上値目標とする見解が多い。

- 「日銀スタンスの不透明さの中で、154近辺を維持」との指摘。

- FX全体のコンテキストでも、Fedの利下げは限定的、日銀は慎重で円は依然脆弱とのトーン。

→ ニュース・ストラテジストのトーンは**「上昇トレンド継続だが介入リスクに注意」**でほぼ一致。

センチメント・スコア SF_N ≒ **0.65(やや強気)**と評価。

まとめ(Fundamentals)

- FC(ファンダ合成) ≒ 0.60

- 中央銀行や金利差はまだドル高・円安をサポートしているものの、

- Fed利下げサイクル入り

- 日銀の緩和正常化

の組み合わせにより、**「一方通行の円安」から「高値圏での綱引き」フェーズへ移行中。

- ファンダ面だけを見ると、上方向優勢だが、以前よりも「伸びしろ」と「介入リスク」のバランスが難しい局面。

テクニカル分析(TC層)

※代表足:H1(短期)、H4/D1(スイング)、W1/MN1(中長期)

トレンド構造(上位足整合)

- MN1

- Close 154.14 > MA8(150.77) > MA20(149.82) > MA50(150.17) ≫ MA200(136.15)

- ADX ≒ 19 → 中程度の上昇トレンド継続。

- W1

- Close 154.14 > MA8(153.01) > MA20(150.02) > MA50(147.96)

- ADX ≒ 37.8 → 強いトレンド相場。SQZMOMもプラスで上昇圧力優位。

- D1

- Close 154.14 > MA20(152.81) > MA50(150.44) > MA200(147.64)

- ADX ≒ 18.8(中程度)、RSI ≒ 62(やや強気)。

- 安定した上昇トレンドだが、過熱というほどではない。

- H4

- Close 154.14 > MA20(153.66) ≒ MA50(153.74) > MA200(151.51)

- ADX ≒ 26.2 → しっかり目のトレンド。

- H1

- Close 154.14 ≒ MA8/20(ほぼ同水準) > MA50/100/200(約153.65〜153.72)

- ADX ≒ 17.7 → 短期は「高値圏でのもみ合い」感。

→ MN1〜H4は明確な上昇トレンド、H1はその中の調整レンジ。

上位足整合スコア ≒ 0.9 と評価。

オシレーター・モメンタム整合

- RSI

- MN1:57、W1:65、D1:62、H4:59、H1:62

→ 全TFで50以上70未満の「強気だがまだオーバーボートではない」ゾーン。

- MN1:57、W1:65、D1:62、H4:59、H1:62

- MACD

- すべてのTFでMACD>0(上向きトレンド継続)

- ただしMN1・D1・H1ではMACD<シグナルとややデッドクロス気味 → 勢いはピークアウト気味。

- SQZMOM(Squeeze Momentum)

- MN1/W1/D1/H4:プラス → 上昇モメンタム優位。

- H1:ややマイナス → 短期では利食い・調整フェーズ。

→ オシレーター整合スコア ≒ 0.75(強気だが、短期の勢いは落ち気味)。

ボラティリティ・レンジ(ATR & Donchian)

- ATR(代表値)

- MN1:6.75円

- W1:2.58円

- D1:0.97円

- H4:0.36円

- H1:0.13円

- ATR_eff = max(ATR_H1, ATR_H4) ≒ 0.36円(H4ベース)。

→ 短期スイングで1日0.8〜1.0円程度の変動は十分あり得る。 - Donchian(H1)

- 過去10本:High 154.166 / Low 153.887

- 過去20本:High 154.245 / Low 153.864

- 現在値 154.142 は20本レンジの上3分の1付近 → 「高値圏レンジ上部」。

→ ボラ順応スコア ≒ 0.6(平均〜やや高め)。

パターン・チャート形状(pattern_score / CBA_N)

- H4〜D1で見ると、

- 152円台後半〜153円前半が押し安値として何度も機能。

- 現在は153.9〜154.2で小さなレンジを作りつつ、やや右肩上がり。

- 明確なヘッド&ショルダーやダブルトップは未成立。

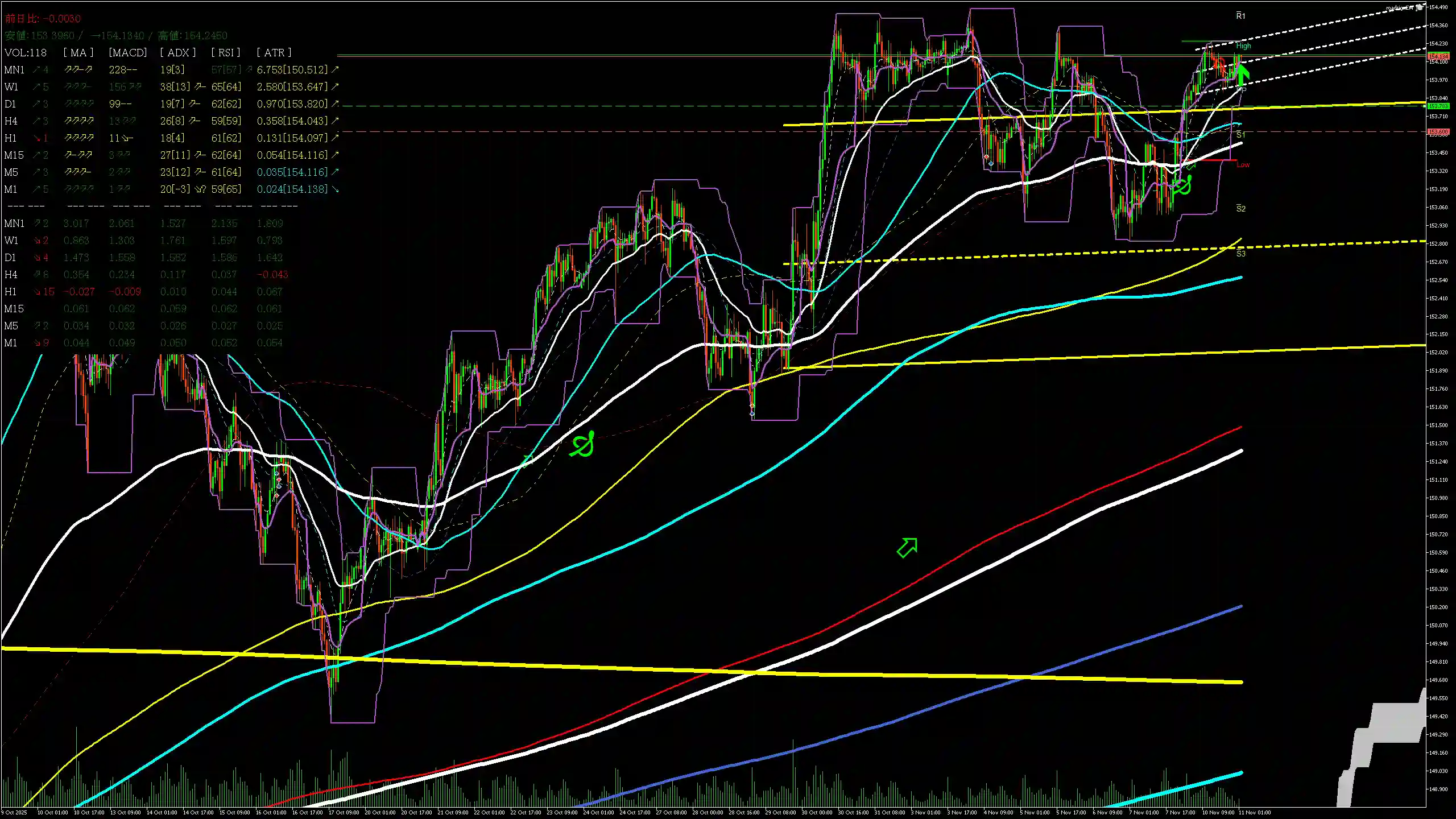

- 画像チャート(添付PNG)ベースの感触:

- 紫のボックス(高値レンジ)が段階的に切り上がっており、

「押し目を作りながら高値更新してきたトレンドが、一旦ブロックを作っている局面」。

- 紫のボックス(高値レンジ)が段階的に切り上がっており、

→ pattern_score ≒ +0.04(上限+0.10のうち)

→ チャート・ブレイクアウト寄与 CBA_N ≒ 0.60 と評価。

テクニカル総括(Technicals)

- 上位足はきれいな上昇トレンド、短期だけモメンタムが鈍っている「強いトレンドの一服」。

- TC(テクニカル合成) ≒ 0.66

- 上位足整合:0.90

- クロス強度(MAの並び):0.70

- オシレーター整合:0.75

- ボラ順応:0.60

→ 平均 ≒0.74を、短期モメンタム減速分を考慮してややディスカウント。

トレードプラン(Entry/TP/SL/LCZ)

メインシナリオ:押し目買い(トレンドフォロー)

- 方向:LONG(買い)

- 想定時間軸:H1〜H4(数時間〜数日)

- Entry(エントリー)

- コア水準:154.00 付近

- 押し目ゾーン:153.70〜154.00

- 153.7はH4の重要サポート&外部レポートでもFVG下限として意識される水準。

- Stop Loss(損切り)

- ハードストップ:153.20(エントリー154.00基準で -0.80円 ≒ 約2×ATR_eff)

- LCZ(Loss Cut Zone):153.20〜153.00

- ここを明確に割り込むと、直近日足の押し安値群(152.8台)に食い込むため、

「上昇トレンド一服→調整相場入り」と見なす。

- ここを明確に割り込むと、直近日足の押し安値群(152.8台)に食い込むため、

- Take Profit(利確)

- TP1:154.80(直近レポートで多く挙げられているターゲット)

- TP2:155.30(次のレジスタンス候補)

- 154.8到達で半分利確+SLを建値or 154.20へ繰上げ、残りを155.3狙い。

- リスクリワード(目安)

- Entry 154.00 / SL 153.20 / TP1 154.80

→ R:R ≒ 0.8 : 0.8(1:1) - TP2 155.30まで伸ばすと

→ R:R ≒ 0.8 : 1.3(約1:1.6) - 実際は分割利確+トレーリングで全体R:Rを1.2〜1.5程度に引き上げる運用を推奨。

- Entry 154.00 / SL 153.20 / TP1 154.80

- ポジションサイズ

- 1トレードの口座リスクは資金の0.5〜1.0%以内に制限。

- ATR_eff ≒0.36なので、損切り幅0.8円は約2.2×ATR_eff → ロットを抑え目に。

代替シナリオ:サポート崩れからのショート

トレンドは上だが、「サポートぶち抜き+ファンダの変化」が起きたら、

むしろその崩れに乗るショートも選択肢。

- 条件トリガー

- H1で153.30を明確に終値で下抜け

- その日か翌日のD1で153.00以下のクローズ

- 米金利急落 or 日銀のタカ派発言・追加利上げ観測がヘッドラインで増加

- ショートプラン(条件成立時)

- Entry:153.20(割れ後の戻り売り)

- SL:153.90(レンジ上限&元のサポート)

- TP1:152.40(日足サポート候補)

- TP2:151.80(次の押し安値群)

リスク・不確実性(Bayesian信頼区間)

- CI(総合確信度) ≒ 55 / 100

- 内訳:

- TC ≒ 0.66

- FC ≒ 0.60

- CB_N ≒ 0.55

- SF_N ≒ 0.65

- CBA_N ≒ 0.60

- 不確実性重み:uncertainty_weight ≒ 0.88(Fed・日銀ともに方針が揺らぎやすい局面)

- 内訳:

- Bayesian的解釈(ざっくり):

- 「このまま上昇トレンドが継続し、153.7が維持される」確率を約60〜65%

- 「152円台までの深い調整」確率を約25〜30%

- 「政策・介入などで急反転(150円割れ方向)」確率を10%前後

(※数値はモデル上の主観的レンジであり、将来を保証するものではありません)

主なリスク要因:

- 政策イベント

- 次回FOMC(2025年12月9〜10日)でのサプライズ利下げ/据え置き。

- 日銀12月会合での追加利上げ・ガイダンス修正。

- 為替介入リスク

- 154〜155台は口先介入が出やすいゾーン。

- 実弾介入が入ると短時間で1〜3円の逆行もあり得る。

- マクロショック

- 米景気急減速・リスクオフでの円買い戻し。

- 地政学イベントによるフロー急変。

結論

- 方向性:

- 依然として**「上昇トレンドの押し目買い」優位**。

- ただし、以前のような“ひたすら買えばOK”フェーズではなく、高値圏での綱引きフェーズ。

- 戦略的メッセージ:

- 153.7〜154.0まで引きつけて買う(追いかけ買いは避ける)

- 153.2〜153.0割れでロングは即撤退、相場観をリセット

- 155円台乗せは、

- 部分利確+トレーリングで「介入スパイク」を生き延びる構え。

- モデル上もCI ≒55と「やや強気だが誤差も大きい」レンジなので、

テクニカルとファンダの両方を日次でアップデートしながら、小さく何度も殴るスタイルが最適と判断。

コメント