本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

関口

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期・中期方向+確信度)

- 短期(M15):下降。

- 中期(H4):上昇。

- 確信度(統合CI):57.0%(C:方向混在・反発警戒)

ファンダメンタル分析

[48h] 短期(SentimentFactor)※短期評価のみ、Fundamentalに重複計上なし

- 米ドル軟化:利下げ思惑

パウエル議長発言を受け、今月会合での利下げ観測が強まりドル指数が軟化。円などセーフヘイブンが相対的に強含み。

(出典:Reuters) (Reuters) - リスク心理:VIX上昇(ただし25未満)

VIXは一時22.9まで上昇後19台に低下。高ボラ閾値(25)未満で“高ボラ確定”には非該当。

(出典:Reuters) (Reuters)

(補足データ:FRED VIXCLS 日次 10/13=19.03)

(出典:FRED) (FRED)

→ SentimentFactor:+1(弱いドル・ややリスクリダクションだがVIX<25で中立寄りの僅かな円高要因)

[1M] 中期(FundamentalConfidence)※48h項目と排他

- BOJ:政策金利0.5%の維持(1月に0.5%へ引上げ後、据え置き継続)

1/24の0.5%引上げ以降、3/19声明でも0.5%維持。年央以降もサマリーで年内追随利上げの含みが断続的に示唆。

(出典:BOJ声明PDF) (日本ボウリング場連盟)

(出典:BOJ声明PDF) (日本ボウリング場連盟)

(出典:Reuters要約) (Reuters)

(出典:Reuters(7–8月の議論) (Reuters) - 日本のマクロ見通し:IMFが上方修正

IMFは2025年の日本成長率を1.1%へ上方修正、BOJ金利は中期的に中立1.5%へ漸進の見立て。円には中期的な支援。

(出典:Reuters) (Reuters) - DXY・米インフレ日程

直近、ドル指数は軟化基調。次の米CPIは10/24(米東部)予定。中期のドル主導変動リスクはイベント前。

(出典:BLS公開スケジュール) (Bureau of Labor Statistics)

(参考:TradingEconomics DXY ライブ) (トレーディングエコノミクス)

→ FundamentalConfidence 概況:

BOJは「緩やかな正常化」シナリオ、IMFも追認。中期では円の下支え要因がやや優勢だが、CPI前のドル材料待ちで確信度は中庸。

需給解析(COT/ETF/OI)

- COT(JPY先物)

9/26の投機ネット円ロング+79.5k(直近公表分)。10/1以降は政府機関の一部停止でCOT未更新。

(出典:Investing.comカレンダー) (Investing.com)

(告知:CFTC公式「レポート一時停止」) (CFTC)

⇒ ポジション整合:やや円買いに傾斜(逆行リスク**−5**を軽減)。 - ETF/フロー(ドル連動の参考)

UUP(ドル指数連動ETF)の直近1年フローは小幅流出傾向(サイト集計ベース)。

(出典:TipRanks UUPフロー) (TipRanks)

※厳密な円単体フロー指標は限定的。参考度低として加点・減点に不使用。

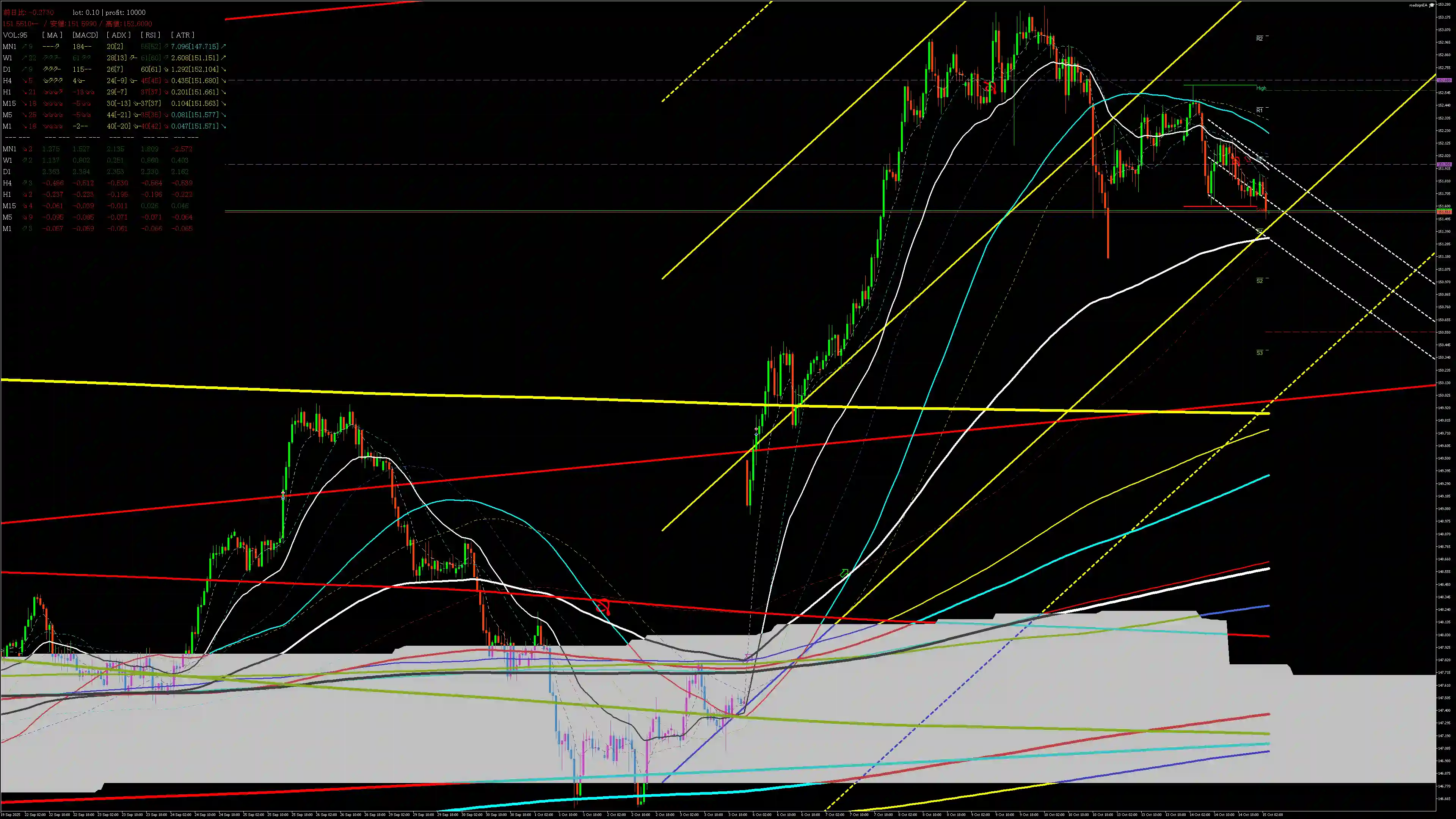

テクニカル分析(短期/中期)

- 短期(M15):MA20<MA50、MACD<Signal, RSI<50、ADX>25。戻り売り優勢。

- 中期(H4):MA20>MA50、RSI>55。押し目維持で上昇トレンドは温存。

- ボラ:ATR(14)水準から通常ボラ。VIX<25で「高ボラ=True」の即時判定非該当(補助指標のATR上昇率も極端でなし)。

- Pivot:D1/W1帯は構造参照のみ(TPへ直接代入なし、整合時は確信度+5のみに使用)。

- VWAP:ベースレイヤで算出・監視(UTC日次リセット)。現値はVWAP近傍〜下で、短期は上抜け失敗が継続。

整合マップ(短期×中期+スコア)

- 上位足一致度:H4↑ vs M15↓ → 不一致(0.0/1.0)

- クロス強度(MA20/50・MACD):0.5(混在)

- オシレーター(RSI/ADX/ATR):0.6

- パターン統計:明確パターン未成立(保守的に0.5)

- ボラ順応度:0.6

→ TechnicalConfidence(TCBS減衰後):中庸。確信度を圧縮。

補正シナリオ

- 短期の下押し→VWAP再上抜けなら、H4の押し目整合でロング優位へ。

- 151.40割れ継続なら、H4トレンド鈍化→レンジ化に移行。

トレードプラン(Entry/TP/SL/LCZ)

- 方向:短期はショート優位だが、中期↑のため逆張りリスクを前提。

- Entry:151.552(現値)

- TP:151.441(直近レンジ幅×ATR係数、Pivotは整合参照のみ)

- SL:151.685(ATR×1.2上方)

- 高ボラ判定:False(VIX<25)。よってSL倍率は1.2据置。

- LCZ:VWAP±ATR×0.5帯で反応確認を推奨(反応あれば確信度+微加点、未反応は見送り)。

リスク・注意点

- イベント:米CPI(10/24米東部)前後でドル主導の跳ねに注意。

(出典:BLS) (Bureau of Labor Statistics) - 政策:BOJは0.5%維持だが、年内追加利上げの含みある旨の議論が継続。ヘッドライン次第で円ボラ拡大の余地。

(出典:Reuters) (Reuters) - COTの空白:政府機関停止で最新週のCOT未公表。需給指標の遅延を織り込み。

(出典:CFTC) (CFTC)

結論

中期↑×短期↓の乖離。ファンダではBOJの漸進正常化+IMF上方修正が中期の円支援。一方、48h内の米利下げ観測によるドル軟化は短期で円高バイアスだが、VIX<25で極端なリスクオフではない。

戦術はVWAP反応の確認→ショートは浅利確、ロングはM15がH4へ整合転換してからが合理的。

コメント