本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

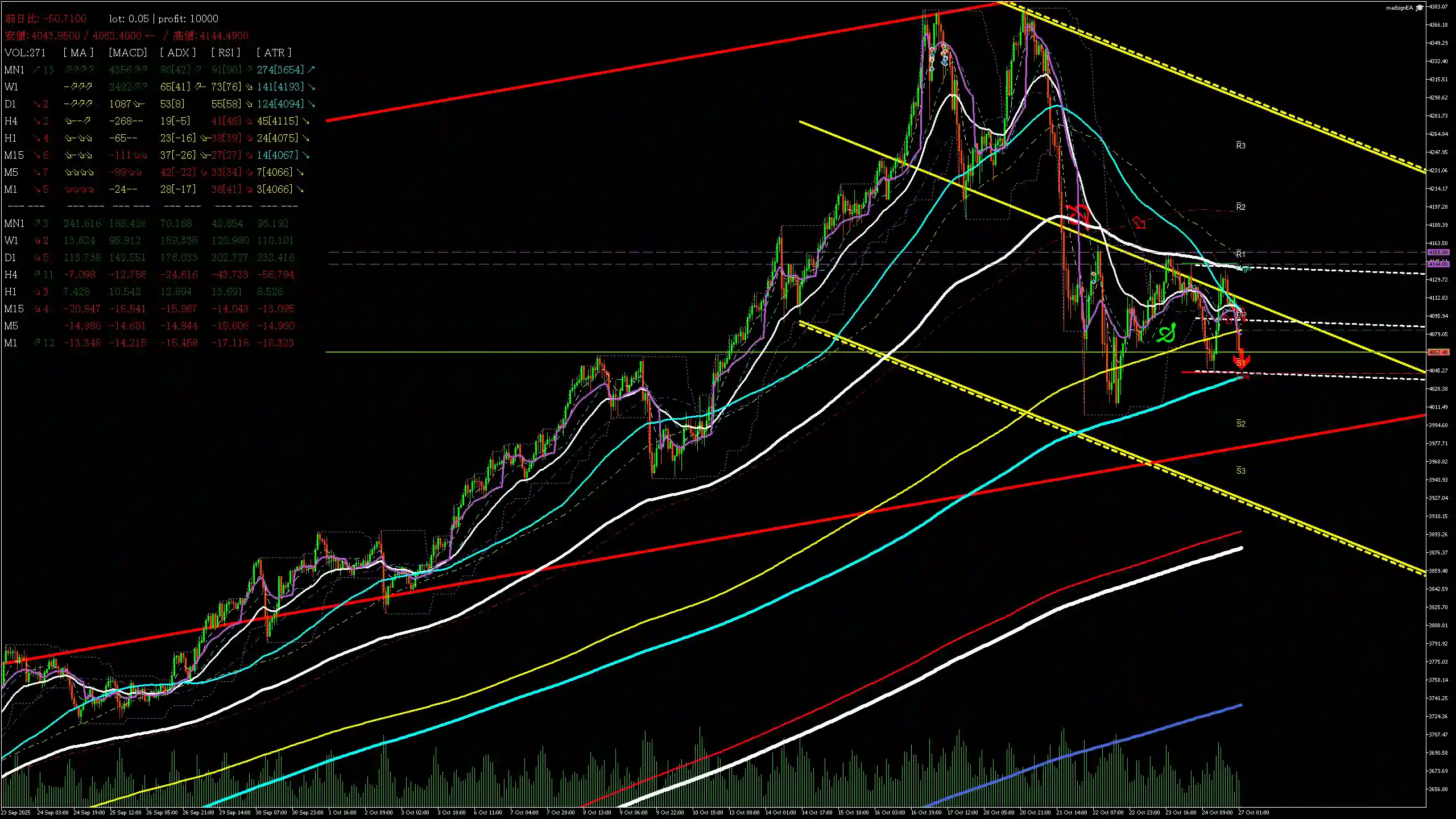

- 短期(H1基準): 弱気。価格=4062.38、VWAP=4079.01割れ、雲下、MACD<Signal、RSI14=38.41、ADX14=11.45(トレンド弱)。

TC(短期)=0.307 - 中期(D1/W1整合): やや強気。D1/W1とも雲上・RSI>50(W1はADX>25)で方向一致。

上位足整合=1.0(満点)

総合信頼度(CI)は42.81(FCは後述のファンダ要素を0.55相当で反映想定)。

ファンダメンタル分析

- 直近48h: 安全資産需要(米政府シャットダウン懸念や地政学リスク)と利下げ観測が下支え。直近はXAU/USD≈4115付近までの反発局面も報告。(出典: FXStreet) (FXStreet)

- 直近1~2w: 金は10/16前後に史上高値更新の観測(セーフヘイブン需要+米利下げ期待+対中リスク)。(出典: Reuters, FXEmpire) (Reuters)

- 金利・ドル: 10年米債利回りは4.03%(10/27)。一般に利回り上昇は金に逆風。(出典: TradingEconomics) (Trading Economics)

- 需給: 2025年はETF流入や中銀買いが強く、投資需要が拡大(WGC/Q2~Q3概況、2か月前報道)。短期需給は投資主導、宝飾は弱含み。(出典: Reuters, FT, World Gold Council) (Reuters)

FC(Fundamental Confidence)=0.55(中立+)

根拠: 鮮度(48hの安全資産需要=1.0, 4w内材料=0.7の混合)/ 方向一致(安全資産需要+利下げ観測は上向き、利回り4.03%はやや逆風=中立)/ 重要度(政策・金利・需給=高)/ 反応強度(ボラ高だがVIXはFCには不使用)/ ポジ整合(ETF流入・中銀買い)。出典は上掲の通り。

総括(ファンダ面)

「安全資産+利下げ期待」は上、金利上昇は下。週足レベルでは需給が支え、**“押し目は買われやすいが、短期は金利やテクの戻り売り圧力が残る”**というミックス。

テクニカル分析(短期/中期)

H1(短期)実測:

Close=4062.38 / VWAP=4079.01 / EMA21=4095.87 / RSI14=38.41 / ADX14=11.45 / MACD=-6.52<Signal

Donchian(20): 上=4138.63 下=4043.85 / 雲基準=4096.54(現値は雲下)

H4(上位短中期): 雲上、RSI>50、ADX>25(トレンド有)で上向き寄与。

D1: 雲上・RSI>50で中期上向き。

整合マップ(○:+ / −:− / 0:中立|基準はH1)

- RSI:−(<50)

- MACD:−(<Signal)

- ADX:−(<25)

- SQZMOM:−(負圏)

- Ichimoku:雲下=−、転換<基準=−

- Donchian:レンジ内=0

強化版フィルター寄与(H1ベース)

- 上位足整合(D1/W1一致): +

- OBV/CMF同調: 中立(OBV方向と価格方向は一致半分)

- ATR効率(ATR/EMA≥1.25): 未達(0)

- パターン確証(画像層): pattern_score=0.00 →寄与0.00(上限+0.10の範囲内)

- SQZMOMゼロ再クロス: 直近4本で再クロス有(フラグ+)

- DXY・VIX補正: 未適用(VIX二重使用禁止のため温存)

TC(Technical Confidence)=0.307

内訳(寄与率・H1換算)

- 上位足整合 0.25×1.00

- クロス強度(MA/MACD/Ichimoku) 0.25×0.33

- オシレーター整合(RSI/SQZMOM) 0.25×0.00

- ボラ順応度(ADX/Donchian) 0.25×0.00

→ TCBS=0.15を適用後の値

確率寄与テーブル

- 上位足整合:最大寄与(強)

- クロス強度:弱

- オシレーター:弱

- 統計信頼度(Donchian+画像パターン):レンジ内で弱(画像寄与0.00/0.10)

- ボラ順応度:ADX不足で弱

押し目買い優勢=45% / 戻り売り優勢=55%(H1の弱さ>上位足の強さという短期バイアス)

総括(テク面)

“上位足は上、短期は戻り売り圧力”。H1ではVWAP・雲・EMA21の下に価格が潜っており、LCZ(VWAP±ATR_eff×0.5)での戻り売り待ちが合理的。一方、Donchian上抜けは短期ドテンの明快な無効化シグナル。

トレードプラン(Entry / TP / SL / LCZ)

基準: H1、ATR14=24.09、ATR_eff=max(H1,H4)=45.44、VWAP=4079.01

1) 順張り(ブレイク型)

- ショート案(弱気継続)

Entry: 4043.85(Donchian下抜け)

TP: 直前レンジ幅×0.8×ATR倍率0.9 ≈ 4017.0

SL: Entry + ATR×1.2 ≈ 4072.7 - ロング案(無効化・転換確認)

Entry: 4138.63(Donchian上抜け)

TP: レンジ幅×0.8×ATR倍率0.9 ≈ 4165.5

SL: Entry − ATR×1.2 ≈ 4109.9

2) 押し目買い / 戻り売り(LCZ確率優先型)

LCZ(VWAP±ATR_eff×0.5)= [4056.29, 4101.73]

- 戻り売り優勢(短期55%)

Entry: 4101.73 付近の反転確定後

TP: 4072.0

SL: Entry + ATR×1.2 ≈ 4130.8 - 押し目買い(上位足尊重/短期45%)

Entry: 4056.29 付近の反転確定後

TP: 4085.0

SL: Entry − ATR×1.2 ≈ 4027.4

注記:Pivot値の直接代入は不使用(規定)。VWAPはUTCリセット。ATR効率が**<1.0**のため、成行追撃は非推奨、LCZでの反応確認を優先。

リスク・注意点

- 金利ヘッドライン(米長期金利やFOMC関連)が短期方向を左右。10年債利回り4.03%近辺は金に逆風になりやすい。(出典: TradingEconomics) (Trading Economics)

- イベント48hの安全資産フローは乱高下を生みやすい(シャットダウン・地政学)。(出典: FXStreet) (FXStreet)

- 需給の非対称:ETFフローと中銀買いが押し目吸収も、短期はボラ急拡大に注意。(出典: Reuters, FT, WGC) (Reuters)

- 画像CBA層: cba_stability=0.80で視覚的錯視は低めだが、pattern_score=0.00のため、チャート形状への過信は禁物(寄与はTCに最大+0.10上限、今回は実質0)。

結論

- 短期は戻り売り優勢(55%)、ただしLCZでの反応確認が条件。

- 上位足は上向きで、Donchian上抜け=短期弱気の無効化。

- 実務的にはLCZ上限(4101.73)売り / 下限(4056.29)買いの両待ち伏せ+明確なブレイクトリガーの二段構えが期待値に沿う。

- SLはATR×1.2基準(高ボラ化なら1.5に拡張)。

コメント