本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

ファンダメンタル分析

まず、最近のユーロ/ドル(EUR/USD)を取り巻くマクロ要因を整理。

ポジティブなユーロ材料(またはドル弱含み材料)

- 米ドルの軟調見通し

複数の為替ストラテジストは、米国の財政赤字懸念、景気の減速リスク、FRBの利下げ期待などから、ドルに対して弱気見方を拡張している。(Reuters)

特に、米国政府の閉鎖リスク(シャットダウン)が浮上しており、それがドル圧力要因となる見方がある。(Reuters) - ユーロ圏インフレの底堅さ / 下振れリスク

9月のユーロ圏HICP(消費者物価指数)は前年比2.2%と、やや上振れした。(Reuters)

加えて、ECBのラガルド総裁らは利下げに慎重なスタンスを示しており、少なくとも直近では追加利下げを見送りたいとの姿勢が市場で指摘されている。(Reuters)

(ただし、欧州で景気減速懸念もあり、インフレが目標を下回るリスクも意識されている) - 欧州ポリティカルリスク

ただし、フランスの政局不安などがユーロ圏にネガティブ・センチメントをもたらしている点は無視できない。(ガーディアン)

政治的な不透明性は通貨にマイナスに作用する可能性がある。 - ECBの政策スタンス

主要な金融機関(Goldman Sachs、BNPパリバなど)は、2025年中のユーロ圏における追加利下げ可能性は限定的と見ており、むしろ「利下げ停止=利下げ余力が小さい」見方をしている。(Reuters)

ECB幹部の発言も、インフレ下振れリスクへの注意はしつつも、急激な緩和を行うとは見ていないというものが目立つ。(Reuters) - 米国側のデータ・政策不確実性

米国の景況感や雇用・消費者物価(PCE、CPIなど)データが思った以上に強ければドルが反発する可能性がある。(RoboForex)

逆に、データが鈍化すればドル弱材料となりうる。

→ 総じて、今のファンダメンタル情勢は若干ユーロ優位(ドル弱寄り)だが、ユーロ側も政治リスク、景況感の低迷、ECBの制約など逆風がある。よって「ユーロ=完全強気」「ドル=完全弱気」とは言えず、レンジ内での波動を交えた展開がらむと思われる。

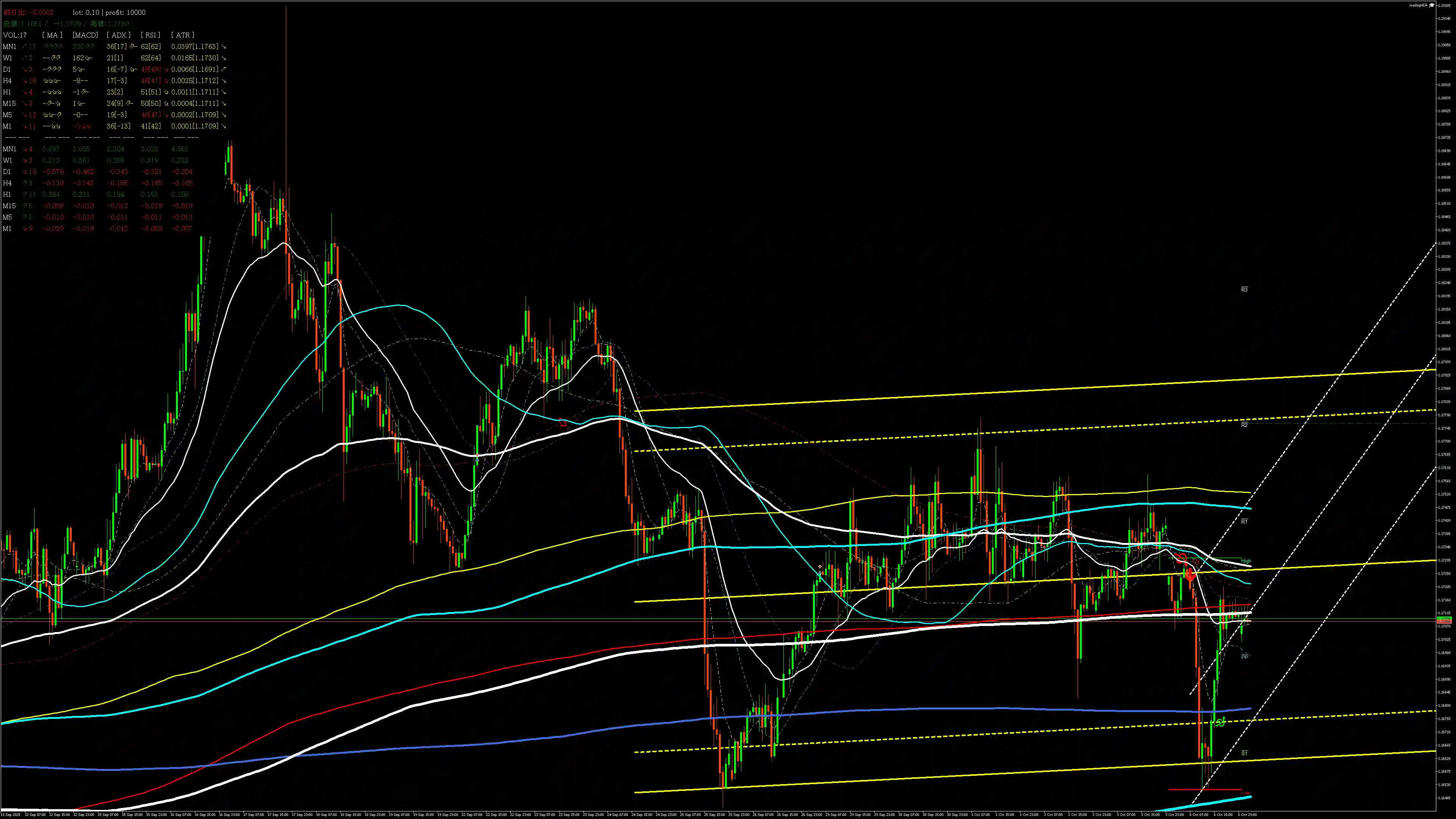

チャート(画像)からのテクニカル分析(仮定前提付き)

あなたが見せてくれたチャートを観察すると、次のような特徴・仮定が読み取れる(前提として、線種・色分けと凡例ルールに基づく慣習を使う)。

(注:画面キャプチャなので、数値精度は目視・相対判断に頼る点を了承ください)

見たままポイント

- 複数の移動平均線(短期~長期)が重なりあいつつ、トレンドの明確な方向を示すには迷いが見られる。

- 価格は中間から下側のチャネル帯(黄色の平行線?)の下側に近づいているように見える。

- 最近、下方向への勢い(急落からの戻り売り圧)が見られる局面がある。

- 直近では上昇戻りを試す動きもあるが、上方を阻む平均線帯・チャネル上限帯で跳ね返される可能性が濃い。

テクニカル仮説・読み取り(マルチタイム軸を重視)

- 長中期チャネル帯の意識

チャートには黄色の並行チャネル(上限・下限ラインらしきもの)が引かれており、価格はその中で上昇・下降を繰り返している印象。現在、価格がチャネルの中下部に位置している可能性が高い。 - レジスタンス帯の重層構造

上方には移動平均線群(中期~長期)やチャネル上限帯、もしくは水平抵抗線が重なっており、戻り試行を抑えるゾーンが形成されていそう。 - 下方サポート・割れのリスク

チャネル下限近傍や過去の安値水平線、水準線(Pivot、S1, S2 など)が意識されるサポート帯が画面下に見えており、そこのブレイクがあれば下振れ加速の可能性。 - 短期反発(戻り売り)展開の可能性

現在、下落から戻す動きも見せているが、これが長続きせずに売り圧に押されるパターンも十分ありうる。特にチャネル中間~上部帯まで戻るとレジスタンスに抑えられるシナリオだ。 - トレンドの優位性とモメンタムの弱さ

移動平均線のクロス状況、MACDやADX、RSI などの勢い系指標(仮定だが、表示場所にある)を見るに、「はっきりした強トレンド」は現時点では確認しづらい。方向感に乏しいレンジ~バンドウォーク型の動きが主戦場となる可能性。

見通し仮説(短期 ~ 中期)

以下は、ファンダメンタル+テクニカルを統合して立てる仮説的見通しと、シナリオ別パターンを並べます。

| 時期 | 基本見通し | 上振れシナリオ | 下振れシナリオ |

|---|---|---|---|

| 短期(数日~1週間) | レンジまたはやや弱め:1.1700~1.1760 あたりのレンジを中心ににらみ合い | ドル急落・ユーロ買戻しなら 1.1765~1.1800 接近 | ユーロ圏ネガティブや米強いデータなら 1.1640~1.1600 試し |

| 中期(~1か月程度) | 緩やかな弱含みトレンドの可能性:上下振れながら緩やか下方向 | もし米景気冷え・利下げ強化なら 1.1850 ~ 過去高水準を試す | 欧州景気悪化・ドル反発なら 1.1550 ~ 過去の支持帯割れ |

確信度感覚(仮):短期 55–65%、中期 60–70%(方向性は「やや下振れ警戒寄り」)

補足コメント

- ユーロが強くなるには、米ドルが急落するかECBの利下げリスクが後退する、またはユーロ圏側に強い景気改善材料が出る必要がある。

- 下振れが起きるには、欧州側で景気指数や製造業・PMI・消費が予想以下、あるいは米国が予想以上に好調という材料がトリガーになりうる。

- レンジ相場が続く可能性が高く、ブレイク時の捕捉が鍵になる。

トレードプラン仮説(if-then 型)

以下はあくまで「勝率を高めるための仮説戦略」であり、実行するかどうかはあなたのリスク許容と資金管理次第です。

短期戦略案(1〜7日スパン)

| シナリオ | エントリー方向 | エントリー水準 | 利確目標 | 損切り水準 |

|---|---|---|---|---|

| レンジ上下限狙い | ロング | 1.1700 ± 範囲調整(支持確認後) | 1.1750~1.1760 | 1.1670 付近 |

| レンジ上下限狙い | ショート | 1.1755~1.1765(抵抗帯付近) | 1.1700 近辺 | 1.1785~1.1800 |

| ブレイクフォロー(下方向) | ショート | チャネル下限割れ+戻り売り確認後 | 1.1640 〜 1.1600 | 上抜け戻し到達水準(例:割れ直前レジスタンス) |

注意点:レンジ上下で逆張りは騙しに遭う可能性高。ブレイク後反転リスクを常に念頭に。ストップは必ず設置。

中期戦略案(数週間~1か月程度)

- メインシナリオとしては「弱含みレンジ → 下振れサイド優勢」を想定。

- もし下方向の節目を明確に割るようなら売り継続を優先。

- ただし、もしドル急失速・ユーロ圏ポジティブ材料顕在化なら反転ロングも視野。

- 利確/損切り幅はレンジ幅の半分~全幅を見据える(例:支持帯~抵抗帯間距離の 60~80%を目安)

- ポジション分割、ヘッジ併用を推奨(例えば、半量先出し、残りは追撃 or 様子見など)

リスク・注意点(戦略を壊しうる要因)

- ドル側材料(予想外の強い米国経済指標、利上げ再言、金融政策スタンスのタカ派化など)

- ユーロ圏内部ショック(特にドイツ・フランス景気悪化、金融ショック、政局不安の深刻化)

- 中央銀行サプライズ:ECBまたはFRBが予想外の政策スタンスを示してくること

- 相場センチメントの急変(リスクオフ転換、資金逃避、流動性ショックなど)

- テクニカルブレイク時の「あいまいな戻り」と「だまし」動き

- 地政学リスクや国際問題(貿易紛争、為替介入、通商摩擦など)

結論

あなたのチャート観察からも、EUR/USD は現時点で 大きく方向が定まっているわけではなく、レンジ~上下振れの組み合わせ型の動きがもっとも現実的だと見ます。ファンダメンタル的には若干ドル軟化の思惑優勢だが、ユーロ側の逆風も無視できない。したがって、レンジ内逆張り+ブレイクフォロー戦略を組み合わせておくのが賢明な戦術だと仮説します。

コメント