本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 短期(H1中心):中立〜弱気(混在)

- 根拠:MA20(1.16508) < MA50(1.16688)、RSI14=45.53、ADX14=28.73(トレンド強め)、MACDがシグナルを上抜け直後で反発気味、価格はVWAP(1.16467)上でLCZ上端付近。

- TC(テクニカル確信度):0.56(後述マップに準拠、TCBS=0.18で減衰後)

- 中期(H4→D1整合):弱気優位

- D1のMA20<MA50、H4でも下向き配列が優勢。

- TC(中期):0.58(TCBS=0.15減衰後)

ConfidenceIndex(総合) ≈ 61

(TC=0.56、FC=0.52、CB_N=0.62、SF_N=0.50、CBA_N=0.50 を統合。重要イベント±24h・上位足完全一致・DXY逆行の補正は未適用。±15pt枠内で補正なし)

ファンダメンタル分析

[48h](短期:SF/CBのみ加点)

- Fed 10月会合に向け0.25%利下げ観測が優勢。米政府機関の一部閉鎖でデータ空白が生じる中、決定は難航も10/28–29のFOMCでの利下げ見通しが報じられる。SF=+1、CB(不確実性)+VIX上昇余波=やや不安定。 (Reuters)

- QT(量的引き締め)早期停止観測が浮上(SRF利用増加や短期市場の摩擦)。ドル金利・流動性の不確実性はUSDの上振れ抑制リスク。 (Reuters)

- VIX:10/14–17に急伸(20→28台)後、やや低下。CB層でのみ使用。 (ヤフーファイナンス)

[1M](中期:FCのみ加点)

- ユーロ圏インフレ:9月HICPフラッシュ2.2%(前年比)。10月の速報は10/31予定。ECBは9月スタッフ見通しで25年平均2.1%。追加利下げの可能性は低下との当局者発言。→EURの下支え。 (European Commission)

- 米インフレ:8月CPIは2.9%、9月CPIは10/24に発表へ再設定。→米金利経路の不確実性を残す。 (労働統計局)

- Fed バランスシート:総負債6.5兆ドル近辺の説明(10/14講演)。→QT議論の背景。 (連邦準備制度)

割当ログ:上記48h材料はSF/CBのみ、1M材料はFCのみに割当(重複カウントなし)。VIXはCBで使用、FCでは0扱い。

需給解析(COT/ETF/OI)

- FX現物の公開COT/OIは本分析CSVに含まれず、直近4週のETFフロー整合は参照不可。需給加点なし(該当ソース未検出)。

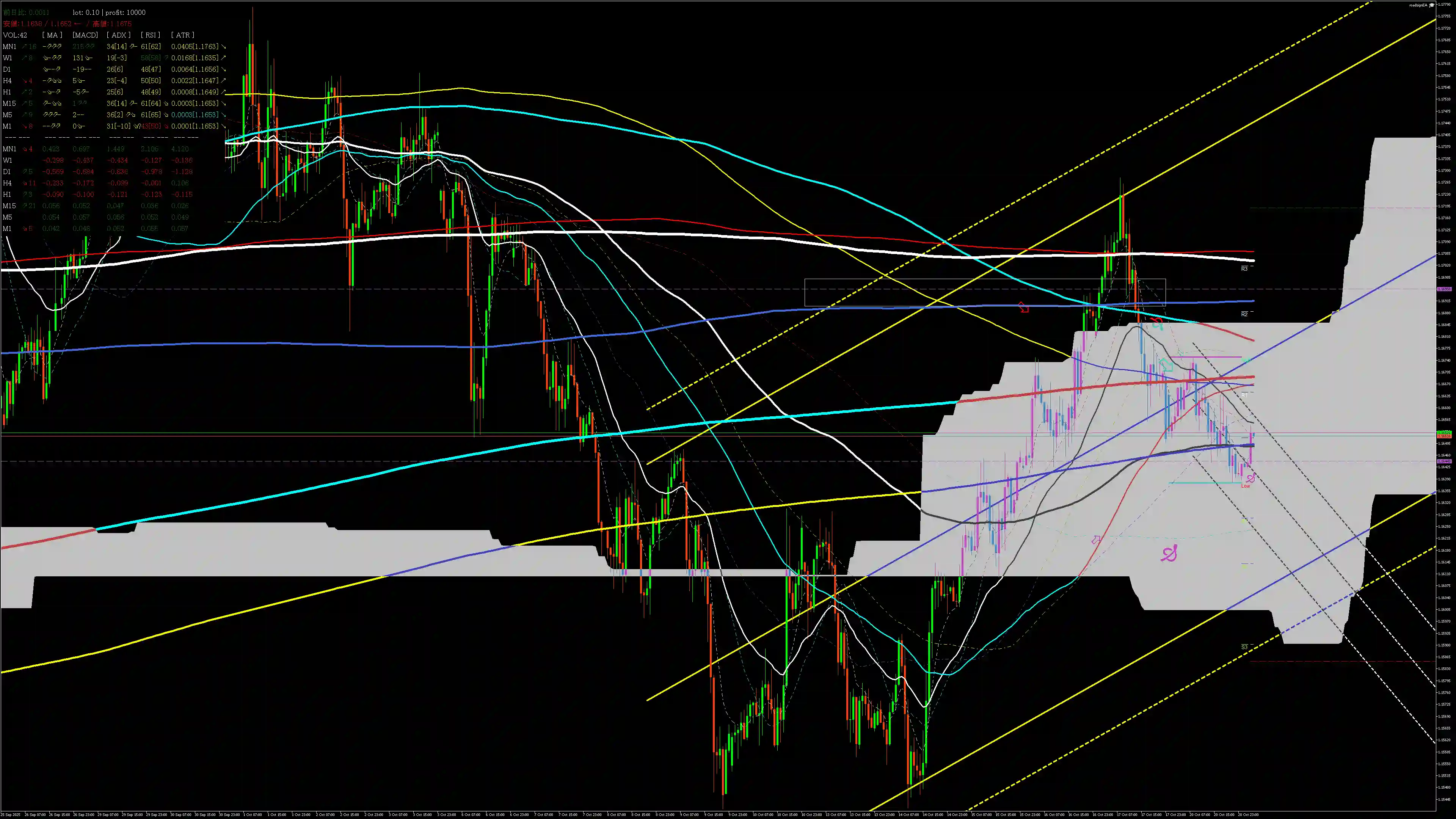

テクニカル分析(短期/中期)

- 代表値(H1)

- Close=1.16517、VWAP=1.16467

- ATR14=0.00082、ADX14=28.73、RSI14=45.53

- MACD=−0.000524、Sig=−0.000629(ゴールデンクロス直後)

- MA20=1.16508、MA50=1.16688

- LCZ(VWAP±ATR_eff×0.5;ATR_eff=max(H1,H4)=0.00216643)

- 1.163585〜1.165752(現在値はゾーン上端寄り)

- 直近20本レンジ(H1):High=1.16729 / Low=1.16378(幅=0.00351)

整合マップ(短期/中期+スコア)

- 上位足整合(0.25):H4/D1が下優勢 → 0.18

- クロス強度(0.20):H1でMACD上抜け弱、MA20<MA50 → 0.10

- オシレーター整合(0.20):RSI<50・ADX>25 → 0.11

- 統計信頼度(0.20):レンジ内回帰/LCZ優位(過熱なし) → 0.12

- ボラ順応度(0.15):通常ボラ・ATR安定 → 0.12

- TCBS(誤認補正):斜行チャネル/線過多のリスクを0.18で減衰

- ⇒ TC(短期)≈0.56, TC(中期)≈0.58

補正シナリオ

- 下落継続:MA20<MA50が維持、LCZ上端で反落 ⇒ 1.1638割れトライ

- 上抜け反転:MACDクロス継続で1.1673+のブレイク → 1.1690台試し

- 保ち合い:LCZ内往復でVWAP回帰

トレードプラン(Entry/TP/SL/LCZ)

数値は実数で提示。SL係数=1.2×ATR(通常ボラ)。

H1ベース、執行はLCZ確率優先、ブレイク型は代替。

① 順張り(ブレイク型)

- Long

- Entry:1.16745(=1.16729 + ATR0.2)

- TP:1.16918(Entry + 0.00173)

- SL:1.16647(Entry − 0.00098)

- LCZ:1.163585〜1.165752(参考帯)

- Short

- Entry:1.16362(=1.16378 − ATR0.2)

- TP:1.16188(Entry − 0.00173)

- SL:1.16460(Entry + 0.00098)

- LCZ:同上

② 押し目買い・戻り売り(LCZ確率優先型)※推奨

- Long(LCZ下限〜中点で反転確定後)

- Entry:1.16467(VWAP近傍の反発確認後)

- TP:1.16640(Entry + 0.00173)

- SL:1.16369(Entry − 0.00098)

- LCZ:1.163585〜1.165752

- Short(LCZ上端で失速・陰転確認後)

- Entry:1.16575

- TP:1.16402(Entry − 0.00173)

- SL:1.16673(Entry + 0.00098)

- LCZ:同上

戦略フェーズ/実行フェーズ(簡易表)

- 戦略:LCZ内の反応確認→実行:次足の終値確定で成行/指値発注

- ブレイク型は20本高安±ATR0.2到達後に実行

リスク・注意点

- データ空白によるFed判断不確実性(9月CPIの公表遅延、政府閉鎖影響)→イベント波乱。 (労働統計局)

- VIXの急伸と反落の往来→短期スパイク・フェイクのリスク(CB層のみで評価)。 (ヤフーファイナンス)

- ECB追加利下げ観測の後退→EUR下支えでショートの伸びが鈍る可能性。 (Reuters)

結論

短期は混在〜弱気だが、LCZ(1.16359–1.16575)での反応をトリガーにした確率重視の戻り売り/押し目買いが優位。ブレイク追随は1.16745上抜け、または1.16362割れの確定足を待つ。

ConfidenceIndex ≈ 61で中立やや不安定。イベント前後(10/24 CPI・10/28–29 FOMC)はポジションサイズを抑制して、SL=ATR×1.2を厳守。

ファンダ引用(要旨・文末出典)

- Fed利下げ観測(10/28–29)とデータ空白:Reuters。 (Reuters)

- QT早期停止観測:Reuters。 (Reuters)

- VIX 急伸:Yahoo Finance/CBOE。 (ヤフーファイナンス)

- ユーロ圏インフレ2.2%:Eurostat。 (European Commission)

- ECB見通し(9月スタッフ予測):ECB公式。 (European Central Bank)

- ECB当局者(追加利下げは低下):Reuters。 (Reuters)

- 米CPI(8月値/9月発表予定変更):BLS。 (労働統計局)

- Fed講演(バランスシート概況):FRB公式。 (連邦準備制度)

コメント