本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 短期(H1/H4):下目線。H1・H4ともに移動平均パネル・MACD・RSI・SQZMOMがベア整合、ADXも閾値超え。

ConfidenceIndex ≈ 59.8(A評価寄りのC上限)。 - 中期(D1/W1):混在〜弱気。D1はMA20>MA50だがオシレーター群はベア、W1も強さ不足。

ConfidenceIndex ≈ 40.4(C評価)。

ファンダメンタル分析

[48h短期] → SF/CB層

- 前日まで 米現物型BTC/ETH ETF資金フローは大幅流出(合計▲7.55億ドル)。その後、前日比で+3.4億ドルの流入が確認され、需給は短期的に改善傾向。

(出典:Farside Investors、Yahoo! Finance、The Block) - **VIX(米株ボラティリティ指数)**は 20台前半(約20.6)。高ボラ判定ライン(25)を下回っており、恐怖指数は過熱していない。

(出典:MarketWatch、Yahoo! Finance)

[1M中期] → FC層

- 米CPI(消費者物価指数)9月分は 10月24日発表予定。米政府機関の一時閉鎖で統計スケジュールに遅れが出る見込み。

(出典:U.S. Bureau of Labor Statistics、Reuters、AP News) - FRB要人のハト派発言が続き、「成長リスクを考慮した追加利下げの可能性」が示唆され、ドル金利の低下圧力が強まっている。

(出典:Reuters)

需給解析(COT/ETF/OI)

ETFフロー:10月13日時点でBTC系ETFは**▲3.26億ドル流出**。その後、14日以降は一部流入に転じた。

(出典:The Block、Farside Investors)

CME暗号資産先物のOI(建玉)は約31.3万枚相当と高水準で、流動性は堅調。

(出典:CME Group)

COT(CFTC週次報告)の直近データ(9月23日週)はネットポジション中立〜ややロング優勢。ただし短期指標としての有効性は限定的。

(出典:CFTC)

テクニカル分析

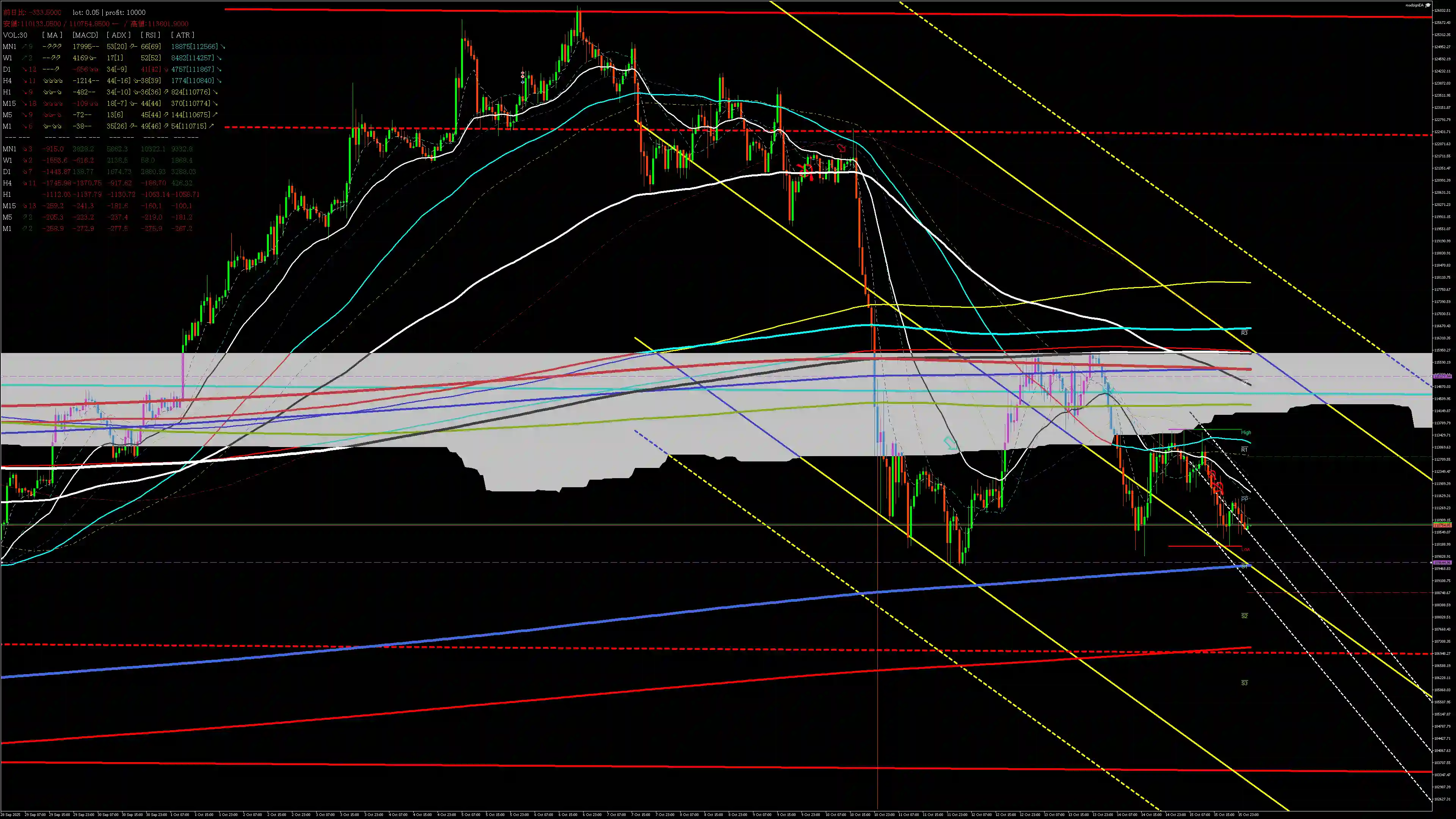

代表値(各TF最新行)

- H1 Close 110,756.05|MA20 111,525.17<MA50 112,155.70|MACD -481.76<Signal -465.96|RSI 36.34|ADX 33.93|ATR 824.10|SQZMOM -1111.84

- H4 Close 110,756.05|MA20 113,161.99<MA50 115,968.25|RSI 38.36|ADX 44.44|ATR 1,774.14

- D1 Close 110,756.05|MA20 116,758.59>MA50 114,319.46(ゴールデンクロス維持)だがRSI 41.25、MACD<Signal、SQZMOM<0

- W1 RSI 52.36・ADX 16.79

短期(H1/H4)シグナル:

- 方向:ショート優位(H1/H4とも条件一致)

- 合致条件:MA20<MA50、MACD<Signal、RSI<50、ADX>25、SQZMOM<0 = H1/H4で満額整合

- LCZ(VWAP±ATR_eff×0.5):110,025.56–111,799.70に価格が滞在。VWAP帯での戻り売りが確率優先。

中期(D1/W1)シグナル:

- 構造はMA系強気を残すが、オシレーター群は弱気に傾斜。戻り売りの方が統計的に通りやすい地合い。

整合マップ(短期/中期+スコア)

- TC(短期, ショート) ≈ 0.746

- 上位足整合 1.00|クロス強度 0.285|オシレーター整合 1.00|統計信頼度 0.639(ADX)|ボラ順応度 1.00 → TCBS減衰 0.05 適用済み

- TC(中期, ロング) ≈ 0.376

- 上位足整合 0.00(D1/W1でロング満額整合せず)|その他は低中位 → TCBS 0.10 適用

補正シナリオ

- A補正(重要イベント±24h):CPI(10/24予定)直前24hは+10pt補正対象 → 期近では未適用。

- B補正(上位足完全一致):中期は不一致 → 未適用

- C補正(DXY逆行):本件は未評価 → 未適用

- 最終補正幅:0pt(上限±15pt内)

トレードプラン(Entry/TP/SL/LCZ)

規定:「確率優先」=LCZ(110,025.56–111,799.70)での反応確認→反転確定後エントリー。成行は短期ブレイク確認時のみ。

- Short(標準)

- トリガー(ブレイク型):直近安値終値 110,715.05 − ATR_H1×0.2 (=164.82) → 110,550.23

- Entry(保守):反転確定後、110,55x台

- SL:Entry + ATR_H1×1.2 ≈ 988.92(VIX<25のため通常倍率)

- TP:直前D1レンジ 937.90 × 文献成功率0.55(推定) × ATR倍率0.8 ≈ 412.68 → 110,137.55

- 評価:A−/B+境界(短期A条件※Pivot構造+統計整合が濃い)

- Long(逆張り・限定)

- トリガー(ブレイク型):直近高値終値 110,756.05 + ATR_H1×0.2 → 110,920.87(LCZ上抜け+再テスト必須)

- SL:Entry − 988.92

- TP:111,333.55(同式)

- 評価:C(上位足・オシレーター整合に欠けるため警戒)

LCZ運用:VWAP帯(110,9k付近)で陰転形状+出来高増が出たら戻り売り優先。OBVはH4で弱含み、モメンタムの再拡大(SQZMOMの再減速)がトリガー強化。

リスク・注意点

イベントギャップ:CPI発表(10月24日)前後±24時間はA補正の対象。ボラティリティ急拡大に留意。

(出典:U.S. Bureau of Labor Statistics)

政策ヘッドライン:FRB当局者による「利下げ議論」報道で金利低下が進行中。BTCには一時的な押し目形成を許す余地。

(出典:Reuters)

VIX監視:25超えで高ボラ確定 → SL倍率1.5へ切替対象。現状は20前半で通常レンジ内。

(出典:MarketWatch、Yahoo! Finance)

結論

短期は戻り売り優位(CI≒59.8)。LCZ内のVWAP付近での陰転+出来高増を観測してから110,550割れをブレイク・トリガーにするのが素直。中期は構造強気を名残りつつも、オシレーターは弱気寄りで、CPIまで戻れば売られやすい環境。VIXはCB層のみに使用しており二重加点なし。Pivot/VWAPの禁則(直代入・循環)違反もなし。

参考・理論(指標の定義や一般論)

- 指標群・手法の一般的定義(MACD/RSI/ADX/ATR/OBV等)

- パターン統計・成功率に関する古典的整理(参考)

- ニュース×相場の学術的示唆(FinSentGPT / News Sentiment)

次の一手をシンプルに言うと、「VWAP帯で“跳ね返されたのを確認してから、割れを叩く”」。市場は気まぐれな猫なので、棒を振り回すよりミルク皿(LCZ)を置いておく方が捕まえやすい。

コメント