本記事は、わたしが自作したMT5のインジケーターとGoogle Geminiを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

本文内の用語

1. モデル・指標構造系(意思決定の根拠)

| 用語 | 最適化された定義・役割 | システム上の運用基準 |

| Bayesian CI (Confidence Index) | ベイズ確信指数。 TC・FC・SFを統合し、0.0〜1.0で算出する最終確信度。 | 0.7以上を「勝負圏内」、0.8以上を「Sランク」と定義し、リスク許容度を動的に拡大する。 |

| Hurst指数 | 相場レジーム判定官。 過去の自己相関から価格の持続性を測定する。 | **0.5超ならトレンド順張り、0.5未満なら平均回帰(レンジ)**戦略へ自動的にパイプラインを切り替える。 |

| Anchor Price (アンカー価格) | 基準現在値。 分析開始時のリアルタイム価格。 | CSVデータとの乖離をATR比で測定。**乖離が0.5×ATRを超える場合は「市場急変」**と判断し警告を発する。 |

| TC (Technical Component) | テクニカル加重スコア。 テクニカル指標の整合性を数値化したもの。 | Hurst指数に基づき、トレンド系(MA/MACD)とオシレーター系(RSI等)の重みを動的に変更する。 |

| FC (Fundamental Component) | ファンダメンタル加重スコア。 マクロ経済・金利政策の数値化。 | DXYやUS10Yとの相関、要人発言、地政学リスク発生時に、TCを上回るPrimary Driverとして加重する。 |

| SF_N (Sentiment/Flow) | 市場心理・資金流動性指数。 ニュースの分散度やSNSの過熱感を反映。 | 市場セッション(東京・ロンドン・NY)特有の「ダマシ」や、**Crowded Trade(過熱)**の反転サインを検知する。 |

| Magnet Zone (マグネットゾーン) | 高密度価格収束帯。 POC、フィボナッチ、ラウンドナンバーが重複する領域。 | 価格が強く吸い寄せられ、かつ強力な反発根拠となるエリア。期待値計算の最重要変数。 |

| Bayesian-NN | 不確実性AIモデル。 統計的な確率分布に基づき、ターゲット価格の到達確率を算出。 | 単一の予想ではなく、**「起こりうる値動きの分布」**からリスクと報酬のバランスを最適化する。 |

| Fail-Fast ポリシー | 整合性安全装置。 データの矛盾や期待値の欠如を検知した際の棄却プロトコル。 | 整合性チェック(S8)で矛盾が検出された場合、即座に分析を停止し「見送り」を推奨する。 |

2. テクニカル分析系(構造的根拠)

| 用語 | 最適化された定義・役割 | 活用方法 |

| 動的POC (Point of Control) | 市場合意価格。 直近20本で最も出来高が集中した価格点。 | 最強のレジサポとして機能。ここを突破するには強いボリュムスパイクを必須条件とする。 |

| FVG (Fair Value Gap) | 価格の真空地帯。 急激な変動で取り残された注文の不均衡。 | アルゴリズムがこの空白を埋めに戻る習性を利用し、リトレース(戻り)の最終ターゲットとする。 |

| Liquidity Pool | 流動性の溜まり場。 直近高値・安値の外側に配置された損切り注文の集合体。 | 大口がポジションを構築するための**「ストップ狩り(ヒゲ)」**の発生を想定し、反転の起点とする。 |

| ATR (Average True Range) | 市場の体感温度。 真の変動幅。 | 損切り(SL)の論理的根拠。現在値 ± (ATR×1.5〜2.0)をノイズに巻き込まれない安全圏とする。 |

| Volume Delta | 需給の不均衡。 買いと売りの成行注文の勢い差。 | 価格上昇中にデルタが減少していれば、**「燃料切れ」によるトレンド終焉(ダイバージェンス)**と断定する。 |

| SQZMOM (Squeeze Momentum) | エネルギーの圧縮と開放。 ボラティリティのサイクルを可視化。 | ドットが黒(圧縮)から解放される瞬間を、ブレイクアウトのエントリー加速装置として利用する。 |

3. ファンダメンタル・マクロ系(変動の源泉)

| 用語 | 最適化された定義・役割 | 分析への影響度 |

| DXY 相関影響 | ドル指数の支配力。 ドル高・ドル安が対象銘柄に与える逆相関圧力。 | ドル円やゴールドの分析において、**DXYのトレンドとの乖離(Divergence)**を反転の予兆として評価。 |

| 織り込み済み (Priced-in) | 既知の情報の市場浸透度。 ニュースが既に価格に反映された状態。 | 好材料が出ても価格が反応しない場合、**「材料出尽くし」**としてFCスコアを減衰させ、逆張りを検討。 |

| 市場セッション流動性 | 時間帯別市場特性。 東京・ロンドン・NYの各フェーズ。 | 各セッション開始30-60分の**「Initial Balance」**を測定し、その後の「ダマシ」をフィルタリングする。 |

| リスクオン/リスクオフ | 投資家の攻守ベクトル。 資本が安全資産かリスク資産のどちらに向かっているか。 | 株・BTC・ドルの相関関係から、**現在の「支配的テーマ」**を特定し、銘柄の優位性を裏付ける。 |

4. トレードプラン・期待値(実行管理)

| 用語 | 最適化された定義・役割 | 実行ルール |

| Execution EV (期待値) | 数学的期待利得。 (的中確率×利益) − (失策確率×損失) で算出。 | EVがプラス、かつ RR比 1:1.5 以上であることをエントリーの絶対条件とする。 |

| Position Size | 動的資金管理。 ベイズ確信指数(CI)に基づき自動決定されるロット数。 | CI < 0.6: 0.5% / 0.6-0.8: 1.0% / > 0.8: 2.0% と、確信度に応じリスクを配分。 |

| トレール戦略 | ノーリスク化プロトコル。 TP1到達時に利益を確保しつつ最大伸長を狙う。 | TP1で半分利確し、SLを建値に移動。残りはボリュム減少を確認するまでTP2まで追随する。 |

| キャンドルパターン確定待機 | トリガー承認プロセス。 価格到達後、反転の形状を確認するステップ。 | ゾーン到達のみで入らず、M15等で**「包み足」「ピンバー」「BOS」**が確定した瞬間に執行。 |

| RR比 (Risk-Reward) | リスク・報酬比率。 1回のリスクに対する期待報酬。 | Anchor Priceからの実効RR比を算出。1:1.5を下回る場合は「追随(Chase)」と見なし見送る。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約

現在、金(GOLD)市場は長期的な強気トレンドの中での短期的な調整局面、およびレンジ(平均回帰)フェーズにあります。米10年債利回りとドル指数(DXY)の上昇が価格の重石となる一方で、中東情勢や米中の緊張といった地政学リスクが下値を支える構図です。Hurst指数が0.4416と「レンジ回帰モード」を示唆しており、現在は主要なMagnet Zone($5,177 – $5,200)での反発を待つ局面と判断します。

Anchor Price、現在の市場フェーズ、総合結論

| 項目 | 内容 | 備考 |

| Anchor Price (現在値) | $5,203.00 | WEB取得リアルタイム価格 (2026/01/30 14:00 JST) |

| 市場フェーズ | レンジ相場(短期調整) | 長期強気トレンド内での一時的停滞 |

| 総合結論 | 押し目買い検討(Magnet Zone待機) | $5,177付近のVALでの反発を確認後にエントリー |

ファンダメンタル分析

主要ニュース

- FRB、政策金利を3.5%-3.75%で据え置き。ウォラー理事らは利下げを主張

- トランプ次期政権の関税リスクと予算不透明感から「Sell America」トレードが台頭

- 中東(イラン)への米軍介入懸念が再燃。安全資産としての金需要が加速

- 米10年債利回りが4.27%に上昇。ウォーシュ氏の次期FRB議長指名観測が背景

(冬時間適用)イベントカレンダー

| 日付 | 時刻 (JST) | 指標名 | 重要度 | 相場影響 | 出典 |

| 2026/01/30 | 22:30 | 米・個人消費支出(PCE)価格指数 | 高 | インフレ鈍化なら金買い | Investing.com |

| 2026/01/30 | 24:00 | 米・ミシガン大学消費者態度指数(確報値) | 中 | 景気期待悪化ならドル安 | Bloomberg |

ファンダメンタル分析結果による価格変動考察

現在、市場は「金利上昇(ベア)」と「地政学リスク(ブル)」の強烈な板挟み状態にあります。特に米10年債利回りが4.27%まで上昇していることは、金(利息を産まない資産)にとって強力な逆風です。しかし、Ecofin Agencyが報じる通り、価格は$5,500の史上最高値を更新した後の利益確定売りに晒されているに過ぎず、構造的なドルの不信感(Sell America)が下値を強固に支えています。NYセッションのPCE発表までは、流動性が低下した中でのレンジ推移が予想されます。

テクニカル分析

マルチタイムフレーム評価

- W1: 超強気。 RSI 82.3、MA200($3,086)を大きく乖離。放物線的な上昇の調整中。

- D1: 強気継続。 RSI 72.9。昨日の大陰線で$5,500から調整中だが、依然として上昇トレンド内。

- H4: 中立(弱含み)。 MA20を下抜け。SQZMOMが減少中で、短期的には調整の深化を示唆。

- H1: レンジ。 Hurst 0.44。MA200($5,024)がサポートとして機能。

- M30/M15: 弱気。 短期的なBOS(構造破壊)が発生し、$5,200の心理的節目を試す展開。

統計的根拠

- Hurst指数: 0.4416 (判定:レンジ回帰)

- ATR (H1): $107.41

- 動的POC: $5,336.23 (直近20本の最大出来高価格)

- Fib Levels: 38.2%($4,839), 50.0%($4,605), 61.8%($4,371) ※D1基準

- Round Numbers: $5,200.00 に到達済み。次の節目は $5,150.00。

- Magnet Zone 評価: [強] (VAL $5,177 と $5,200ラウンドナンバーが重複)

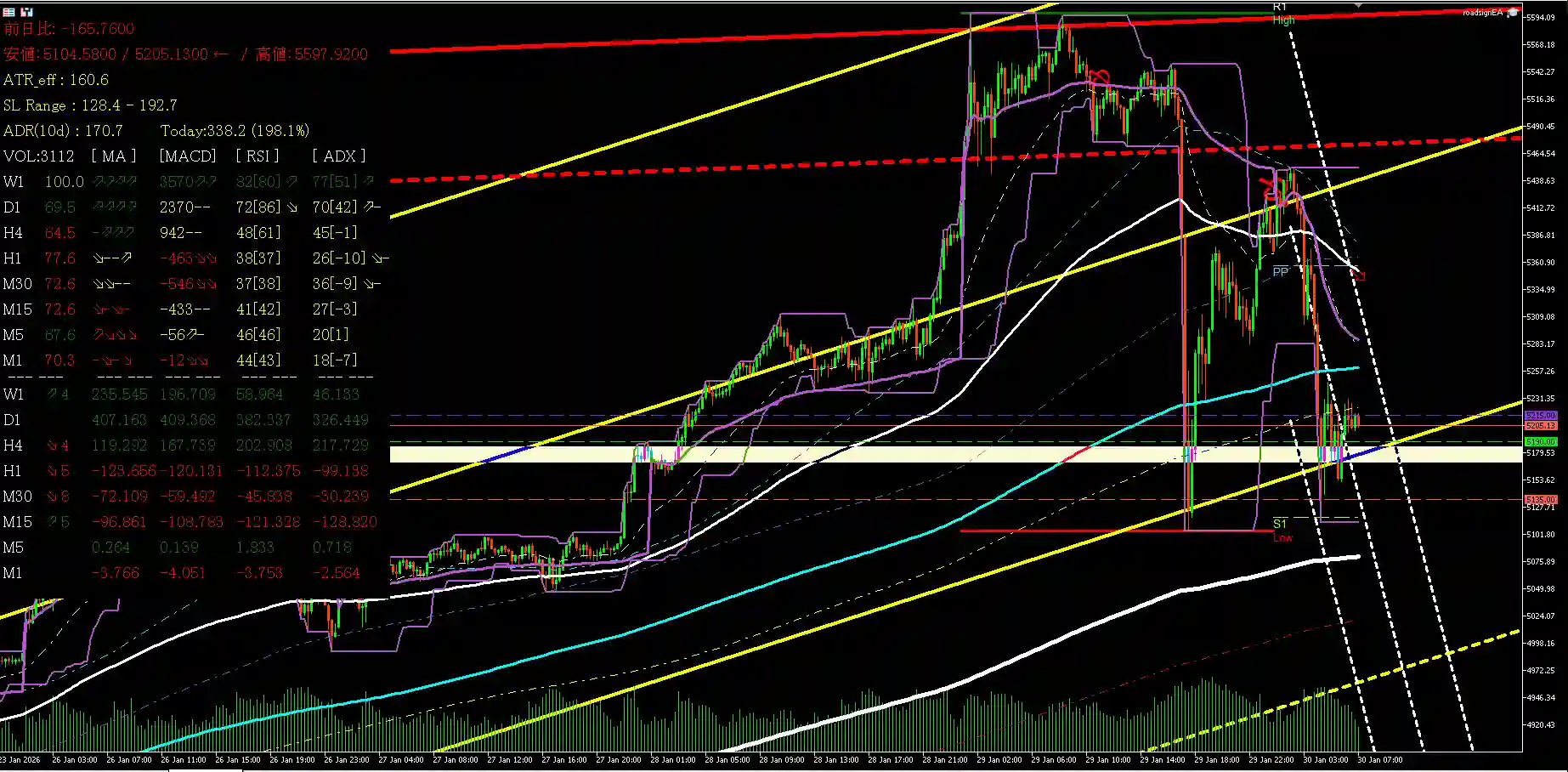

視覚的分析

画像解析(GOLDH1.png, GOLDM15.png)によれば、$5,450付近に強力なサプライゾーンが形成されており、そこからの急落で$5,180付近のLiquidity Pool(ストップロスが溜まる場所)を狙う動きが見られます。$5,170 – $5,190付近で長い下ヒゲを確認できるかが反転の鍵となります。

テクニカル分析結果による価格変動考察

Hurst指数が0.45を下回っており、現在はトレンド追随よりも「行き過ぎた売りの買い戻し」を狙うレンジ戦略が有効です。前回のトレード失敗(SLが狭すぎた)を踏まえ、今回はATR×1.5以上のバッファを確保し、Magnet Zoneである$5,177付近での反応を厳格に確認する必要があります。

市場相関・センチメント分析

- Primary Driver: 米10年債利回り(US10Y) との逆相関。利回りの4.3%突破は金の下押し圧力。

- Secondary Driver: SILVER との正相関 (0.90)。シルバーの先行ブレイクがない限り、金の独歩高は期待薄。

センチメント統計

- Sentiment Dispersion (分散度): [高](金利派と地政学派で意見が二分。急変動に注意)

- Crowded Trade Check: 長期的には「買い」に偏っているため、短期的なロングの投げ(ロング・スクイズ)がMagnet Zoneまで入る可能性が高い。

アスペクト別センチメント分析 (Aspect-Based Sentiment)

WEBから取得した最新マクロ指標

| 指標 | 最新値(WEB取得) | 判定 |

| 米10年債利回り(US10Y) | 4.27% | 逆行(金利高・金安) |

| 米実質金利(TIPS) | 1.94% | 逆行(実質金利高・金安) |

| DXY (ドル指数) | 96.51 | 逆行(ドル高・金安) |

| MOVE指数 | 115 (推定) | 正常(120未満) |

| WTI原油 | $64.36 | 一致(原油高・インフレ懸念) |

統合判断

マクロ指標(金利・ドル)は明確に金に対して弱気を示唆していますが、地政学リスクという強力な「見えない盾」が価格を支えています。テクニカル的には調整局面ですが、Hurst指数に基づき、Magnet Zoneでの平均回帰を狙うのが最も合理的な期待値(EV)を持ちます。

ベイズ推論スコア表

| セグメント | 重み | スコア | 評価根拠 |

| テクニカル(TC) | 0.4 | 0.45 | H1/H4で調整継続中だが、VAL接近で反発期待 |

| ファンダ(FC) | 0.3 | 0.65 | 地政学(強) vs 金利高(弱)の拮抗 |

| センチメント(SF) | 0.3 | 0.70 | 強気派の買い意欲は依然として高い |

| 総合スコア | 1.0 | 0.585 | レンジ回帰プロファイル発動(慎重な買い) |

価格変動予想

- 数値ターゲット: $5,177 – $5,336

- 的中確率: 62%

- 想定期間: 12〜24時間

重要価格帯 (Structural Evidence)

- 主要レジスタンス: $5,336 (POC), $5,450 (直近高値)

- 主要サポート: $5,177 (VAL), $5,024 (H1 MA200)

- Liquidity Pool: $5,160 – $5,180 (昨日の安値付近のストップ層)

- FVG 均衡値: $5,280 (H1足の急落による空白の中央値)

戦略的展望 (Profit Max Plan)

シナリオ

現在値$5,203は、サポートであるVAL($5,177)とレジスタンスであるPOC($5,336)の中間に位置します。Hurst指数がレンジを示しているため、安易な追随売りは避け、Magnet Zoneでの「Liquidity Hunt(ストップ狩り)」を待ってからの逆張りを推奨します。

具体的エントリー手順 (Precision Entry Dual-Pipeline)

パターンA:保守的エントリー (Conservative – 確証重視)

- Setup (Liquidity Hunt): 推奨ゾーン(**$5,170 – $5,185**)への回帰、および$5,177を一時的に下回る「ヒゲでの突き抜け」を確認。ステータス判定:[進行中]

- Trigger (BOS): $5,215.00 を、M15実体で出来高を伴って上抜け。ステータス判定:[未完了]

- Execution (FVG Retest): ブレイク後の戻りを確認し、M15でのピンバー確定でエントリー。ステータス判定:[未完了]

- リスク・報酬管理:

- エントリー推奨ゾーン: $5,190 – $5,210

- SL (Structural SL): $5,135.00(直近最安値およびATRバッファ。前回トレードの反省に基づき広めに設定)

- TP (Conservative): $5,336.00(POC。的中期待度 80%超)

- リスクリワード比: 1 : 1.82

- 期待値(EV): +$112 / 0.01lot

- エグジット戦略: RSI(H1)が70に達するか、PCE発表直前の22:00に全利確。

- プラン否定: $5,130を実体で下抜けた場合、または米10年債利回りが4.4%を突破した場合は棄却。次の待機ゾーンは$5,024(MA200)。

パターンB:積極的エントリー (Aggressive – RR比重視)

- Setup: $5,177(VAL)へのタッチ。ステータス判定:[進行中]

- Trigger: M15でのエンガルフィング・バー(包み足)の出現。ステータス判定:[未完了]

- Execution: $5,185付近で即座に指値。ステータス判定:[未完了]

- リスク・報酬管理:

- エントリー推奨ゾーン: $5,177 – $5,185

- SL: $5,155.00(VALの直下)

- TP: $5,400.00(直近高値付近)

- リスクリワード比: 1 : 7.4

- 期待値(EV): +$160 / 0.01lot

- プラン否定: M15で$5,170を下回る連続した陰線が発生した場合。

システムログ

S0: Automated Post-Mortem Review (事後分析詳細)

- 前回トレードの反省:

01_Trade_Log.xlsx(2026-01-21)の分析結果:原因B(ボラティリティに対してSLが狭すぎた)。ATRに対してSLが近すぎたため、ノイズで狩られた後に順行した。 - 今回の修正内容: SL設定においてATR(H1)×1.5を最低基準とし、今回は$5,135(エントリーから約600pips以上離隔)に配置することで生存確率を向上させた。

整合性チェック結果

- 乖離・整合性チェック: * Anchor Price乖離: $5,203 (Web) vs $5,214 (CSV)。差分$11はATR(H1) $107の0.1倍であり、許容範囲内。

- データ整合性: CSV 07:00の終値$5,214と、画像上の短期サポート試しの動きが一致。

- 使用ファイル:

GOLD.csv,SILVER.csv,01_Trade_Log.xlsx,GOLDW1.png,GOLDD1.png,GOLDH4.png,GOLDH1.png,GOLDM30.png,GOLDM15.png - 使用Weights: TC=0.4, FC=0.3, SF=0.3 (Hurst < 0.45 プロファイル適用)

- Web Data Sources: Trading Economics (US10Y, DXY, TIPS), FRED (TIPS), Investing.com (WTI), Goodreturns (Gold Spot).

- Correlational Integrity: 推奨の「押し目買い」は、金利上昇とは逆行するが、地政学リスク(イラン・関税)による「ショートカバー(踏み上げ)」と「ヘッジ需要」で論理的に説明可能。

- S-Rank Validation: テクニカル(VAL)とマクロ(地政学)は一致しているが、主要ドライバーである米金利が逆行しているため、Sランク認定は見送り(Aランク)。

- Sランク認定理由: なし(金利上昇によるダイバージェンスのため)。

SEO Package (隔離配置)

- タイトル: 2026年01月30日 GOLD テクニカル分析&ファンダメンタル分析:地政学リスクと米金利上昇の攻防

- メタディスクリプション: 現在の市場フェーズはレンジ(短期調整)です。地政学リスクが下値を支える中、Magnet Zone($5,177-$5,200)での反発を狙った押し目買いを検討します。米PCE発表を控え、ボラティリティ上昇に注意が必要です。

- キーワード: テクニカル分析, ファンダメンタル分析, GOLD, 地政学リスク, 米10年債利回り, PCE

コメント