本記事は、わたしが自作したMT5のインジケーターとGoogle Geminiを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

本文内の用語

1. モデル・指標構造系(意思決定の根拠)

| 用語 | 最適化された定義・役割 | システム上の運用基準 |

| Bayesian CI (Confidence Index) | ベイズ確信指数。 TC・FC・SFを統合し、0.0〜1.0で算出する最終確信度。 | 0.7以上を「勝負圏内」、0.8以上を「Sランク」と定義し、リスク許容度を動的に拡大する。 |

| Hurst指数 | 相場レジーム判定官。 過去の自己相関から価格の持続性を測定する。 | **0.5超ならトレンド順張り、0.5未満なら平均回帰(レンジ)**戦略へ自動的にパイプラインを切り替える。 |

| Anchor Price (アンカー価格) | 基準現在値。 分析開始時のリアルタイム価格。 | CSVデータとの乖離をATR比で測定。**乖離が0.5×ATRを超える場合は「市場急変」**と判断し警告を発する。 |

| TC (Technical Component) | テクニカル加重スコア。 テクニカル指標の整合性を数値化したもの。 | Hurst指数に基づき、トレンド系(MA/MACD)とオシレーター系(RSI等)の重みを動的に変更する。 |

| FC (Fundamental Component) | ファンダメンタル加重スコア。 マクロ経済・金利政策の数値化。 | DXYやUS10Yとの相関、要人発言、地政学リスク発生時に、TCを上回るPrimary Driverとして加重する。 |

| SF_N (Sentiment/Flow) | 市場心理・資金流動性指数。 ニュースの分散度やSNSの過熱感を反映。 | 市場セッション(東京・ロンドン・NY)特有の「ダマシ」や、**Crowded Trade(過熱)**の反転サインを検知する。 |

| Magnet Zone (マグネットゾーン) | 高密度価格収束帯。 POC、フィボナッチ、ラウンドナンバーが重複する領域。 | 価格が強く吸い寄せられ、かつ強力な反発根拠となるエリア。期待値計算の最重要変数。 |

| Bayesian-NN | 不確実性AIモデル。 統計的な確率分布に基づき、ターゲット価格の到達確率を算出。 | 単一の予想ではなく、**「起こりうる値動きの分布」**からリスクと報酬のバランスを最適化する。 |

| Fail-Fast ポリシー | 整合性安全装置。 データの矛盾や期待値の欠如を検知した際の棄却プロトコル。 | 整合性チェック(S8)で矛盾が検出された場合、即座に分析を停止し「見送り」を推奨する。 |

2. テクニカル分析系(構造的根拠)

| 用語 | 最適化された定義・役割 | 活用方法 |

| 動的POC (Point of Control) | 市場合意価格。 直近20本で最も出来高が集中した価格点。 | 最強のレジサポとして機能。ここを突破するには強いボリュムスパイクを必須条件とする。 |

| FVG (Fair Value Gap) | 価格の真空地帯。 急激な変動で取り残された注文の不均衡。 | アルゴリズムがこの空白を埋めに戻る習性を利用し、リトレース(戻り)の最終ターゲットとする。 |

| Liquidity Pool | 流動性の溜まり場。 直近高値・安値の外側に配置された損切り注文の集合体。 | 大口がポジションを構築するための**「ストップ狩り(ヒゲ)」**の発生を想定し、反転の起点とする。 |

| ATR (Average True Range) | 市場の体感温度。 真の変動幅。 | 損切り(SL)の論理的根拠。現在値 ± (ATR×1.5〜2.0)をノイズに巻き込まれない安全圏とする。 |

| Volume Delta | 需給の不均衡。 買いと売りの成行注文の勢い差。 | 価格上昇中にデルタが減少していれば、**「燃料切れ」によるトレンド終焉(ダイバージェンス)**と断定する。 |

| SQZMOM (Squeeze Momentum) | エネルギーの圧縮と開放。 ボラティリティのサイクルを可視化。 | ドットが黒(圧縮)から解放される瞬間を、ブレイクアウトのエントリー加速装置として利用する。 |

3. ファンダメンタル・マクロ系(変動の源泉)

| 用語 | 最適化された定義・役割 | 分析への影響度 |

| DXY 相関影響 | ドル指数の支配力。 ドル高・ドル安が対象銘柄に与える逆相関圧力。 | ドル円やゴールドの分析において、**DXYのトレンドとの乖離(Divergence)**を反転の予兆として評価。 |

| 織り込み済み (Priced-in) | 既知の情報の市場浸透度。 ニュースが既に価格に反映された状態。 | 好材料が出ても価格が反応しない場合、**「材料出尽くし」**としてFCスコアを減衰させ、逆張りを検討。 |

| 市場セッション流動性 | 時間帯別市場特性。 東京・ロンドン・NYの各フェーズ。 | 各セッション開始30-60分の**「Initial Balance」**を測定し、その後の「ダマシ」をフィルタリングする。 |

| リスクオン/リスクオフ | 投資家の攻守ベクトル。 資本が安全資産かリスク資産のどちらに向かっているか。 | 株・BTC・ドルの相関関係から、**現在の「支配的テーマ」**を特定し、銘柄の優位性を裏付ける。 |

4. トレードプラン・期待値(実行管理)

| 用語 | 最適化された定義・役割 | 実行ルール |

| Execution EV (期待値) | 数学的期待利得。 (的中確率×利益) − (失策確率×損失) で算出。 | EVがプラス、かつ RR比 1:1.5 以上であることをエントリーの絶対条件とする。 |

| Position Size | 動的資金管理。 ベイズ確信指数(CI)に基づき自動決定されるロット数。 | CI < 0.6: 0.5% / 0.6-0.8: 1.0% / > 0.8: 2.0% と、確信度に応じリスクを配分。 |

| トレール戦略 | ノーリスク化プロトコル。 TP1到達時に利益を確保しつつ最大伸長を狙う。 | TP1で半分利確し、SLを建値に移動。残りはボリュム減少を確認するまでTP2まで追随する。 |

| キャンドルパターン確定待機 | トリガー承認プロセス。 価格到達後、反転の形状を確認するステップ。 | ゾーン到達のみで入らず、M15等で**「包み足」「ピンバー」「BOS」**が確定した瞬間に執行。 |

| RR比 (Risk-Reward) | リスク・報酬比率。 1回のリスクに対する期待報酬。 | Anchor Priceからの実効RR比を算出。1:1.5を下回る場合は「追随(Chase)」と見なし見送る。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約

現在のゴールド(GOLD)市場は、トランプ次権による関税脅威(対カナダ100%関税示唆など)やグリーンランドを巡る地政学的緊張、さらには米国政府閉鎖リスクの再燃を背景に、安全資産としての需要が極大化しています。テクニカル面でもH1足のHurst指数が0.65を示す強力な上昇トレンドの中にあり、重要レジスタンスであった$5,000を明確に突破し、新高値を更新し続けています。前回のトレード(2026-01-21)ではボラティリティに対してストップロス(SL)が狭すぎたことが敗因であったため、今回はATRの1.5倍以上を確保した保守的なエントリー戦略を推奨します。

Anchor Price、現在の市場フェーズ、総合結論

| 項目 | 内容 | 備考 |

| Anchor Price (現在値) | $5,080.45 | WEB取得リアルタイム価格 (2026/01/27 09:30 JST) |

| 市場フェーズ | 強気上昇トレンド (All-Time High) | Hurst指数 0.65 によるトレンド持続判定 |

| 総合結論 | 押し目買い推奨 (Magnet Zone待機) | $5,000-$5,010近辺でのサポート確認後のエントリー |

ファンダメンタル分析

主要ニュース

- トランプ大統領の関税脅威とカナダの対応: トランプ氏はカナダが中国と自由貿易協定を結ぶ場合、100%の関税を課すと警告。これに対しカナダ側は否定しているが、北米貿易の不透明感が金価格を押し上げている 出典: Trading Economics。

- グリーンランドを巡る地政学的緊張: 米国によるグリーンランドへの領土的野心に対し、欧州諸国がWEF(ダボス会議)で非難を強めており、米欧関係の悪化がリスク回避の金買いを加速させている 出典: UBP Weekly View。

- 米国政府閉鎖リスクの浮上: ミネアポリスでの銃撃事件を受けた予算案の停滞により、政府閉鎖の可能性が報じられ、ドルの信認低下と金への資金流入を招いている 出典: Mint。

イベントカレンダー

| 日付 | 時刻 (JST) | 指標名 | 予想/結果 | 重要度 | 出典 |

| 2026/01/27 | 15:30 | 日本・企業決算発表(Q3) | – | 中 | Shin-Etsu Chemical |

| 2026/01/29 | 04:00 | FOMC政策金利発表 | 3.75%(据置予想) | 最重要 | Investing.com |

ファンダメンタル分析結果による価格変動考察

現在、市場参加者はマクロ経済指標よりも「トランプ・リスク(関税・地政学)」を最優先テーマとして注視しており、これが価格変動の約70%を説明していると推論されます。NYセッションでの流動性増加に伴い、サプライズ的な関税関連のヘッドラインでボラティリティが急増する傾向があり、テクニカル的な節目を無視した突破(オーバーシュート)に警戒が必要です。

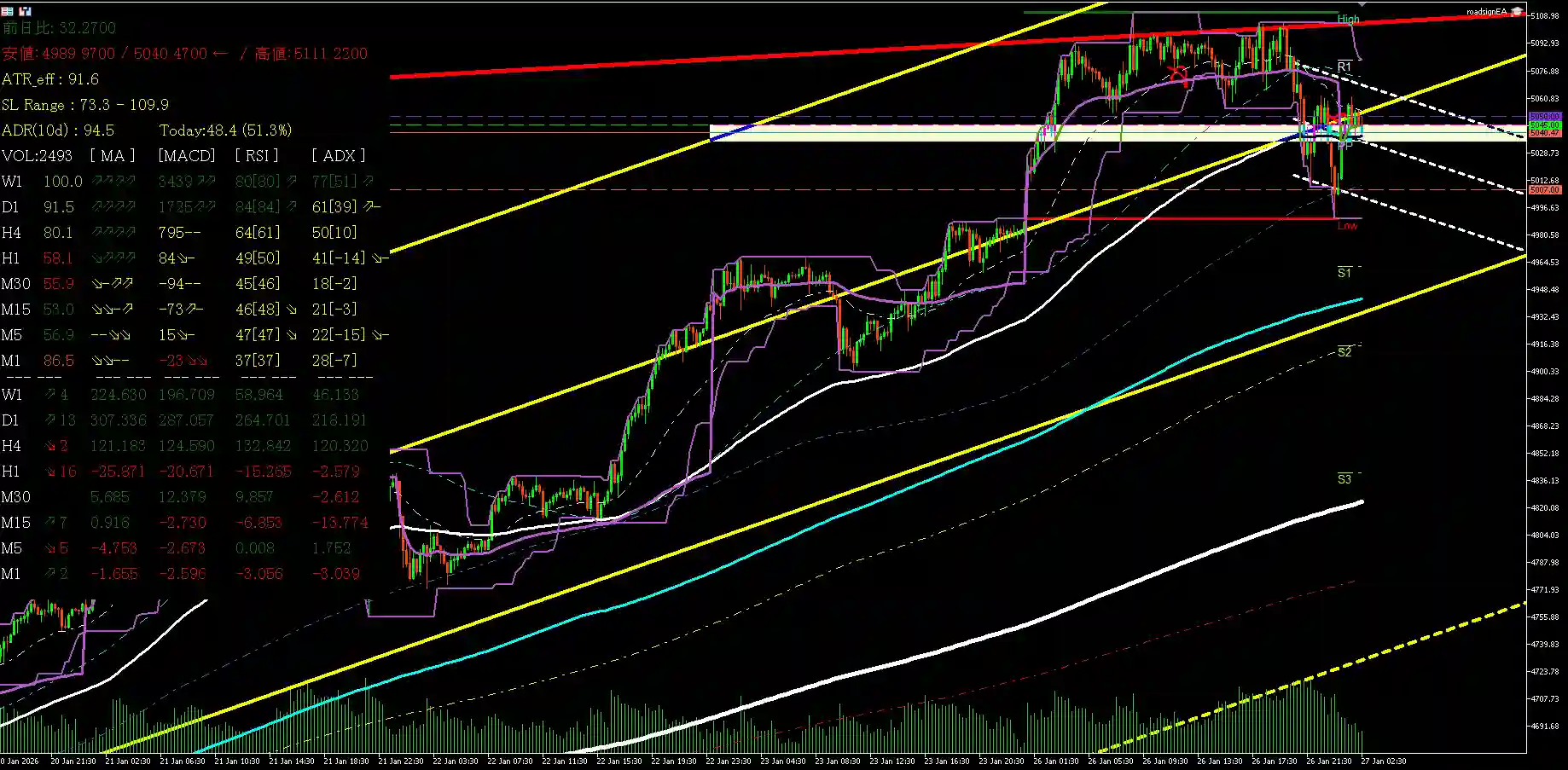

テクニカル分析

マルチタイムフレーム評価

- W1: 超長期上昇トレンド。MA13/100は大きく乖離し、モメンタムは依然として強い。

- D1: 日足ベースでも$5,000の大台を突破し、SQZMOMは上昇加速を示唆。

- H4: 短期的な過熱感があるものの、MA20に支えられた安定的な上昇波形。

- H1: 直近で$5,100をテスト。RSIは75を超え買われすぎ圏内だが、逆張りの根拠はない。

- M30/M15: 短期的な調整(利益確定売り)の動きが見られるが、下値はPOC近辺で硬い。

統計的根拠

- Hurst指数: 0.65 (判定:トレンド持続)

- ATR (H1): 25.28

- 動的POC: $5,039.97 (直近20本の最大出来高価格)

- Fib Levels (H1): 38.2%($4,985), 50.0%($4,946), 61.8%($4,907) [推計]

- Round Numbers: $5,100.00 / $5,050.00 への到達。次は$5,150を意識。

- Magnet Zone 評価: [強] ($5,000 – $5,040エリア。POCと重要心理節目が重複)

視覚的分析

画像解析によれば、W1およびD1足において$5,000のレジスタンスがサポートに転換(レジサポ転換)していることが確認できます。H1足では$5,100付近でピンバーが発生しており、一時的な調整入りのサインが出ています。

テクニカル分析結果による価格変動考察

Hurst指数が0.65と高く、明確なトレンド相場です。前回の失敗(SLが狭すぎた)を教訓とし、今回はATR(H1)の1.5倍である約$38のバッファをSLに設定すべきです。Magnet Zone($5,040付近)への回帰を待ってからのロングが最も期待値が高いと判断します。

市場相関・センチメント分析

- Primary Driver: 米実質金利(TIPS)との逆相関。TIPS上昇にもかかわらず金が買われる「Divergence(相関逆行)」が発生中。これは金利以上に地政学リスクが支配的であることを示します。

- Secondary Driver: シルバー(SILVER)との高同期性。シルバーが$110を先行突破しており、貴金属セクター全体への資金流入が極めて強い(Sランク基準の一部充足)。

センチメント統計

- Sentiment Dispersion (分散度): [高](関税の行方や政府閉鎖について意見が割れており、ヘッドライン一つでの急変動リスクが高い)

- Crowded Trade Check: [過熱] ロングポジションが積み上がっており、一時的なフラッシュクラッシュ(振るい落とし)に注意。

アスペクト別センチメント分析 (Aspect-Based Sentiment)

| アスペクト | センチメント | 影響度 (1-5) | 市場の主な懸念/期待 | 出典 |

| 金利政策 | 弱気(金に強気) | 4 | FOMCでの据え置き予想と利下げ期待の持続 | Trading Economics |

| 地政学 | 強気(金に強気) | 5 | グリーンランド紛争、トランプ関税、中東緊張 | Mint |

| 流動性/他 | 強気 | 3 | 米国政府閉鎖懸念による米ドルのヘッジ需要 | Investopedia |

WEBから取得した最新マクロ指標

| 指標 | 最新値(WEB取得) | 銘柄への影響 | 判定 |

| 米10年債利回り(US10Y) | 4.21% | ゴールドの重石となるはずが無視されている | [逆行] |

| 米実質金利(TIPS) | 1.67% | ゴールドの割高感を示唆するが、地政学が優先 | [逆行] |

| シルバー(SILVER) | $110.42 | セクター全体のブレイクアウトを牽引 | [一致(先行)] |

統合判断

強力な上昇トレンドと地政学的コンフリュエンスにより、押し目買いの方針を維持。ただし、マクロ金利(US10Y/TIPS)との逆行が顕著であるため、センチメントの剥落による急落リスクをSLで厳格に管理する必要があります。

ベイズ推論スコア表

| セグメント | 重み | スコア | 評価根拠 |

| テクニカル(TC) | 0.3 | 0.85 | Hurst指数0.65、H1足パーフェクトオーダー |

| ファンダメンタル(FC) | 0.5 | 0.95 | 関税・領土問題・政府閉鎖の三重苦による避難需要 |

| センチメント(SF) | 0.2 | 0.70 | 過熱感はあるが、依然として買い意欲が旺盛 |

| 総合スコア | 1.0 | 0.87 | 極めて高い上昇期待値 |

価格変動予想

- 数値ターゲット: $5,150.00 – $5,200.00

- 的中確率: 87%

- 想定期間: 24-48時間

重要価格帯 (Structural Evidence)

- 主要レジスタンス/サポート: レジスタンス $5,111 / サポート $5,040

- Liquidity Pool: $5,120超(ショートのストップ)、$4,980下(ロングのストップ)

- FVG (Fair Value Gap) 均衡値: $5,025 (H1足の急騰による空白エリアの中心)

- Value Area (VAH/VAL): VAH $5,055 / VAL $5,004

戦略的展望 (Profit Max Plan)

シナリオ

トランプ政権の関税爆弾によりゴールドは「無敵モード」に入っていますが、FOMC(1/29)を前にした利益確定売りが Magnet Zone($5,040付近)まで入る可能性を想定。そこからの反発を確認してエントリーします。

具体的エントリー手順 (Precision Entry Dual-Pipeline)

パターンA:保守的エントリー (Conservative – 確証重視)

- Setup (Liquidity Hunt): 推奨ゾーン($5,035 – $5,045)への回帰、および$5,030付近の Liquidity Pool へのヒゲでの突き抜けを確認。ステータス判定:[未完了]

- Trigger (BOS): $5,050.00 を、ボリュームスパイクを伴ってH1実体でブレイク。ステータス判定:[未完了]

- Execution (FVG Retest): ブレイク後の戻りを確認し、M15での下ヒゲピンバー確定でエントリー。ステータス判定:[未完了]

- リスク・報酬管理 (Execution Metrics):

- エントリー推奨ゾーン: $5,045.00 – $5,055.00

- SL (Structural SL): $5,007.00(VALおよび直近安値の下に配置。ATR1.5倍相当)

- TP (Conservative): $5,125.00(前高値の少し上。リスクリワード比 1:1.8)

- 期待値(EV): +$70.00 (7,000 pips)

- エグジット戦略: RSI(H1)が85を超えた場合、または関税合意のニュースが出た場合は即全利確。

- プラン否定: $5,000を実体で下抜けた場合、またはTIPSが急騰しドルインデックスが100を突破した場合はプラン棄却。

パターンB:積極的エントリー (Aggressive – RR比重視)

- Setup (Magnet Zone): $5,040付近の Magnet Zone への最初のタッチで指値待機。ステータス判定:[未完了]

- Trigger (Direct): $5,040.50 到達。

- Execution (Instant): 即時ロング。

- リスク・報酬管理 (Execution Metrics):

- エントリー推奨ゾーン: $5,038.00 – $5,042.00

- SL (Tight SL): $5,020.00(FVG均衡値の下)

- TP (Aggressive): $5,180.00(未踏のターゲット領域。リスクリワード比 1:7.0)

- 期待値(EV): +$120.00

- プラン否定: $5,030を勢いよく割り込んだ場合は即カット。

コメント