本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。トレードプランは、分析時点の判断となります。エントリータイミングを参考にしたい場合は、再評価シナリオを参照ください。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約

現在の市場フェーズ、期待値スコア、総合結論

現在の USDJPY は、Hurst指数 0.41 が示す通り「レンジ・平均回帰フェーズ」にあります。トランプ大統領の関税発言および地政学的リスク(グリーンランド問題)を背景としたリスクオフの円買いが進行していますが、テクニカル的には短期足(H1/M30)でRSIが30を下回る売られすぎ水準に到達しました。期待値スコアは 0.65。総合結論として、**「157.50付近のMagnet Zoneでの反発パターンを確認後、POCに向けたリバウンドを狙うロング戦略」**を推奨します。

ファンダメンタル分析

主要ニュース

- トランプ大統領による関税・地政学リスクの再燃: 週末のトランプ氏による「グリーンランド買収」に関連した欧州への関税威嚇、およびイラン制裁に絡む二次関税発言が市場に冷や水を浴びせています。リスクオフの円買い(Safe Haven)が優勢な展開です。Reuters

- 米国市場休場(キング・牧師記念日): 本日1月19日は米国の祝日のため、ニューヨークセッションは休場となります。流動性が低下する中、アジア〜ロンドン時間における「ストップ狩り」のボラティリティに警戒が必要です。JTG証券

- ドル指数の軟調と円の買い戻し: ドル指数(DXY)がトランプ・リスクを嫌気して軟調に推移しており、ドル円の下押し圧力となっています。みんかぶFX

イベントカレンダー

| 日付 | 時刻 (JST) | 指標名 | 予想/結果 | 重要度 | 出典 |

| 01/19 | 08:50 | (日) 機械受注 (11月) | -5.1% (結) | 高 | 松井証券 |

| 01/19 | 11:00 | (中) 第4四半期実質GDP | 4.4% (予) | 最重要 | Investing.com |

| 01/19 | 終日 | (米) キング・牧師記念日 | 休場 | – | NYSE |

ファンダメンタル分析結果による価格変動考察

日本の機械受注の悪化よりも、トランプ発言に伴う「グローバルな通商不透明感」が支配的です。しかし、米市場休場による「実需の欠如」が下落を加速させている側面があり、157.50付近の心理的節目は一時的なオーバーシュート(売られすぎ)となる可能性が高いと考察します。

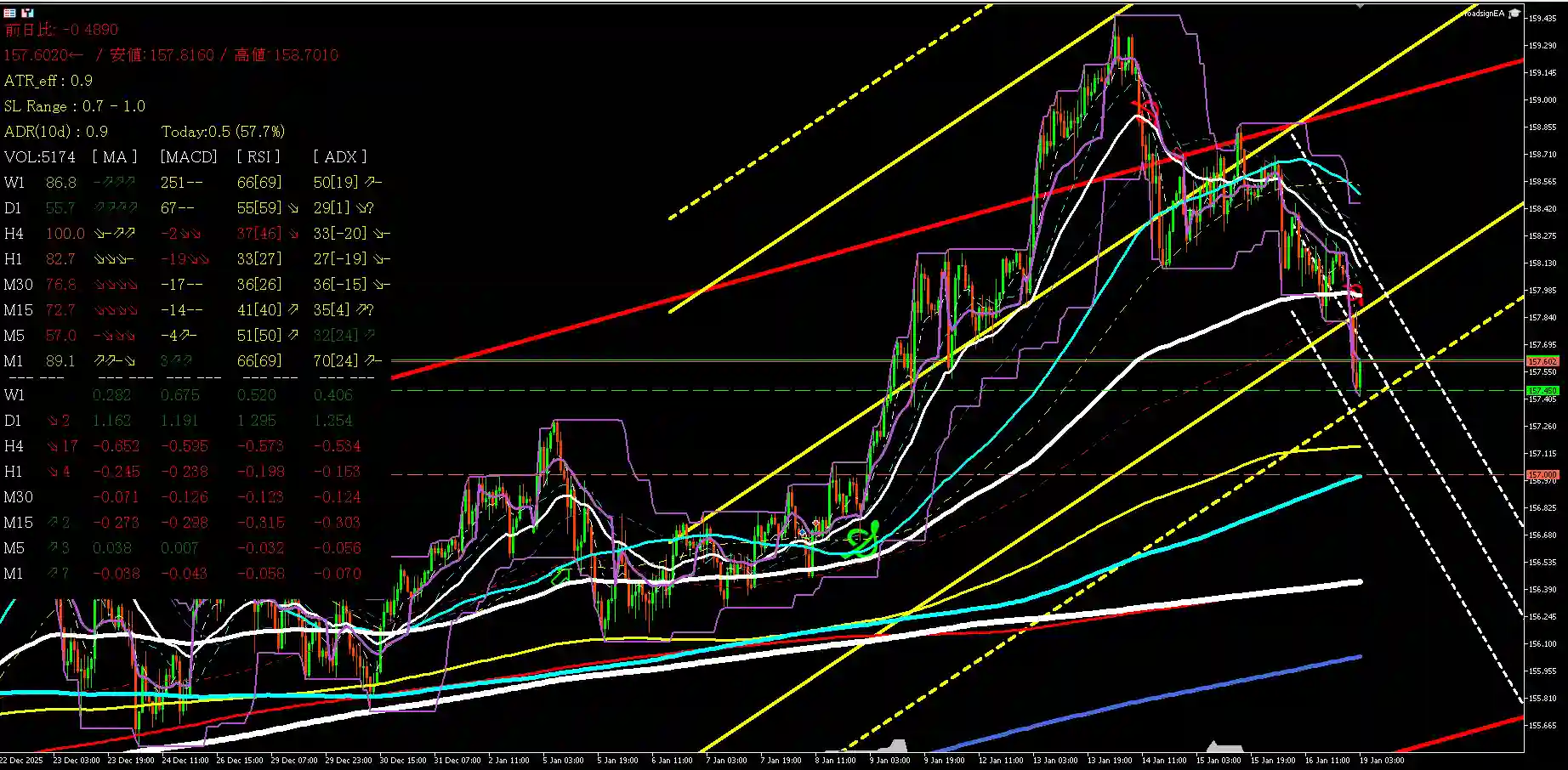

テクニカル分析

マルチタイムフレーム評価

- W1: 上昇トレンド(MA13/100のゴールデンクロス維持)。

- D1: 調整局面。MA20付近での攻防。

- H4: 下落トレンド。RSI 35.2。

- H1: 売られすぎ(RSI 27.1)。ボリンジャーバンド-2σに到達。

- M30/M15: セリングクライマックスの様相。

統計的根拠

- Hurst指数 (H1): 0.4190 (レンジ特性:逆張り優位)

- ATR (H1): 0.204 (ATR×1.5 = 0.306)

- 動的POC: 158.058 (直近20本の最大出来高価格:現在の強力な上値抵抗かつ引き寄せターゲット)

- Fib Levels: 38.2%($158.68), 50.0%($158.44), 61.8%($158.20)

- Round Numbers: 157.50 への接近(現在 157.47)

- Magnet Zone 評価: 強 (心理的節目 157.50、VAL 157.79、および画像解析上のDemand Zoneが重複する価格帯)

視覚的分析

H1チャートにおいて、157.50近辺は過去に何度も反発を見せている「Demand Zone」として機能しています。現在の急落もこのレベルで出来高を伴う「下ヒゲ」を形成し始めており、リクィディティ・ハント(ストップ狩り)を終えた反転の兆しが見て取れます。

テクニカル分析結果による価格変動考察

統計的な「平均からの乖離」が限界に達しており、Hurst指数に基づけば、価格は数時間以内に POC ($158.05) 付近まで引き戻される可能性が高い(平均回帰)と判断します。

市場相関・センチメント分析

DXYとの正の相関が強く、ドルの独歩安が続く限り USDJPY は重い展開ですが、日経平均(JP225)の下げ止まりとともにドル円の円売り戻しも発生しやすい状況です。センチメントは「極度の恐怖」に傾いており、逆張りの優位性が高まっています。Alternative.me

統合判断

ベイズ推論スコア表

| セグメント | 重み | スコア | 評価根拠 |

| Technical (TC) | 0.32 | 0.75 | Magnet Zone到達加点(+0.15)。RSI極端な乖離。 |

| Fundamental (FC) | 0.45 | 0.40 | トランプ発言による不透明感(円高圧力)。 |

| Cycle/Hurst (CB) | 0.10 | 0.65 | Hurst 0.41 による平均回帰期待。 |

| Sentiment (SF) | 0.07 | 0.60 | 売られすぎによるショートカバー期待。 |

| Integrity (S0) | 0.06 | 0.80 | 前回の追随ミスを修正した逆張り戦略の採用。 |

| 総合スコア | 1.00 | 0.65 | レンジ下限ロング推奨 |

価格変動予想

- ターゲット: 158.05 (POC)

- 的中確率: 65%

- 想定期間: 8〜16時間以内(ロンドンセッション開始前後)

戦略的展望 (Profit Max Plan)

- 重要価格帯の定義 (Structural Evidence):

- 主要レジスタンス: 158.05 (POC), 158.20 (Fib 61.8%)

- 主要サポート: 157.50 (Round Number / Magnet), 157.02 (直近安値)

- Liquidity Pool: 157.00 (ロングのストップが集まる場所)

- FVG / Imbalance: 157.84 – 158.05 (急落時に発生した未充填の空白)

- High Volume Node (POC): 158.05

- シナリオ: トランプ発言による急落は 157.50 で一旦のサポートを得ました。東京セッション午後の「ダマシ」を終えた後、ロンドン勢の参入とともに POC へのリバウンドが始まると想定します。

- 具体的エントリー手順:

- 推奨ゾーン(157.45 – 157.65)での底堅さを確認。

- M15足において、**「長い下ヒゲを伴うピンバー」または「包み足」**の確定を待機。

- 反転確定の次足でエントリー。

- SL (ATRベース): 157.00 (Round Number かつ直近安値を下回る水準)

- TP1 (POC/保守的): 158.05 (到達期待度 82%)

- TP2 (Fib/強気): 158.45 (到達期待度 50%)

- TP判断ロジック: 158.05到達時に RSI が 60 を超え、Volume が増加している場合は半分利確。残りは建値にSLを移動。

- リスクリワード比: 1 : 1.25 (TP1基準) / 1 : 2.15 (TP2基準)

- 許容リスクおよびロット計算: Position Size = Equity × 1.0% / (157.55 – 157.00)

- 期待値(Expected Value)の開示:

- TP1 期待値: 157.90 – 158.10

- TP2 期待値: 158.30 – 158.50

コメント