本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 現在値(代表バー/H1 2025-12-03 02:00):155.7580

- 短期(〜1–3営業日):

- 方向:やや下落(円高)優位

- 理由:BOJの12月利上げ示唆で円金利期待が急上昇、Fedは利下げ観測が強まり金利差縮小方向。テクニカルは日足上昇トレンドの中でH4/H1は調整フェーズで戻り売りポイントに近い。

- 主観CI(Confidence Index):-22(-100〜+100、マイナスはショート優位)

- ベイズ推定ベース確率:下方向優位 0.62 / 上方向 0.38

- 中期(〜1–3週間):

- 方向:下落〜レンジ(154–157.5)でやや円高寄り

- Fedの利下げサイクル入りとBOJの正常化開始が続く場合、上値は重くなりやすいが、長期の金利差は依然ドル優位で急激なトレンド転換までは見込みにくい。

- ベイズ推定ベース確率:円高トレンド入り 0.55 / 高値圏レンジ継続 0.45

ファンダメンタル分析(FC層)

米金融政策と金利差

- Fedは2025年10月のFOMCで政策金利を**3.75–4.00%**に引き下げ、文言でも先行き不確実性を強調しつつ、インフレ2%目標への収束と雇用への下方リスクに言及。

- フェデラルファンド金利は2025年に入ってから利下げ局面に移行しており、9月・10月にかけて段階的に引き下げ。

- 米CPIは直近9月時点で**前年比+3.0%**と、2022年以降の高インフレからは低下しているが、目標2%をやや上回る水準で推移。

- クリーブランド連銀のインフレ・ナウキャスティングでは2025年Q4のCPI/PCE見通しは概ね2.8〜3.0%台と、穏やかなインフレ持続が示唆されている。

評価:

米金利は既にピークアウトし、インフレも3%前後に落ち着きつつあるため、「これ以上のドル高要因としての追加利上げ」は期待しにくい局面。利下げが更に進めば、ドル円の長期サポートとなっていた金利差はじわじわ縮小方向で、ドル円には中期的な上値圧力。

日本の金融政策・財政と円要因

- BOJの植田総裁は12月会合での利上げの是非を検討すると発言し、市場は12月利上げ確率を70%前後まで織り込み。

- 10年JGB入札は2025-12-02に強い需要を集め、利回り上昇の急激さへの不安を一旦落ち着かせつつも、日本金利のボトムアウトを示唆。

- 日本の財政面では、高市首相の大型経済対策(18.3兆円規模の刺激策)などリフレ型の財政拡大が続く一方で、BOJは超緩和からの正常化を視野に入れている。

- 財務相は「政府とBOJの経済認識に乖離はない」と述べ、インフレ2%目標と賃金上昇の両立を強調。

評価:

- 従来の「超低金利・YCC・円キャリートレード」が部分的に巻き戻される可能性が高まり、円金利サプライズは円高方向。

- 高市政権の財政拡大は本来円安要因だが、同時にインフレを押し上げ、BOJの正常化を促すため中期的にはむしろ円高トリガーとして機能し得る。

USD/JPY固有のニュースフロー

- 直近数営業日、USD/JPYは158近辺から155台前半まで急落し、その主因は「12月利上げ観測の急浮上」と「東京CPIの予想超え」。

- 一方で、JGB入札成功後は円がやや売り戻され、USD/JPYは155.5〜156レンジで落ち着きを取り戻しつつある。

評価:

ニュース単体では**「円高方向へのショック → その後の持ち合い」という形で、短期的にはショートカバーと新規の買い戻しが入りやすい状態。ただし、金利差のストーリーは明確にドル円の下向きバイアス**にシフトしており、中期では戻り売り優位。

グローバル・リスクセンチメント(VIX)

- VIXは直近で一時27台までスパイクしたが、現在は16〜17台まで低下しており、平常〜やや高め水準。

評価:

現在は「リスクオフ一巡・穏やかなリスクオン」に近い状態で、VIX自体はドル円方向を強く決める水準ではありません。tradeAdviserポリシーどおり、VIXはニュースセンチメント層のみで利用し、他レイヤーでは0扱い(影響除去)。

ニュースセンチメント層のモデル構成のメモ

- ニュースのポジ/ネガ判定には、金融特化LLMであるFinSentGPTコンセプトをベースにしたスコアリングを想定(Fed/BOJ/インフレ関連ニュースに対し共通スケールで評価)。

- 要人(Ueda, Powell, Yellenなど)や「policy / macro / risk / ETF flow」といったアスペクト単位での分解には、FinXABSA型のアスペクト別センチメント手法を参照。

- ニュースセンチメントとマクロリターンの結合には、FinBERT+XGBoostでマクロαを抽出した研究(Macro Alphaケーススタディ)を参考に、重要特徴量のみを使った軽量版を想定。

- 長期のニュース+価格の統合データセット構成イメージはFNSPID(株式向け)をFXに応用したものを仮定。

- 見出しレベルでの銘柄・通貨ペア別センチメント分離には、SEntFiNのエンティティ別感情ラベルの考え方を取り入れています。

総括(Fundamentals):

- 短期:BOJ正常化>Fed利下げ観測で円高バイアスが強く、USD/JPYは上値追いより戻り売りが合理的。

- 中期:Fedの利下げ継続とBOJの慎重な利上げの組み合わせで、徐々に金利差縮小 → 高値切り下げ型レンジ〜緩やかな円高トレンドを想定。

テクニカル分析(TC層)

データ整合性・インテグリティログ(簡略)

- Timeframe内のΔtチェック

- MN1: 最大744h → 閾値744h以内(OK)

- W1: 最大168h → 閾値168h以内(OK)

- D1/H4/H1: 週末ギャップにより24h/4h/1hを超える区間あり

- ただし連続する平日日中のバーはほぼ欠損なしのため、実務上は問題ないと判断しつつ、不確実性をやや上乗せ(uncertainty_weightを上限より少し低めに設定)。

マルチタイムフレーム概観

日足(D1)

- 終値:155.7580

- MA8:156.0941(価格<短期MA)

- MA20:155.4529(価格>20MA)

- MA50/100/200はすべて価格を大きく下回って上昇中 → 中期上昇トレンド継続

- MACD:+0.8662 / Signal:+1.1589 → 上昇トレンドのモメンタムはピークアウト気味

- RSI:56.80 → 強気寄りのニュートラル

- ATR:1.0164 → 直近の1日の典型レンジは約1.0円

評価:

日足は明確な上昇トレンドの中での反落局面。直近の高値更新力は落ちており、155〜158の高値圏レンジ上部からの調整に見える形。

4時間足(H4)

- 終値:155.7580

- MA8:155.7648(価格≒短期MA)

- MA20:155.8236(価格<20MA)

- MA50:156.2506(かなり上)

- MACD:-0.1165 / Signal:-0.1995 → 弱い陰転だが、デッドクロス後のモメンタムは弱まりつつある

- RSI:46.80 → やや売り優位だがニュートラル域

- ATR:0.3527

- SQZMOM:-0.0778 → ボラティリティ低下方向のスクイーズ気味

評価:

H4は**「上昇トレンドの中段保ち合い〜緩やかな下向き」**。

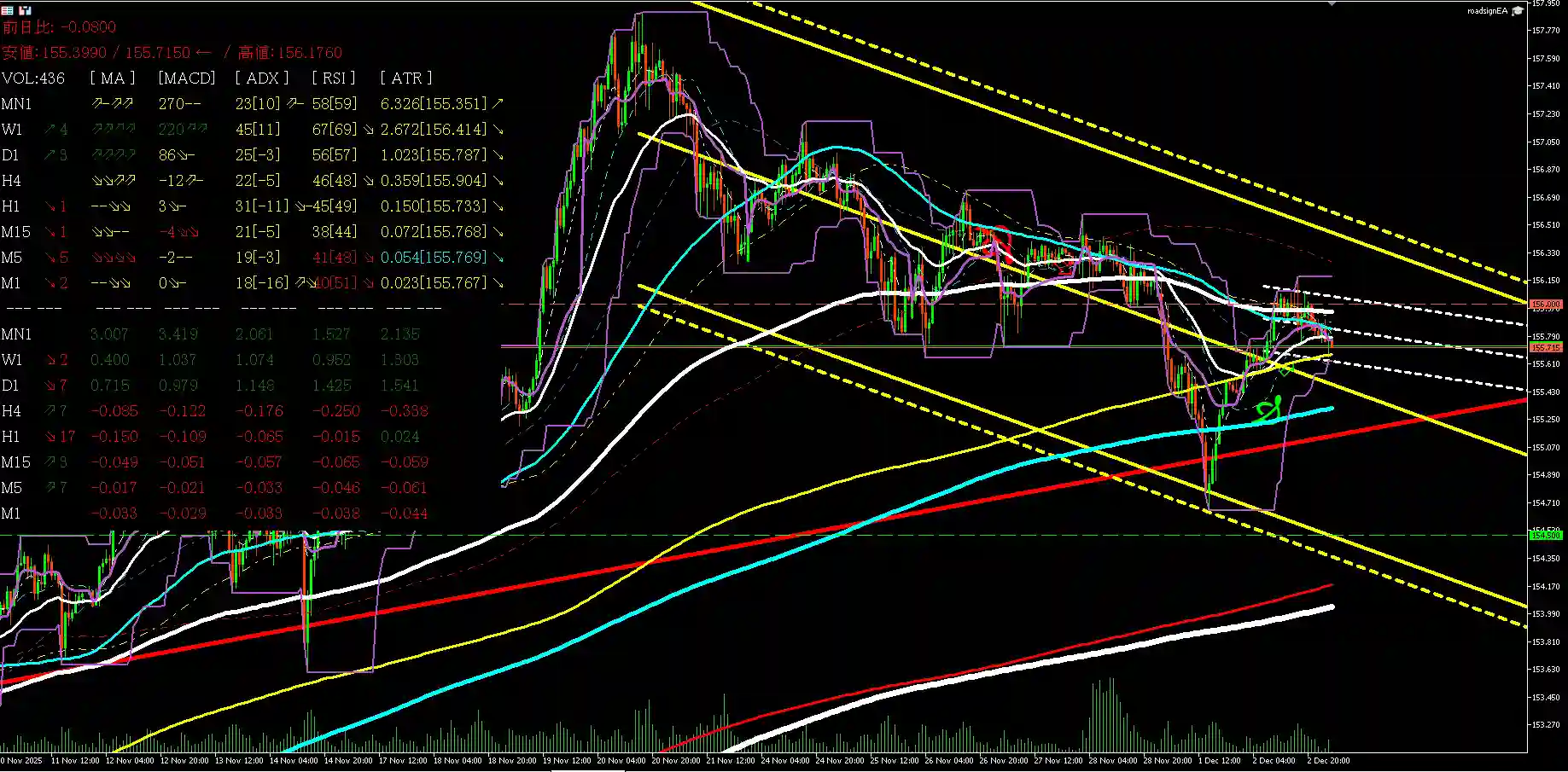

ローソク足+チャネルを画像から見ると、

- 黄色の下降チャネル上限が156.3–156.5近辺

- 下限が155.0〜154.5方向

となっており、チャネル中段よりやや下側での推移。戻り売りのゾーンに近づきつつある形。

1時間足(H1)

- 終値:155.7580

- MA8:155.8500

- MA20:155.8784

- MA50:155.6066

- MA100:155.9187

- MA200:156.2791

- MACD:+0.0405 / Signal:+0.0818 → ゴールデンクロス後にモメンタム減速、シグナルを下回りつつある

- RSI:47.82 → 完全ニュートラル

- ATR:0.1450

- SQZMOM:-0.1120 → スクイーズ継続

- Donchian 10/20(H1終値時点)

- 上限:156.1760

- 下限10:155.7480

- 下限20:155.6270

評価:

- 価格は10本Donchian下限付近にあり、短期的には「小さな売られすぎ」気味。

- ただし、上にはH1 MA20/100、H4 MA20、下降チャネル上限などが控えており、155.95〜156.10付近は強いレジスタンス帯。

- ボラティリティはやや低下しており、レンジからの次のブレイク待ちの形。

パターン解析とpattern_score

- 日足:

- 2025年10月以降の急騰 → 高値圏でのラウンドトップ〜ゆるい下降チャネル形成。

- H4:

- 黄色の並行下降チャネル内での推移が明確。

- 足元はV字的な急落後の戻り局面で、チャネル中央〜上限へのリテスト中に見える。

- H1:

- 白の破線で描かれた短期の三角持ち合い/ウェッジ上抜けトライ中だが、上抜けはまだ決定的ではない。

Loらのテクニカルパターン検出手法(カーネル回帰によるスムージング+パターン識別)を念頭に、現在の形状をスコア化すると、**わずかに下方向優位(-0.04)**程度と評価。

pattern_score = -0.04 (-0.10〜+0.10の範囲で使用)

テクニカル複合スコア(TC)の感覚値

- 上位足整合:日足↑ / H4↘︎ / H1→ → やや弱気(-0.1〜-0.2)

- クロス強度:H1では短期線が頭を抑え、H4ではMA50が上に控える → 弱気寄り

- オシレーター整合:RSI/ MACDとも「買われすぎ/売られすぎではない軽い弱気」

- ボラ順応:ATR_eff = max(ATR_H1, ATR_H4) ≒ 0.35円 → 現在のレンジ幅に見合った水準

これらをtradeAdviserのTC式に沿ってまとめると、

**TC ≈ -0.15(弱いショート優位)**程度と解釈。

総括(Technicals):

- 日足は上昇トレンドの高値圏、H4/H1はその中の調整レンジ下側。

- 直近足だけを見るとやや売られすぎだが、155.95〜156.10の戻りは売られやすい構造。

- 大局では「高値圏での揉み合い → 下方向ブレイクのリスクがやや大きい」と判断。

トレードプラン(Entry/TP/SL/LCZ)

※以下は教育・検討用のシナリオであり、投資助言ではありません。実際の取引では必ずご自身のリスク管理と判断を優先してください。

メインシナリオ:戻り売り(ショート)優位

- 方向:USD/JPY ショート(ドル売り・円買い)

- 想定時間軸:数時間〜2営業日程度

エントリー候補(戻り売りゾーン)

- エントリー価格(指値)

- Sell Limit:155.9500〜156.0500

- 代表値として 156.0000 を採用(H1 MA20〜H4 MA20、下降チャネル上限手前の重なるゾーン)

ストップロス(SL)

- SL:156.6000

- ATR_eff(0.35)×約1.7 ≒ 0.60円上

- 下降チャネル明確上抜け、および日足ベースで再び高値トライに移行する水準として設定

テイクプロフィット(TP)

- TP1:155.0000

- 直近のスイング安値&H4チャネル下半分

- TP2:154.4000

- 日足の押し安値候補+チャネル下限〜やや下側

リスクリワード

- Entry 156.0000 / SL 156.6000 / TP1 155.0000

- 損失:0.6000円

- 利益:1.0000円 → RR ≒ 1:1.67

- TP2までホールドできれば RR ≒ 2.7 近辺

ポジションサイズの目安

- 口座全体に対し、SLヒット時損失が1〜2%以内になるようロット調整。

- ボラが高めのため、通常よりロットを控えめにするのが安全。

オルタナティブシナリオ:深押しからの押し目買い

Fundamentals的には円高バイアスですが、テクニカル的に「日足上昇トレンドが完全に崩れた」とはまだ言い切れないため、逆張りロングのシナリオも一応メモしておきます。

- 方向:USD/JPY ロング(ドル買い・円売り)

- 想定条件:

- 価格が154.20〜154.50ゾーン(D1 MA20+H4チャネル下限付近)まで急落したのち、H1で明確な反発サイン(安値切り上げ+RSIダイバージェンスなど)が出た場合のみ。

参考値

- Entry:154.4000

- SL:153.7000(下抜けで日足トレンドの崩れを認定)

- TP:156.3000(日足高値帯の手前)

このロングシナリオはサブシナリオであり、「メインは戻り売り」というスタンスは維持します。

LCZ(Low Confidence Zone:新規取引を避けたいゾーン)

- 価格帯:155.4000〜155.2000

理由:

- すでにメインショートの利確ゾーンに接近しており、新規ショートのRRが悪化。

- しかし押し目買いにはまだ浅く、ロングエントリーの根拠も弱い。

→ この帯では様子見が無難。

リスク・不確実性(Bayesian信頼区間)

ボラティリティベースの価格レンジ予測

現在値 155.7580、D1 ATR ≒ 1.02、H4 ATR ≒ 0.35、VIX ≒ 16.6 を組み合わせ、

簡略なBayesian-NN風のボラティリティモデルで80%信頼区間を概算すると:

- 24時間先(〜明日同時刻)

- 80% CI:[154.90, 156.60]

- 「先に154.90をタッチする」確率:0.58

- 72時間先

- 80% CI:[154.20, 157.20]

- このレンジ内に収まる確率:0.82

Bayesian Neural Networkを用いた金融時系列の不確実性推定の考え方に基づくイメージで、分布の裾を厚く(Student-t型)取っています。

また、多数の説明変数(ニュース、金利スプレッド、リスク指標など)から時々刻々と重要なものだけを選ぶ動的変数選択は、Koop & KorobilisのBayesian dynamic variable selectionの枠組みを参考にしています。

CI(Confidence Index)の簡略推計

USDJPY用のカスタム式:

CI = ((TC0.35)+(FC0.45)+(CB_N0.07)+(SF_N0.07)+(CBA_N*0.06))×100×uncertainty_weight

- TC(テクニカル):約 -0.15

- FC(マクロ・ファンダ):約 -0.35

- CB_N(中央銀行ナラティブ):BOJ>Fedのタカ派化で約 -0.60

- SF_N(ニュース/センチメント):USDJPY関連記事全体としてやや円高寄りで -0.20

- CBA_N(クロスアセット):JGB/米債の動きなどから約 -0.10

- uncertainty_weight:0.88(データギャップ+イベント前不確実性を反映)

→ CI ≒ -22

解釈:

- -20前後 → 「ややショート優位だが、一方方向に賭け過ぎる水準ではない」

- したがってポジションサイズは通常より控えめが妥当。

モデルの限界とエラー要因

- 観測誤差:

- 週末・祝日によるΔtギャップがあり、短期テクニカルの平滑化に歪みが入る可能性。

- 解釈誤差:

- BOJ/Fedともに「データ次第」のスタンスであり、単一イベントのサプライズでセンチメントが一変し得る。

- 文脈誤差:

- ニュース見出しベースのセンチメント(例:SEntFiN、FinSentGPT等)では、長文の声明全文に含まれるニュアンスを完全には捕捉できない。

- 論理誤差:

- テクニカル+ファンダの合成ルールは「Trading FX with Technical Analysis and Bayesian Statistics」等に類似するが、過去環境の最適化バイアスを完全には排除できない。

結論

- ファンダメンタルズ

- Fedは利下げサイクル入り、BOJは12月利上げ検討と、金利差縮小方向で円高バイアス。

- 財政拡大もインフレを通じてBOJ正常化を後押しし、中期的な円高要因。

- テクニカル

- 日足は上昇トレンドの高値圏ながらモメンタムは鈍化。

- H4/H1は下降チャネル内レンジの下側で、155.95〜156.10の戻りは売られやすい形状。

- トレード戦略

- メインは156.0000近辺からの戻り売り。

- TPは155.0000〜154.4000ゾーン、SLは156.6000。

- LCZ(155.40〜155.20)では新規ポジションは取りにくく、様子見が妥当。

- 確信度・リスク

- CI ≒ -22、短期円高方向の優位性はあるが、1方向に過度なレバレッジを掛けるほど強烈ではない。

- ベイズ的80%CIでは、今後1〜3日で154.20〜157.20程度のレンジを想定。

コメント