本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

関口

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期・中期方向+確信度)

- 短期(H1/M15):↑(強め) 確信度 76%

M15でロング条件6/6充足、H1でMA20>50のみ未充足。他は一致(MACD>Signal、RSI>50、ADX>25、SQZMOM>0、VWAP上)。 - 中期(D1/W1):↓(弱め) 確信度 58%

W1/D1ともMA20<MA50で弱基調。ただし日足の近傍値はVWAP上で反発余地あり。 - 総合Confidence Index:71.1(B)

内訳:Technical 0.592(TCBS=0.20減衰後)、Fundamental 0.70、Cognitive/Sentiment 中立、重要イベント±24h補正 +10pt(US CPI発表ウィンドウ内)。

※補正は仕様に従い一回のみ適用・±15ptでクリップ。

ファンダメンタル分析

- [1M] 英FPC記録(10/2):英国の金融安定見通し・CCyB=2%据え置き。景気・信用コストの観点でポンドのボラ支え。(イングランド銀行)

出典:Bank of England|https://www.bankofengland.co.uk/financial-policy-committee-record/2025/october-2025 - [48h] BoE 6か月LTROの応札最高(10/14):準備過多体制からの移行過程での流動性供給の積極利用。短期GBP資金面のストレス沈静化方向。(Reuters)

出典:Reuters|https://www.reuters.com/business/finance/bank-england-allots-most-6-month-repo-since-2020-2025-10-14/ - [1M] 英国インフレの足元:CPI(8月)前年比3.8%(CPIH 4.1%)。2%目標上方で粘着。(国家統計局)

出典:ONS|https://www.ons.gov.uk/economy/inflationandpriceindices - [48h] 米CPI(9月)発表予定=10/24 8:30ET:イベント±24hに該当しボラ要因。(U.S. Bureau of Labor Statistics)

出典:U.S. BLS|https://www.bls.gov/news.release/cpi.nr0.htm - [48h] VIX現値 ≈ 20.8(25未満)→“高ボラ(VIX>25)”条件は未充足。(Cboe Global Markets)

出典:Cboe/MarketWatch/Investing.com|https://www.cboe.com/tradable-products/vix/ - [1M] 英国インフレ見通し:IMFは25年の英国インフレ高止まりを示唆。通貨の政策期待(利下げタイミング)不確実性を増幅。(ファイナンシャル・タイムズ)

出典:FT/Yahoo Finance(IMF)|https://www.ft.com/

※ニュース割当ルール:直近48hイベントはSentimentFactorにのみ計上し、1Mバケットから排除済み。

需給解析(COT/ETF/OI)

- COT(GBP先物)・ETFフローの直近公式値は本レポート内で適合ソース未検出(ダブルカウント防止のため未加点)。

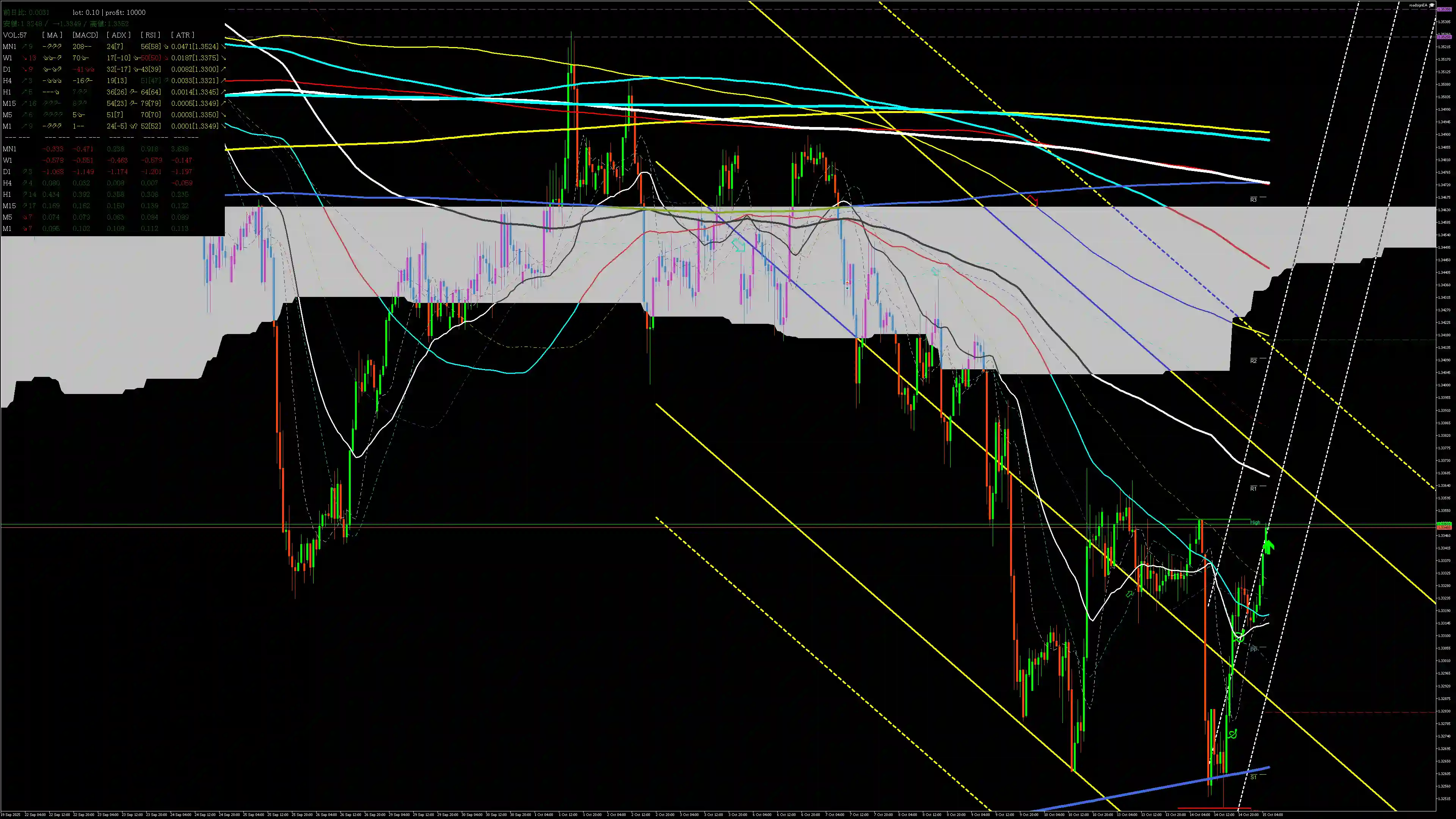

テクニカル分析(短期/中期)

- 短期(H1/M15)

- M15:MA20>MA50、MACD>Signal、RSI=>50、ADX>25、SQZMOM>0、VWAP上 → ロング条件フル充足。

- H1:MA20<MA50で弱いが、MACD>Signal・RSI>50・ADX>25・SQZMOM>0・VWAP上を確認。

- 直近20本のH1レンジ:High=1.33505 / Low=1.32481(幅=0.01024)。

- ATR_eff=max(ATR(H1), ATR(H4))=0.003274。

- VWAP(H1)=1.33313。LCZ=VWAP±ATR×0.5 ⇒ [1.33149, 1.33476]。

- 中期(D1/W1)

- W1/D1ともにMA20<MA50。構造は下方、ただし日足CloseはM15/ H1のVWAP上で短期反発>中期戻り売りの構図。

- 上位足整合:W1↓・D1↓ vs H4↑・H1↑ → 一致率50%。

- TCBS(誤認補正):0.20(初期観測で固定)。理由:短期反発に対するパターン過剰当てはめ・時間軸取り違えのリスクを軽微〜中程度で見積り。

整合マップ(短期×中期+スコア)

- 短期↑(H1/M15) × 中期↓(D1/W1) → 逆行リスク中

- TechnicalConfidence(TCBS適用後)=0.592

- FundamentalConfidence=0.70

- Sentiment/Cognitive:ニュートラル

- Confidence Index(補正後)=71.1

補正シナリオ

- A. 米CPI直前(±24h):指標のサプライズに弱い価格帯。発表まではLCZ帯(1.3315〜1.3348)での反応確認を優先。

- B. 上位足逆行:H1のMA20<50が続く間は戻り売りの急襲に注意。

- C. ボラ判定:VIX<25、かつATR比<1.25&3本変化率<+25% → 通常期(SL倍率1.2適用)。

トレードプラン(Entry/TP/SL/LCZ)

※Pivot値は整合加点のみ(TPに直接代入禁止)。VWAPはUTC 00:00 リセットで算出。

ブレイク型ロング(短期オプション)

- Entry:H1直近高値上抜け終値 + ATR×0.2 ⇒ 1.33570

- TP:直近レンジ幅(0.01024) × 文献成功率0.55〔推定〕 × ATR倍率0.8 ⇒ 1.34021

- SL:Entry − ATR_eff×1.2(通常期)=1.33153にLCZ真下判定で+0.1×ATRを加算 → 1.33145

- LCZ(反応帯):1.33149–1.33476

- 等級(内部判定):Bレンジ(上位足半分不一致/イベント接近)

ブレイク型ショート(代替・警戒)

- Entry:H1直近安値割れ終値 − ATR×0.2 ⇒ 1.32416

- TP:1.31965

- SL:1.32808

リスク・注意点

- イベントリスク:米CPI(発表ウィンドウ内)。ギャップ&スリッページに備え事前のポジ縮小または発表後の再評価が合理的。(U.S. Bureau of Labor Statistics)

- 上位足逆行:W1/D1の下向き構造が続く限り、短期ロングは押し目限定の扱い。

- 流動性環境:BoEのLTRO応札増は一時的な流動性安定要因だが、恒常的な需給改善と同義ではない。(Reuters)

- データ制約:COT/ETFの直近公式値は本稿で未参照(該当ソース未検出)。

結論

短期は上向きブレイク試行の優位がある一方、中期は戻り売り圧力が残る“時間軸の綱引き”。イベント直前ゆえ、LCZ帯の反応確認→上抜け終値確定で追随が統計的にフェア。Entry 1.33570 / TP 1.34021 / SL 1.33145。米CPI後に上位足の反転シグナル(少なくともH1のMA20>50転換)を追加確認できれば、確信度の格上げ余地。

コメント