本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

関口

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期の方向性予想と確信度)

| 期間 | 予想方向性 | 確信度(0〜100) | 主な見立ての理由 |

|---|---|---|---|

| 短期(1〜2週間) | やや下落~レンジ下寄り | 約 60% | 英国の借入額拡大などネガティブ材料、ドルに対してポンドが売られる圧力あり。チャートでサポート試しの動き。 |

| 中期(1か月程度) | レンジまたは弱含み | 約 55% | BoE が利下げを急ぐ状況ではなく、インフレ・財政問題でポンドには重荷。米ドル側のイベント次第で上下の振れが出やすい。 |

ファンダ材料(日時/ソースリンク/想定インパクト)

| 日時 | 出典 | 内容 | 想定インパクト |

|---|---|---|---|

| 最近(約 Sep 19, 2025) | Reuters「Pound rattled by surprise surge UK borrowing」(Reuters) | UK の公的借入が予想を大きく上回る。政府債利回り(Gilts)上昇。財政リスク。 | 負のセンチメント → ポンド売り圧力。特にポンド/ドルで下押し材料。 |

| 最近 | Reuters「Most major brokerages see no more BoE cuts this year」(Reuters) | BoE は少なくとも今年中の更なる利下げ余地が限定されている、と主要機関が見ている。 | 利下げ期待後退 → 金利差でポンドの魅力減少。ドル有利要因。 |

| 最近 | Reuters「Sterling steady after UK inflation data and ahead of Fed」(Reuters) | 英国インフレ率が約 3.8% (予想通り) であり、BoE が利下げを急がない姿勢。 | インフレが目標から離れている限り、利下げ余地は狭く、ポンドには支える材料と同時に重荷。 |

| 最近 | Nomura 等の市場予想(Fed の今後の利下げ)(Reuters) | 米国では次回の FOMC (10月)や年末にかけて利下げを見込む予想が出てきている。 | ドルの行方次第でポンドに有利になる可能性も。利下げ期待が織り込まれれば、ドルが弱まりポンドの反発材料。 |

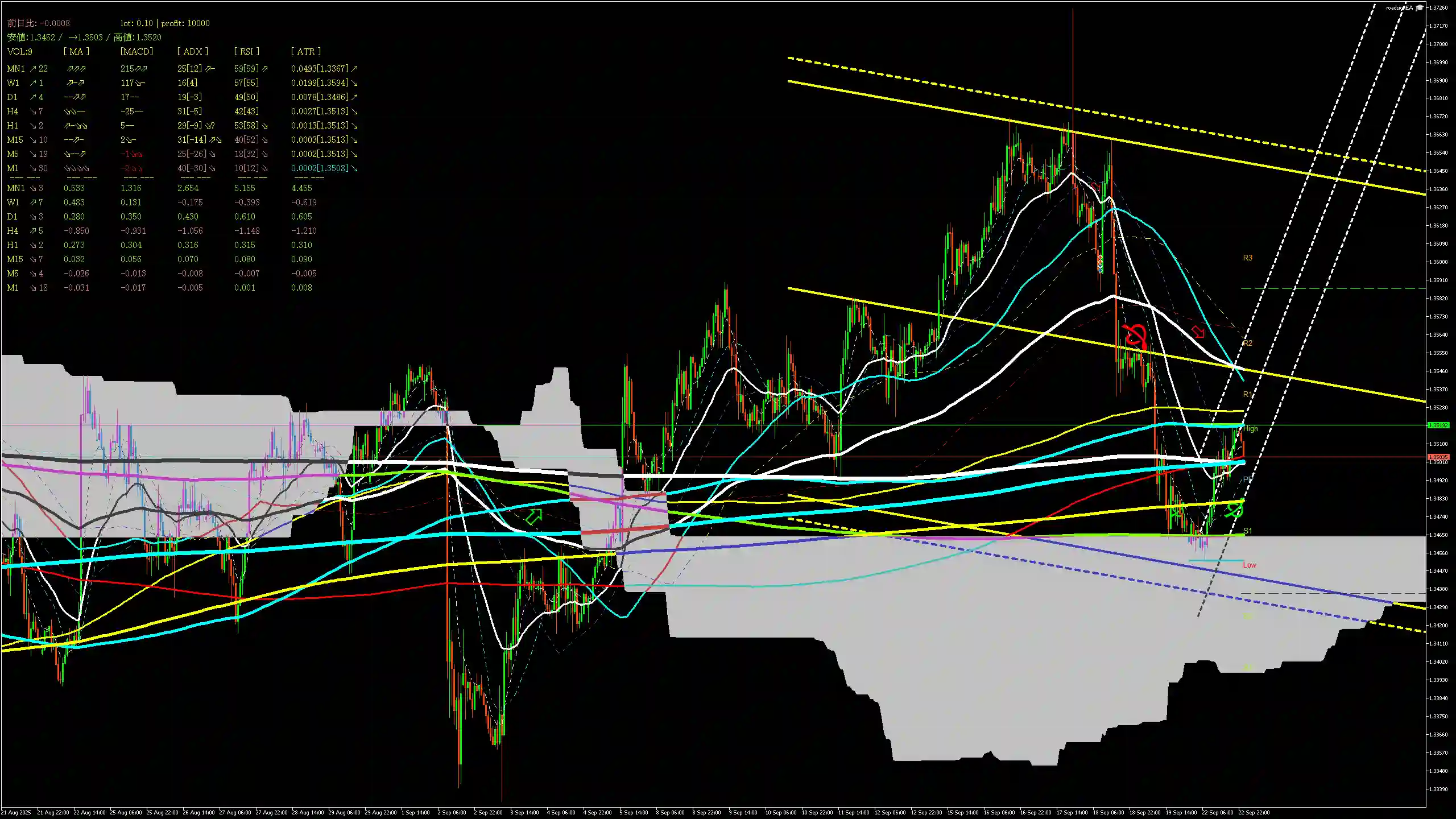

テクニカル所見

- 価格が過去の安値域(サポートゾーン)近辺で反発を試みているポイントが見える。チャートで “Low” の水準付近で押し戻しあり。反発力が完全には弱くない。

- 移動平均線群(短中期)との接触・交錯があり、これらが支持や抵抗として作用している様子。これによりレンジや調整の可能性が高まる。

- 上昇チャネルあるいはトレンドラインの上限が抵抗として意識されている。上抜きには強めの買い圧が必要。

重要水準

以下はチャート + 直近価格動き + ファンダ見通しから私が注目している水平線・指標。

| 種類 | 水準/指標 | 意味・注目ポイント |

|---|---|---|

| 抵抗(レジスタンス) | 約 1.3600 | 過去の高値近辺。チャネル上限として意識される可能性大。買い勢がここを抜けられるかが鍵。 |

| 抵抗 | 約 1.3550〜1.3570 | チャートに出てきている中期 MA や過去の戻り高値。短期戻しの目標に適している。 |

| サポート | 約 1.3450 | 最近反発が見られた水準。チャネル下限またはサポート帯として機能しやすい。 |

| サポート | 約 1.3400 | 万一弱い動きが続いた場合の下限。ここを割ると次のサポートまでの下落リスクあり。 |

| 長期 MA | MA200(日足/週足)付近 | 長期トレンドのサポート/抵抗として強め。これを割れると心理的にも技術的にもポンド弱い。 |

| 重要ファンダイベント | BoE の次回政策発表/英GDP/CPI etc. & Fed の声明/雇用データ | これらの直前・直後は価格が急に動きやすい。水準の近さに加えてタイミングが重要。 |

トレードプラン仮説(if-then) & リスク管理

いくつかの戦略仮説と、その前提、それからリスク管理案を載せておく。

| 戦略名 | エントリー条件 | 利益確定目標 | 損切り水準 | コメント |

|---|---|---|---|---|

| 順張りショート | 価格が 1.3550〜1.3600 抵抗ゾーンに到達し、戻り売りシグナル(ローソクのヒゲ/ベアリッシュプライスアクション)を確認したら売り | 1.3450付近、場合によっては 1.3400 | エントリー上の抵抗を明確に上抜けたら(例 1.3620 付近)損切り | ドルが強くなる/英指標が悪化するシナリオに沿った戦略。リスク‐報酬比を十分取れるなら良い。 |

| 逆張りロング | 価格がサポート水準 1.3400〜1.3450 の下限に触れ、リバウンドの兆しを見せたら押し目買い | 抵抗または戻り 1.3550 あたりまで(浅めなら 1.3500~1.3520) | サポートを明確に割ったら(例 1.3380以下)損切り | リスクが大きいためロットも慎重に。ファンダの変化に敏感になっておく。 |

| レンジ戦略 | 価格が 1.3450〜1.3550 のレンジを上下に動いている間、レンジの上限近辺でショート、下限近辺でロング | レンジの中間~反対サイド(例 上限なら反転時にレンジ下限、下限ならレンジ上限) | レンジをブレイクした方向に飛び出したら切る | ボラが小さく、フェイクブレイクに注意。イベント前後はレンジ崩れやすいので関与を控える。 |

リスク管理

- 取引回避ウィンドウ:英インフレ/GDP/BoE 発表前後 ±1時間、米雇用データ・Fed 発表前後も ±1時間‐2時間は新規ポジションを控える。突発性ボラティリティが高い。

- 最大想定リスク:口座資金の 1‐2% を損切り範囲に許容する。ロットサイズはそれに応じて調整。

- スプレッド・滑り:重要発表時・欧米時間オープン時間帯ではスプレッド広がる、滑りが発生するので見込み損も考慮。

- ニュース・ファンダの確認:借入ショックや BoE のスタンス変化等、想定外のファンダが出ればすぐに仮説を見直す。

参照ソース一覧

- Reuters「Pound rattled by surprise surge UK borrowing」(Reuters)

- Reuters「Most major brokerages see no more BoE cuts this year」(Reuters)

- Reuters「Sterling steady after UK inflation data and ahead of Fed」(Reuters)

- Nomura の予想等「Fed の今後の利下げ」(Reuters)

結論(勝率の高いロング & ショート戦略の具体的な価格帯)

以下の戦略が、私なら「期待値がそこそこ取れる可能性が高い」と見ているもの。

| 戦略 | エントリー価格帯 | 利確目標価格帯 | 損切り価格帯 |

|---|---|---|---|

| ショート戦略 | 約 1.3550〜1.3600 の戻り売りゾーンで、抵抗確認後 | 約 1.3450、強ければ 1.3400 | 約 1.3620〜1.3650(抵抗上抜け確定の領域) |

| ロング戦略 | 約 1.3400〜1.3450 サポート付近で反発確認できた時 | 約 1.3550、より保守的なら 1.3500〜1.3520 | 約 1.3380〜1.3350(サポートが割れる領域) |

昨日の見通し結果考察

戦略 エントリー価格帯 利確目標価格帯 損切価格帯 戦略 B:ロング狙い(押し目買い) 1.3450 ~ 1.3500 の範囲で反発サインが出たら買い 利確先:1.3600 ~ 1.3650。もし力強ければ 1.3700 まで。 ストップは 1.3350 ~ 1.3400 の間(サポート線を割れるかどうかを見て)。

この戦略通りの方向に向かって入るが、利確先までは抵抗帯が見られる。

今日の見通しの通り、一旦利確でも良いのかなと考察する。

コメント