本記事は、わたしが自作したMT5のインジケーターとGoogle Geminiを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。

本文内の用語

1. モデル・指標構造系(意思決定の根拠)

| 用語 | 最適化された定義・役割 | システム上の運用基準 |

| Bayesian CI (Confidence Index) | ベイズ確信指数。 TC・FC・SFを統合し、0.0〜1.0で算出する最終確信度。 | 0.7以上を「勝負圏内」、0.8以上を「Sランク」と定義し、リスク許容度を動的に拡大する。 |

| Hurst指数 | 相場レジーム判定官。 過去の自己相関から価格の持続性を測定する。 | **0.5超ならトレンド順張り、0.5未満なら平均回帰(レンジ)**戦略へ自動的にパイプラインを切り替える。 |

| Anchor Price (アンカー価格) | 基準現在値。 分析開始時のリアルタイム価格。 | CSVデータとの乖離をATR比で測定。**乖離が0.5×ATRを超える場合は「市場急変」**と判断し警告を発する。 |

| TC (Technical Component) | テクニカル加重スコア。 テクニカル指標の整合性を数値化したもの。 | Hurst指数に基づき、トレンド系(MA/MACD)とオシレーター系(RSI等)の重みを動的に変更する。 |

| FC (Fundamental Component) | ファンダメンタル加重スコア。 マクロ経済・金利政策の数値化。 | DXYやUS10Yとの相関、要人発言、地政学リスク発生時に、TCを上回るPrimary Driverとして加重する。 |

| SF_N (Sentiment/Flow) | 市場心理・資金流動性指数。 ニュースの分散度やSNSの過熱感を反映。 | 市場セッション(東京・ロンドン・NY)特有の「ダマシ」や、**Crowded Trade(過熱)**の反転サインを検知する。 |

| Magnet Zone (マグネットゾーン) | 高密度価格収束帯。 POC、フィボナッチ、ラウンドナンバーが重複する領域。 | 価格が強く吸い寄せられ、かつ強力な反発根拠となるエリア。期待値計算の最重要変数。 |

| Bayesian-NN | 不確実性AIモデル。 統計的な確率分布に基づき、ターゲット価格の到達確率を算出。 | 単一の予想ではなく、**「起こりうる値動きの分布」**からリスクと報酬のバランスを最適化する。 |

| Fail-Fast ポリシー | 整合性安全装置。 データの矛盾や期待値の欠如を検知した際の棄却プロトコル。 | 整合性チェック(S8)で矛盾が検出された場合、即座に分析を停止し「見送り」を推奨する。 |

2. テクニカル分析系(構造的根拠)

| 用語 | 最適化された定義・役割 | 活用方法 |

| 動的POC (Point of Control) | 市場合意価格。 直近20本で最も出来高が集中した価格点。 | 最強のレジサポとして機能。ここを突破するには強いボリュムスパイクを必須条件とする。 |

| FVG (Fair Value Gap) | 価格の真空地帯。 急激な変動で取り残された注文の不均衡。 | アルゴリズムがこの空白を埋めに戻る習性を利用し、リトレース(戻り)の最終ターゲットとする。 |

| Liquidity Pool | 流動性の溜まり場。 直近高値・安値の外側に配置された損切り注文の集合体。 | 大口がポジションを構築するための**「ストップ狩り(ヒゲ)」**の発生を想定し、反転の起点とする。 |

| ATR (Average True Range) | 市場の体感温度。 真の変動幅。 | 損切り(SL)の論理的根拠。現在値 ± (ATR×1.5〜2.0)をノイズに巻き込まれない安全圏とする。 |

| Volume Delta | 需給の不均衡。 買いと売りの成行注文の勢い差。 | 価格上昇中にデルタが減少していれば、**「燃料切れ」によるトレンド終焉(ダイバージェンス)**と断定する。 |

| SQZMOM (Squeeze Momentum) | エネルギーの圧縮と開放。 ボラティリティのサイクルを可視化。 | ドットが黒(圧縮)から解放される瞬間を、ブレイクアウトのエントリー加速装置として利用する。 |

3. ファンダメンタル・マクロ系(変動の源泉)

| 用語 | 最適化された定義・役割 | 分析への影響度 |

| DXY 相関影響 | ドル指数の支配力。 ドル高・ドル安が対象銘柄に与える逆相関圧力。 | ドル円やゴールドの分析において、**DXYのトレンドとの乖離(Divergence)**を反転の予兆として評価。 |

| 織り込み済み (Priced-in) | 既知の情報の市場浸透度。 ニュースが既に価格に反映された状態。 | 好材料が出ても価格が反応しない場合、**「材料出尽くし」**としてFCスコアを減衰させ、逆張りを検討。 |

| 市場セッション流動性 | 時間帯別市場特性。 東京・ロンドン・NYの各フェーズ。 | 各セッション開始30-60分の**「Initial Balance」**を測定し、その後の「ダマシ」をフィルタリングする。 |

| リスクオン/リスクオフ | 投資家の攻守ベクトル。 資本が安全資産かリスク資産のどちらに向かっているか。 | 株・BTC・ドルの相関関係から、**現在の「支配的テーマ」**を特定し、銘柄の優位性を裏付ける。 |

4. トレードプラン・期待値(実行管理)

| 用語 | 最適化された定義・役割 | 実行ルール |

| Execution EV (期待値) | 数学的期待利得。 (的中確率×利益) − (失策確率×損失) で算出。 | EVがプラス、かつ RR比 1:1.5 以上であることをエントリーの絶対条件とする。 |

| Position Size | 動的資金管理。 ベイズ確信指数(CI)に基づき自動決定されるロット数。 | CI < 0.6: 0.5% / 0.6-0.8: 1.0% / > 0.8: 2.0% と、確信度に応じリスクを配分。 |

| トレール戦略 | ノーリスク化プロトコル。 TP1到達時に利益を確保しつつ最大伸長を狙う。 | TP1で半分利確し、SLを建値に移動。残りはボリュム減少を確認するまでTP2まで追随する。 |

| キャンドルパターン確定待機 | トリガー承認プロセス。 価格到達後、反転の形状を確認するステップ。 | ゾーン到達のみで入らず、M15等で**「包み足」「ピンバー」「BOS」**が確定した瞬間に執行。 |

| RR比 (Risk-Reward) | リスク・報酬比率。 1回のリスクに対する期待報酬。 | Anchor Priceからの実効RR比を算出。1:1.5を下回る場合は「追随(Chase)」と見なし見送る。 |

関口

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(銘柄別短期/中期の方向性予想と確信度)

- 銘柄:USD/JPY

- 短期(〜1週間以内):レンジ〜やや下落方向。抵抗ライン(約 148.20-148.80)付近を上抜けず、147.50-148.30 の間で上下する可能性が高い。確信度 60%

- 中期(〜1か月程度):円高圧力が強まる見通し。政策スタンスの日銀のハト派抑制と、米利下げ期待/米インフレ次第で、147を割って 146.50〜146.00 近辺までの下落余地。確信度 70%

ファンダ材料(日時/JST・ソースリンク・想定インパクト)

| 日付・時間(JST換算) | 内容 | 想定インパクト(USD/JPYに対して) |

|---|---|---|

| 2025年9月19日:BOJ政策決定後 | 日銀が利上げは見送ったが、ETF/REIT の売却を含む資産縮小(アンワインド)を始めると発表。理事の一部は利上げを望む異議。 (Reuters) | 円高圧力。市場に「日銀も緩和を縮小する方向」という期待を与え、ドルと円の金利差縮小の可能性が強まる。USD/JPYの上昇余地を抑える要因。 |

| 最近:日本の与党内部の発言 | Hayashi 氏(有力な首相候補)が、円安をあまり気にせずインフレ抑制重視、日銀の緩やかな利上げ支持スタンスを確認。 (Reuters) | 将来の政策期待に円が強含む可能性。ドル買いよりも円の見直しが進む材料。 |

| 今月中(書類スケジュール):米CPI予想リリース | 米国の消費者物価指数(CPI YoY/MoM)の発表予定(9月11日実績、次は 10月中旬予定)など。 (EBC Financial Group) | 予想を上回ればドル買い一時的に強まるが、全体トレンドには限定的影響。予想を下回ればドル売り・円高圧力強。 |

テクニカル所見

| 指標・パターン等 | 状況 | 考察 |

|---|---|---|

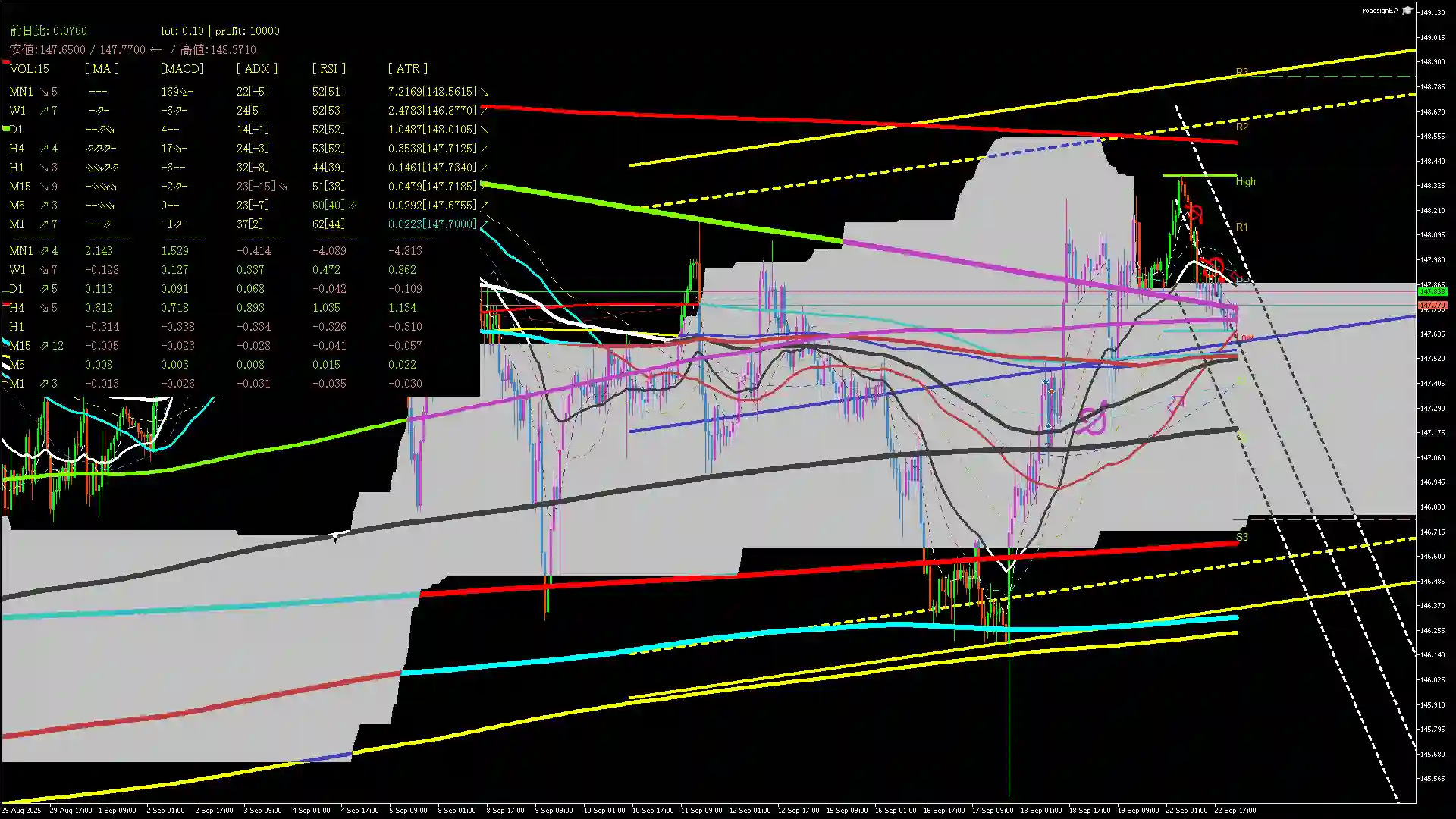

| 抵抗ライン(過去の高値+トレンドライン+移動平均線) | チャート上で、148.20-148.80付近に強めの抵抗帯がある。価格がそのゾーンで跳ね返されるシーン複数。 | 上抜けにはそれなりのエネルギーが必要。強いレジスタンスと見ておいた方が安全。 |

| 移動平均線群の位置関係 | 中期移動平均(例えば H4/日足の MA50/MA100/MA200)が価格を上方から抑えている。短期 MA はやや上昇試みながらも戻される動き。 | これらは上昇の抑制要因。これを無視して上がるならファンダメンタルかサプライズが必要。 |

| RSI / オシレーターの過熱感 | オーバーボート(買われ過ぎ)圏に近づいたり、反転の兆しを示すダイバージェンスなどが複数時間足で見られる。 | 短期には売り戻しリスク。反転・調整の可能性を軽視しない方がいい。 |

| サポートライン・過去の安値 | 約 146.50-147.00 に複数のサポートライン。これを下抜けすると次のサポートは 146.00 近辺。 | 下落時のターゲットおよびストップ価格の目安になる。 |

重要水準

以下はチャート上での読み取りからの主要な価格水準および技術指標:

| 種類 | 水準・状況 |

|---|---|

| レジスタンス (R1, R2 等) | 約 148.20-148.80 領域が強い上値抵抗。148.80 が心理的節目。さらに上は 149.50 前後が過去の反応ポイント。 |

| サポート (S1, S2 等) | 147.50 が直近サポート候補。これを割ると 146.80-146.50、さらに 146.00 が視野に。 |

| 移動平均線 | 日足/H4 の MA200/MA100 がレジスタンス~近辺で抑えに来ている。短期 MA(20/50 etc.)は上昇トレンドを試すが、抵抗帯の前で抑えられ傾向。 |

| 一目の雲(日足) | 現在、価格は雲の下〜雲の縁付近を推移中で、雲を明確に上抜けていない。雲上での推移が見られなければ上昇継続には慎重になる必要あり。 |

| MACD/ゴールデンクロス・デッドクロス | 短・中期足で MACD のヒストグラムが減少してきており、ある時間足(例 H1/H4)でゴールデンクロスの勢いが弱まってきている。デッドクロス示唆の動きあり。 |

トレードプラン仮説(if-then)&リスク管理

以下は実践向きの戦略スケルトン。自分のリスク許容度/口座サイズに合わせて調整してね。

| 戦略 | エントリー条件 | 利確目標 | ストップロス設定 | コメント・リスク管理 |

|---|---|---|---|---|

| ショート狙い(上値を抑える反転狙い) | 価格が 約 148.50-148.80 の抵抗ゾーンにタッチ+反転シグナル(例ローソク陰線形、RSI ダイバージェンス、MACD がヒストグラム減少)出現 | 147.20-147.50 あたり(中期サポート層) | 抵抗ゾーン上方に少し余裕を持たせて 149.10-149.30 付近(損失限定) | 高影響な米指標発表前後は新規ポジションは控える。ポジションサイズは口座残高の 1%〜2%以内が望ましい。 |

| ロング狙い(調整後の戻り・反発狙い) | 価格が 約 146.80-146.50 のサポート帯に接近+反転シグナル(強めの買い圧が見える、ローソクのピンバー等)出現 | 147.80-148.20 あたり(中間の抵抗ゾーン) | サポート帯を割ったところ、145.80-146.00 あたり(損切ライン) | 円高入りや米指標悪化などイベントリスク大。ストップは必ず入れる。ボラティリティ急上昇に注意。 |

| レンジトレード | 147.50〜148.50 の中で上下の端での反転を狙う | レンジの反対側端(例えば 147.50 なら 148.30、148.50 なら 147.70) | レンジ幅の 1/3〜1/2 以上外へ動いたら脱出する設計 | 予想外のブレイク(上または下)に備える。指標発表(CPI, FOMC, BOJ ステートメント等)の前後はレンジ幅が拡大することあり。 |

参照ソース一覧

- Reuters: BOJ keeps interest rates steady, decides to start selling ETFs. (Reuters)

- Reuters: BOJ to unwind ETF holdings as split board signals hawkish shift. (Reuters)

- Reuters: Japan PM contender Hayashi backs BOJ rate-hike strategy. (Reuters)

- U.S. Bureau of Labor Statistics: CPI release schedule. (労働統計局)

- Investing.com: U.S. CPI YoY / MoM data. (Investing.com)

結論

USD/JPY は現在、「上値抑制」「円高圧力」の材料が優勢。短期では抵抗帯付近での戻り売りを警戒し、中期ではサポートを試す展開になる可能性が高い。もし私なら、現時点ではロングよりもショートまたはレンジ内の逆張り狙いを重視する。ロングを狙うなら、サポートゾーンへの明確な反発シグナルを確認できたときのみ。

昨日の見通し結果考察

戦略 エントリー条件 利確目標 損切り設定 ロング反発狙い 147.20付近で支持反応+ローソク足/出来高など反転サイン(短期 MA の支持など) 148.30–148.50(上値抵抗付近) 146.80~146.50 (サポートを割ったら損切り) ショート/戻り売り狙い レジスタンス近辺(148.30–148.50)で売り圧確認。あるいは強い上昇が失速したとき。 147.20 → 146.50 ゾーン 149.00 を超えたらヘッジ or 損切り

バッチリこの戦略に沿った動きをした模様。

コメント