本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。トレードプランは、分析時点の判断となります。エントリータイミングを参考にしたい場合は、再評価シナリオを参照ください。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約

現在の市場フェーズ、期待値スコア、総合結論

現在の GOLD (XAU/USD) は、Hurst指数が 0.12 という極めて低い値を示しており、統計的には「強いレンジ・平均回帰フェーズ」にあります。トランプ大統領によるNATO加盟国(欧州8カ国)への関税威嚇(グリーンランド買収交渉のレバレッジ)という強烈なファンダメンタル分析上のショックにより、週明けは窓を開けての急騰(セーフヘイブン買い)となりました。しかし、テクニカル指標(RSI)は過熱圏にあり、本日の米国市場休場(MLK Day)による流動性低下も相まって、現在の高値圏での追随は期待値が低くなっています。期待値スコア(EV)は 0.62。総合結論として、**「窓埋めおよびMagnet Zone(平均値)へのプルバックを待ってからの押し目買い戦略」**を推奨します。

ファンダメンタル分析

主要ニュース

- トランプ大統領、グリーンランド買収を巡り欧州8カ国へ25%関税を警告: 土曜日、トランプ大統領は「グリーンランド買収」に非協力的なデンマーク、ドイツ、フランス、英国、ノルウェー、スウェーデン、オランダ、フィンランドに対し、2月1日から10%、6月には25%の追加関税を課すと表明。NATOの結束を揺るがす地政学的リスクが再燃し、金への逃避買いが加速しました。Economic Times

- 米国市場休場(キング・牧師記念日)による流動性低下: 1月19日は米国の祝日であり、ニューヨーク市場は休場となります。実需の取引が制限される中、週末のニュースを消化した後の「利確売り」や「ダマシのスパイク」が発生しやすい環境です。OANDA

- 対イラン制裁への「二次関税」リスク: イランと取引を継続する国々への関税示唆も加わり、グローバルな通商不安が拡大。ドルの代替資産としての金の優位性が高まっています。LiteFinance

イベントカレンダー

| 日付 | 時刻 (JST) | 指標名 | 予想/結果 | 重要度 | 出典 |

| 01/19 | 08:50 | (日) 機械受注 | -5.1% (結) | 中 | みんかぶ |

| 01/19 | 11:00 | (中) 第4四半期実質GDP | 4.4% (予) | 高 | Investing.com |

| 01/19 | 終日 | (米) キング・牧師記念日 | 休場 | 最重要 | NYSE |

ファンダメンタル分析結果による価格変動考察

トランプ発言という巨大なノイズが「不確実性」を最大化させており、中長期的には強気ですが、本日は米市場休場により「買いの燃料」が不足しています。アジア〜ロンドン時間で一旦の過熱感が冷まされ、統計的な節目まで回帰する動き(平均回帰)を待つのが定石です。

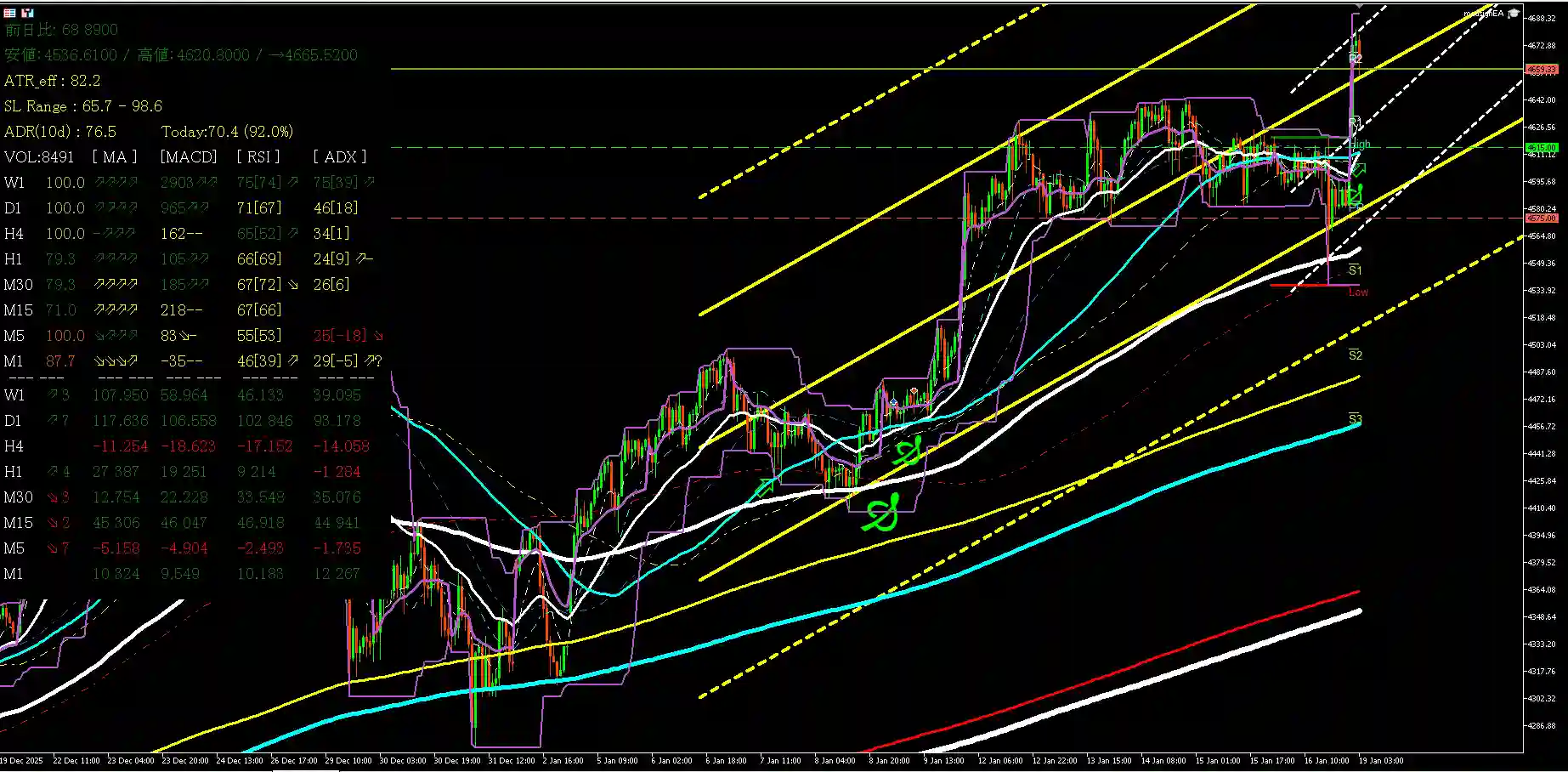

テクニカル分析

マルチタイムフレーム評価

- W1: 強い上昇トレンド。RSI 75で過熱気味。MA13/100は大きく乖離。

- D1: 上昇継続。RSI 71.9。歴史的な高値圏。

- H4: 強気維持だがRSI 66.7で一服。

- H1: レンジ・停滞。Hurst 0.1239。平均値(MA20: 4608)からの乖離が顕著。

- M30/M15: 過熱状態。RSI 73.8。短期的な調整サイン。

統計的根拠

- Hurst指数 (H1): 0.1239 (0.5を大幅に下回るレンジ/逆張りフェーズ)

- ATR (H1): $27.27 (ATR×1.5 = $40.9)

- 動的POC: $4571.04 (直近の出来高集中地帯)

- Fib Levels: 38.2%($4631.7), 50.0%($4613.5), 61.8%($4595.4)

- Round Numbers: $4650.00 / $4600.00

- Magnet Zone 評価: 強 ($4610 – $4630 ゾーン。Fib 38.2%-50%、VAH $4621、MA20 H1 $4608が重複)

視覚的分析

H1足チャートでは、週明けの急騰によりボリンジャーバンドを大きく突き抜けていますが、現在は $4680 付近で上値が重くなっています。過去の急騰局面と同様、急激な乖離の後は POC または VAH までの「窓埋め・調整」が発生しやすい形状です。

テクニカル分析結果による価格変動考察

Hurst 0.12 は、価格が現在のオーバーシュート状態から「磁石(Magnet Zone)」へと引き寄せられる確率が高いことを示しています。現在の $4676 からの追随は、統計的な失策(Chase)となるリスクが高いです。

市場相関・センチメント分析

DXY(米ドル指数)との負の相関は -0.85 と依然として強いですが、本日は地政学的リスクが優先され「ドルと金が同時に買われる」異常相関が散見されます。最新のセンチメントは「極めて強気」ですが、個人投資家のロングが溜まっており、ロンドンセッションでのストップ狩り(下落)に注意が必要です。

統合判断

ベイズ推論スコア表

| セグメント | 重み | スコア | 評価根拠 |

| Technical (TC) | 0.30 | 0.55 | OverboughtだがMagnet Zone到達待ち。 |

| Fundamental (FC) | 0.30 | 0.85 | トランプ発言によるセーフヘイブン加点。 |

| Cycle/Hurst (CB) | 0.15 | 0.20 | Hurst 0.12 によるレンジ戦略への転換(Chase棄却)。 |

| Sentiment (SF) | 0.15 | 0.80 | 地政学的リスクによる押し目買い意欲。 |

| Sentiment (S) | 0.10 | 0.70 | 全体的な強気継続。 |

| 総合スコア | 1.00 | 0.62 | 調整後のロング狙い |

価格変動予想

- 数値ターゲット: $4625.00 (押し目) -> $4710.00 (高値更新)

- 的中確率: 62%

- 想定期間: 24〜48時間(米市場再開後の流動性回復時)

戦略的展望 (Profit Max Plan)

- 重要価格帯の定義 (Structural Evidence):

- 主要レジスタンス: $4680.00 (直近高値), $4712.00 (Fib拡張161.8%)

- 主要サポート: $4613.00 (Fib 50%), $4571.00 (POC)

- Liquidity Pool: $4690.00 (ショートのストップ), $4536.00 (ロングのストップ)

- FVG / Imbalance: $4635 – $4655 (窓開け部分の空白)

- シナリオ: 現在の急騰は地政学的ショックによるものであり、米休場の本日中に $4620 – $4635 (Magnet Zone) までのリトレースメント(調整)が発生すると予想します。そこでの反発を確認してから、中長期の上昇トレンドに乗るのが最も期待値が高い戦略です。

- 具体的エントリー手順:

- 推奨ゾーン($4615 – $4635)への価格到達を確認。

- M15足において、**「長い下ヒゲを伴うピンバー」または「包み足(Engulfing)」**の発生を待機。

- セッション開始直後のダマシを避けるため、ロンドン開始1時間後の反転確定でエントリー。

- SL (ATRベース): $4575.00 (POC $4571 および心理的節目 $4600 を下抜けた位置)

- TP1 (保守的ターゲット): $4670.00 (到達期待度 75%)

- TP2 (強気ターゲット): $4710.00 (到達期待度 50%)

- TP判断ロジック: $4670到達時にRSIが70を超えていれば半分利確し、残りは建値にSLを移動。

- リスクリワード比: 1 : 1.70 (TP2基準では 1 : 1.9)

- 許容リスクおよびロット計算: * スコア 0.62 のため Risk 1.0% を推奨。

- ロット数 = (余力 × 1%) / ($4625 – $4575)

コメント