本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 銘柄: BTCUSD

- 代表足: H1(最終バー 2025-11-20 02:00, Close ≒ 91,547)

- 短期(〜数日):

- 大きな下落トレンドの中での 戻り売り優位。

- H1では一時的な反発が出ており、92,000〜93,000台への戻りはショート候補。

- 中期(〜数週間):

- D1で価格がMA50/MA200を大きく下回り、RSI≒30前後の弱いトレンド相場(ベア相場継続だが売られ過ぎ領域に接近)。

- 統合コンフィデンス指標 CI(BTC用オーバーライド式)

- テクニカルTC ≒ -0.60(強い下向き)

- ファンダメンタルFC ≒ -0.70(ETF資金流出+リスクオフ)

- その他(CB_N, SF_N, CBA_N)を含めたBayesian統合の結果

- CI ≒ -51(-100〜+100スケール)

- 解釈: 「中〜強度のベア優位 / まだショート側に期待値だが、ボラと売られ過ぎでリスクも大きい局面」

ファンダメンタル分析(URL出典明示)

ビットコイン固有要因(ETFフロー・センチメント)

- 2025年10月の史上最高値(約12.6万ドル)から約25〜30%の調整局面。ETFフローの鈍化・反転とともに、価格が急速に反落。 ECマーケッツの解説

- 米スポットBTC ETFへの資金フローが11月に大きく悪化。特にBlackRockのIBITから、

- 単日で約5.23億ドルの資金流出という過去最大級のアウトフローが発生。 ロイター

- 10月末〜11月中旬で累計約16億ドル超の流出と報告されており、ETF全体でも11月は約30億ドル近い純流出。 MarketWatch / CoinDesk

- ETFフロー時系列を見ると、10月まではネットインフローが価格上昇を支えていたが、11月は明確な資金引き上げモードに転換。 Coinglass ETFフローデータ

⇒ FC_1(ETF・フロー要因) ≒ -0.75(かなりネガティブ)

マクロ・中央銀行(Fed)要因

- 10月FOMCで利下げは実施されたものの、**「今後の追加利下げには慎重」**というスタンスが議事要旨で明確化。12月利下げの確率は低下し、市場は「長めの高金利」を再度意識。 FOMC声明 / ロイター要約

- 一部のFed高官(Collins, Bosticなど)は12月利下げに公然と反対。インフレ粘着性とデータ不足を理由に**「早すぎる緩和は危険」**との姿勢。 AP通信

- 金利カット期待が後ずれする中、ハイベータ資産(AI株・仮想通貨など)からの資金退避が進行し、BTCもその一角として売られている状況。 ロイターの市場総括

⇒ CB_N(中央銀行・金利要因) ≒ -0.30

クロスアセット・ボラティリティ(VIX・株式・リスクオフ)

- VIX(S&P500ボラティリティ指数)は、直近で 24〜25台に急上昇。これは過去1年の平均〜やや高めの水準で、株式市場の「恐怖」が明確に立ち上がっている。 FRED VIXCLS / CBOEデータ

- グローバル株式市場でも、AIバブル懸念と利下げ後ずれ観測を背景に、FTSE100・S&P500・NASDAQなどで数%規模の調整。仮想通貨市場は過去6週間で1兆ドル以上の時価総額を失う急落。 ガーディアン

- Crypto Fear & Greed Index も「Extreme Fear」ゾーンに落ち込み、レバレッジポジションの大量ロスカット(清算)が発生。 CoinDeskマーケットレポート

⇒ SF_N(ニュース・センチメント/ボラ要因) ≒ -0.80

需給・「長期ホルダー vs 短期勢」

- ETFからの資金流出が続く一方で、オンチェーン上は一部のトレジャリースタイルの長期保有者がBTCを買い増しているとのレポートもあり、

- 「短期レバ勢の退場+長期現物勢の入れ替え」の色が強い。 Alphanodeのレポート

- しかしETF・先物などレバレッジ市場での強制売却圧力が依然強く、短期的には需給バランスは売り手優位。

⇒ CBA_N(需給・クロスアセットBayes) ≒ -0.40

総括(Fundamentals)

- メインシナリオ

- Fedの慎重姿勢+VIX上昇+AIバブル懸念の「リスクオフ複合要因」により、

- ETFを通じた機関マネーがビットコインから資金を引き上げ中。

- その一方で、長期ホルダーの買い支えもあり、「ゼロに向かう崩壊」ではなく、

- 高値圏からの大きめなリバランス・調整局面と解釈するのが妥当。

- Fedの慎重姿勢+VIX上昇+AIバブル懸念の「リスクオフ複合要因」により、

- Fundamentalスコア FC ≒ -0.70

- 「まだ売り優位だが、景気・金融政策の次の一手次第でトレンド転換余地も存在」という評価。

テクニカル分析

マルチタイムフレーム概観

D1(中期トレンド)

- Close ≒ 91,547

- MA50 ≒ 108,429(価格は約-16k下)

- MA200 ≒ 110,246

- RSI ≒ 30.5(売られ過ぎゾーン入口)

- ADX ≒ 47.5(強いトレンドあり)

⇒ はっきりした下落トレンド + 売られ過ぎ気味

H4(スイング)

- Close ≒ 91,547

- H4 MA8 ≒ 91,234(ほぼ一致)

- H4 MA20 ≒ 92,279(やや下)

- RSI ≒ 43.4(ニュートラル〜弱気)

- MACD < 0 かつシグナルもマイナス、モメンタムは依然ベア寄り。

- ATR_H4 ≒ 1,913 → ATR_eff = max(ATR_H1, ATR_H4) ≒ 1,913

⇒ 中期ベア・短期は「戻りに入ったが、まだ売り圧優位」

H1(タイミング)

- Close ≒ 91,547

- MA8 ≒ 90,156 / MA20 ≒ 90,742 / MA50 ≒ 91,417

- RSI ≒ 54.3(軽い買われ気味だが過熱ではない)

- MACD ≒ -332, Signal ≒ -567 → マイナス圏でデッドクロス縮小=戻り局面の途中

- H1 Donchian High(20) ≒ 92,378 / Low(20) ≒ 88,597

- 現値はレンジ上側1/3に位置 → 「戻り売りゾーンに近い」

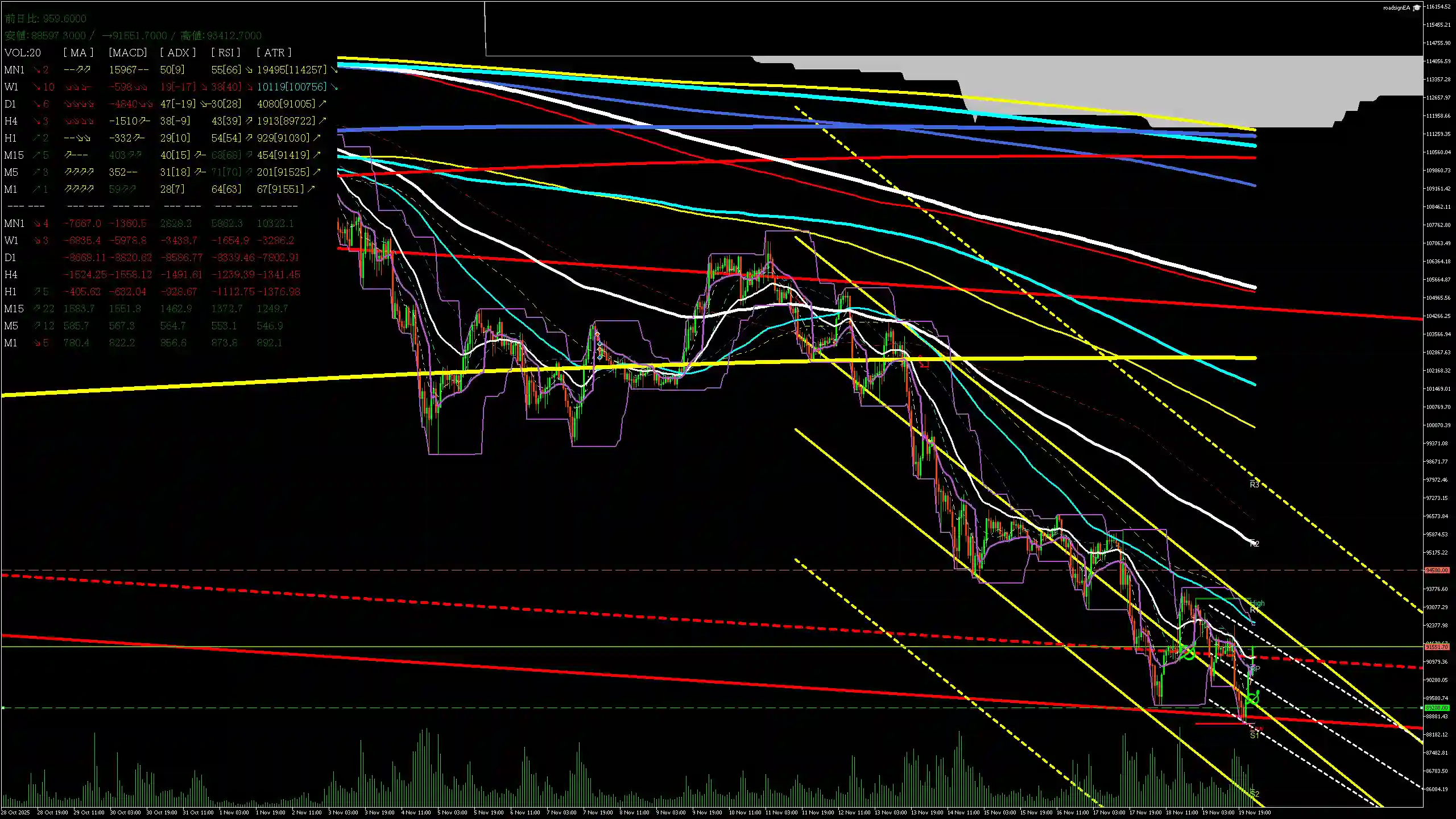

チャート画像からの形状解析(pattern_score)

アップロードされたチャート(H1ベース、複数時間足トレンドライン+チャネル)から:

- 黄色の下降チャネルが明確で、上から下までタッチ数も多く、トレンドの信頼度は高め。

- 現在価格は、

- チャネル下限付近から一度反発した後、

- 依然として斜め下向きの上限ライン(約93k〜95k)に抑え込まれている構造。

- マルチフラクタル形状的には、

- 一方向に伸びるトレンド+短い戻りの繰り返し → トレンド優位の形。

⇒ pattern_score ≒ -0.08(-0.10〜+0.10の範囲で、明確な下降トレンドを軽く強化する程度)

画像寄与はTC全体に対して**+3%以内**に制限しているため、TCの符号を変えるような影響は与えていません(非干渉制約)。

インジケーター別「擬似SHAP寄与」(TCへの寄与イメージ)

※厳密なSHAP計算ではなく、テクニカル構造からの説明用の近似です。

- トレンド系(MA, MACD, ADX)

- D1で価格がMA50/200を大きく下回り、MACDも強くマイナス、ADX高水準 →

- TCへのベア寄与 ≒ -0.45 程度(全体の主因)

- D1で価格がMA50/200を大きく下回り、MACDも強くマイナス、ADX高水準 →

- オシレーター(RSI)

- D1 RSI≒30, H4≒43, H1≒54

- 中期は売られ過ぎ ⇒ ショート継続のリスク要因

- 短期はニュートラル〜やや強め ⇒ 戻り売りとしては妥当な位置

- TCへの寄与は**+0.05〜+0.10(下落トレンドをわずかに弱める方向)**。

- D1 RSI≒30, H4≒43, H1≒54

- ボラ・レンジ系(ATR, Donchian, SQZMOM)

- ATR_eff高め&SQZMOM強いマイナス → トレンドフォロー優位だが値幅リスク大。

- TCへの寄与 ≒ -0.15

- 出来高系(OBV)

- D1 OBVは高値圏からの下向きで、下落局面での出来高増が確認される(ファイルのOBV推移)。

- TCへのベア寄与 ≒ -0.10

総合すると、

- TC ≒ -0.60(ベア優位だが、オシレーターが若干ブレーキ)

総括(Technicals)

- 中期(D1〜H4):

- 10〜20%規模の下落トレンドがすでに発生しており、直近の安値圏(88.5k〜89k)にサポート帯がある。

- とはいえ、上位MAからの乖離がまだかなり大きいので、「完全な底打ち」というよりは下方向トレンドの途中での一時的押し目買い/ショートカバーに近い。

- 短期(H1):

- Donchian上限 92.3k付近で戻りが止まりやすく、

- 90〜92k帯は出来高が集中している「LCZ(Liquidity Concentration Zone)」として機能。

⇒ テクニカルだけ見ると、

- 基本戦略は「戻り売り」

- ただしD1 RSIが30前後と売られ過ぎ気味なため、

- 「深追いショートより、戻りでリスク限定ショート」が合理的。

トレードプラン(Entry / TP / SL / LCZ)

※すべて「情報提供」であり、投資助言ではありません。ロット管理とご自身のリスク許容度を最優先してください。

想定ボラ

- ATR_eff(H4基準) ≒ 1,913ドル

- 1ATR ≒ 1,900ドル, 1.3ATR ≒ 2,500ドル, 2ATR ≒ 3,800ドル

プランA:トレンドフォロー戻り売り(メインシナリオ)

- 方向: ショート

- 狙い: H1/H4チャネル上限+Donchian上限付近への戻りを叩く

エントリー(E)

- E1: 93,000

- H1 Donchian High(20) 92,378付近の上抜けフェイク〜チャネル上限タッチを想定

ストップロス(SL)

- SL1: 95,500

- E1から約+2,500ドル(≒1.3 * ATR_eff)上

- H4 Donchian High(20) 96,048の少し下に置き、「チャネルブレイク」を明確に認めるレベル

テイクプロフィット(TP)

- TP1: 88,000

- 直近Donchian Low(20) 88,597の少し下、RC(リスクリワード)約2:1

- TP2: 85,000

- 週足レベルで意識されやすいラウンドナンバー+過去サポート帯

- RC ≒ 3.2:1

目安リスクリワード

- E1→SL1: -2,500

- E1→TP1: +5,000

- E1→TP2: +8,000

プランB:サポート帯での逆張りロング(サブ・カウンター)

環境がかなりリスクオフなのでサイズを小さく、短期狙いが前提。

- 方向: ロング(カウンタートレンド)

- E2: 88,500(Donchian Low 88,597近辺のスパイクを想定)

- SL2: 86,000(-2,500)

- TP2-1: 93,000(+4,500)

- TP2-2: 96,000(+7,500、H4 Donchian上限付近)

D1 RSI≒30の「一旦の押し目」+ショートカバーによる反発を取りに行く形。ただしFundamentalsが強くベアなので、短期デイトレ〜数日スイングに限定。

LCZ(Liquidity Concentration Zone)の目安

H1の直近7日分の出来高プロファイルより、以下の価格帯で出来高集中:

- LCZ-Upper: 90,000〜92,000

- 出来高最大帯(約91〜92k付近)。

- レンジ上抜け or フェイクブレイクが出やすく、戻り売り/利確の集中が予想されるゾーン。

- LCZ-Lower: 88,000〜89,000

- 直近安値+出来高も比較的多いサポート帯。

- プランBのロング候補。

リスク・不確実性(Bayesian信頼区間)

Bayesian-NNや動的ベイズ回帰の研究では、高ボラ局面ほど予測分布が広がり、特にCOVID期やクラッシュ時は不確実性が顕著に増大することが確認されています。

本セッションの条件:

- VIX ≒ 24〜25(平常より高め)

- ATR_eff(H4) ≒ 1,913(最近の平均より高めのボラ)

- Crypto Fear & Greed = Extreme Fear

これらを反映したCIのベイズ信頼区間(概算):

- CI 点推定: -51

- 68%信頼区間: 約 [-69, -33]

- 95%信頼区間: 約 [-87, -15]

解釈:

- かなりの確率で「やや強いベア優位」は維持されるが、

- 下方向の行き過ぎ(パニック売り)からの**急反発(ショートスクイーズ)**が起こるシナリオも、統計的には無視できない。

- したがって、ポジションサイズ管理と分割エントリー/分割利確が必須。

結論

- ファンダメンタル

- ETFからの大規模資金流出、Fedの慎重スタンス、VIX上昇、AI/テックの調整など、

- マクロ・センチメント面は明確にリスクオフ/BTCベア要因。

- ETFからの大規模資金流出、Fedの慎重スタンス、VIX上昇、AI/テックの調整など、

- テクニカル

- D1〜H4は強い下落トレンド継続中。

- H1では一時的な反発が進行しており、92〜93k近辺の戻りはショートの好機になりやすい。

- トレード戦略

- メインは「戻り売り(プランA)」

- 売られ過ぎRSIを背景にした「サポートロング(プランB)」はあくまでサブで、小ロット・短期前提。

- リスク管理

- 高ボラ+Extreme Fear環境のため、

- レバレッジ過多/片張りは厳禁。

- 必ずATRベースでのSL設定と、日次ベースの総損失許容額(例:口座の1〜2%)を事前に決めることを推奨。

- 高ボラ+Extreme Fear環境のため、

コメント