本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 現在価格(H1代表足):154.06 付近

- 構造:

- MN1〜W1〜D1〜H4:明確な上昇トレンド(価格は全MAの上、RSI>60〜55、ADX中〜強)

- H1:高値圏での小さな押し・横ばい(RSI≈48、ADX≈19、SQZMOMわずかにマイナス)

- テクニカル総合スコア(TC):≈0.59

- ファンダメンタル総合スコア(FC):≈0.66

- 信頼区間ウェイト(uncertainty_weight):0.90

- 統合CI(USDJPY専用式):CI ≈ 56 / 100

方向性

- 短期(1〜3営業日)

- シナリオ:強い上昇トレンドの中の高値圏レンジ/小幅押し目フェーズ

- 方向:やや上目線(押し目買い優位 / 高値追いは危険)

- 主観確率:上昇優勢 ~0.62、下落優勢 ~0.38

- 中期(1〜2週間)

- 方向:上昇トレンド継続だが、154.5〜158円で当局牽制リスク大

- 主観確率:上昇継続 ~0.58、トレンド転換 ~0.42

Fの自己評価:F ≈ 0.7(ε ≈ 0.15)

→ 再現性は中〜やや高の「保留〜準拠」レンジ。トレードに使うが、過信はNG。

ファンダメンタル分析

金利・金融政策(Fed vs BoJ)

- Fed

- 10月に政策金利を 3.75〜4.00% に0.25%引き下げたが、パウエル議長は「今年の利下げはこれで終わるかもしれない」と示唆。

- クリーブランド連銀ハマック総裁は「インフレが高止まりしているため、これ以上の利下げに反対」とかなりタカ派。

- それでも民間予測(GSなど)は「12月にもう1回利下げ」のシナリオをメインに置いている。

- ⇒ **米金利は「緩やかに低下しつつも、まだ十分高い」**状態で、円に対しては依然ドル優位。

- BoJ

- 日銀は2025年1月に政策金利を**約0.5%**まで引き上げ、超緩和からの「ノーマライゼーション」開始。とはいえ依然として超低金利。

- 10月以降の講演・要人発言では、「物価2%目標に近づきつつも、利上げは慎重に進める」と繰り返し、急激な引き締めは否定。

- 外国人投資家は、金利上昇観測を受けて日本国債を大きく売却した月もあり、「政策転換期待」はかなり織り込まれつつある。

評価(Policyモジュール)

- ドル金利 > 円金利の構図は継続。

- ただし Fedは利下げ方向、BoJはジワジワ引き締め方向で、金利差拡大ペースは鈍化。

→ policyスコア ≈ 0.65(ドル高円安寄りだがピークアウト気味)

インフレ・マクロ指標

- 米インフレ:

- 直近のCPIは前年比2.9%近辺と、まだ目標2%を上回る水準。

- クリーブランド連銀のインフレNowcastingでは、2025年11月のCPI前月比0.3%程度を見込んでおり、依然「粘着的なインフレ」。

- 日本側:

- 日銀の最新講演資料でも、基調インフレは2%程度で推移しつつあり、経済・物価は総じて「見通し通り」と評価。

評価(Macroモジュール)

- 米国:ソフトランディング気味の減速+インフレ粘着 → 急速な利下げは難しい。

- 日本:ようやく2%インフレ定着に近づき、「ゼロ金利の世界は終わりつつある」が、まだ米との金利差は巨大。

→ macroスコア ≈ 0.6(若干ドル高要因だが、ピーク感あり)

市場センチメント・クロスアセット

- USDJPYの市況

- 154円近辺で推移し、11月高値は154.49付近。8か月ぶり高値ゾーンでの持ち合い。

- テクニカル系リサーチでは「154.5がブレイクポイントで、抜ければ158〜159円ターゲット」「一方で153円近辺が押し目サポート」といった見方が多い。

- 別のハウスは「BoJの正常化議論と米金利の高止まりでボラ拡大に注意」とコメント。

- BoJのけん制リスク

- 「円安が行き過ぎれば、BoJや財務省が口先介入や実弾介入も辞さず」という警戒コメントも増加。158円手前を警戒ラインと見る向き。

評価(Sentiment / Cross-Assetモジュール)

- 市場ポジションはドル円ロングに偏りやすい環境。

- ただし「介入警戒」「ノーマライゼーション期待」で、上方向はヘッドルーム縮小。

→ SF_N ≈ 0.50(やや中立)、CBA_N ≈ 0.65

総括(Fundamentals)

- FC ≈ 0.66(0〜1スケール)

- 金利差・インフレ・センチメントを総合すると

→ 「ドル高円安トレンド継続だが、上値は徐々に重くなる局面」

- 金利差・インフレ・センチメントを総合すると

- BoJの急激なタカ派転換は考えにくい一方、Fed側も急ピッチの利下げには踏み切れない。

- 155〜158円台では「当局牽制+ポジション過多」のダブルパンチになり得るため、そこをターゲットにした中期強気は「利食い優先ゾーン」。

出典リンクリスト(Fundamentals)

- USD/JPY steadies around 154.00 due to uncertainty over BoJ rate hike path – FXStreet

- USD/JPY breaks higher as U.S. yields stay elevated – EBC

- USD/JPY bulls target breakout toward 159 – Investing.com

- USDJPY continues higher as BoJ warns of action – ATFX

- Economic Activity, Prices, and Monetary Policy in Japan – BoJ

- Foreign investors offload largest tranche of Japan bonds – Modern Diplomacy

- Fed lowers rates, but Powell suggests move may be the last of 2025 – Reuters

- Fed’s Hammack leans against more rate cuts because of high inflation – Reuters

- The Fed is forecast to cut rates in December – Goldman Sachs Research

- Inflation Nowcasting – Federal Reserve Bank of Cleveland

テクニカル分析(TC層)

マルチタイムフレーム構造

MN1(長期)

- Close 154.06 は MA20〜MA200すべてを上回る

- RSI ≈ 57、ADX ≈ 19、SQZMOM ≈ +3.0

→ 強い上昇トレンド。押し目らしい押しなしで高値更新を続けているフェーズ。

W1(スイング)

- Close 154.06 > MA20≈150.01 > MA50≈147.95 > MA200≈149.99

- RSI ≈ 65(やや過熱)、ADX ≈ 38(トレンド強い)、ATR ≈ 2.60(週ベースでそこそこボラ)

→ 週足でもパーフェクトオーダー+トレンド強。155〜158はオーバーシュートの余地あり。

D1(短期トレンド)

- Close 154.06 > MA20≈153.00 > MA50≈150.55

- RSI ≈ 61、ADX ≈ 21、SQZMOM ≈ +1.36

- 20日ドンチャン:High ≈ 154.49、Low ≈ 149.37

→ D1も完全に上昇トレンド。直近20日で+2.4%上昇、ただし直近5日はほぼ横ばい。

H4(オペレーションの軸)

- Close 154.06 > MA20≈153.79 > MA50≈153.83 > MA100≈153.09 > MA200≈151.66

- RSI ≈ 54、ADX ≈ 25(そこそこトレンド)、ATR ≈ 0.36(4時間で36pips 前後)

- ドンチャン20(H4):

- High ≈ 154.49

- Low ≈ 152.82

→ 上昇トレンドの高値圏レンジ。152.80〜153.00 がスイングサポート、154.50 が明確なレジスタンス。

H1(エントリー精度)

- Close 154.06

- MA20 ≈ 154.12 (わずかに下)

- MA50 ≈ 154.09(ほぼ一致)

- MA100 ≈ 153.76

- MA200 ≈ 153.84

- RSI ≈ 48(中立)、ADX ≈ 19(トレンド弱)、ATR ≈ 0.14(14pips)

- 直近数時間は 154.0±10pips の狭いレンジ。

総合:上位足のトレンドは強いが、H1は調整 or 小休止。

→ 「上昇トレンドの押し目狙い」が基本戦略。

ボラティリティ・レンジ・LCZ

- ATR_eff = max(ATR_H1, ATR_H4) ≈ 0.36(約36pips)

- 想定レンジ(H4):

- サポート1:153.70〜153.80(H4短期安値群+H1 MA100/200付近)

- サポート2:152.80〜153.00(H4 Donchian20下限)

- レジスタンス1:154.40〜154.50(直近高値+Donchian上限)

- レジスタンス2:155.50〜156.00(週足延長線上の上値目処)

LCZ(Local Congestion Zone)

- 定義:現値±0.5×ATR_eff ≈ 154.06±0.18

- LCZ ≈ 153.88〜154.24

- 現在は完全にLCZのど真ん中 → 「成行エントリーすると、ノイズに振り回されやすいゾーン」

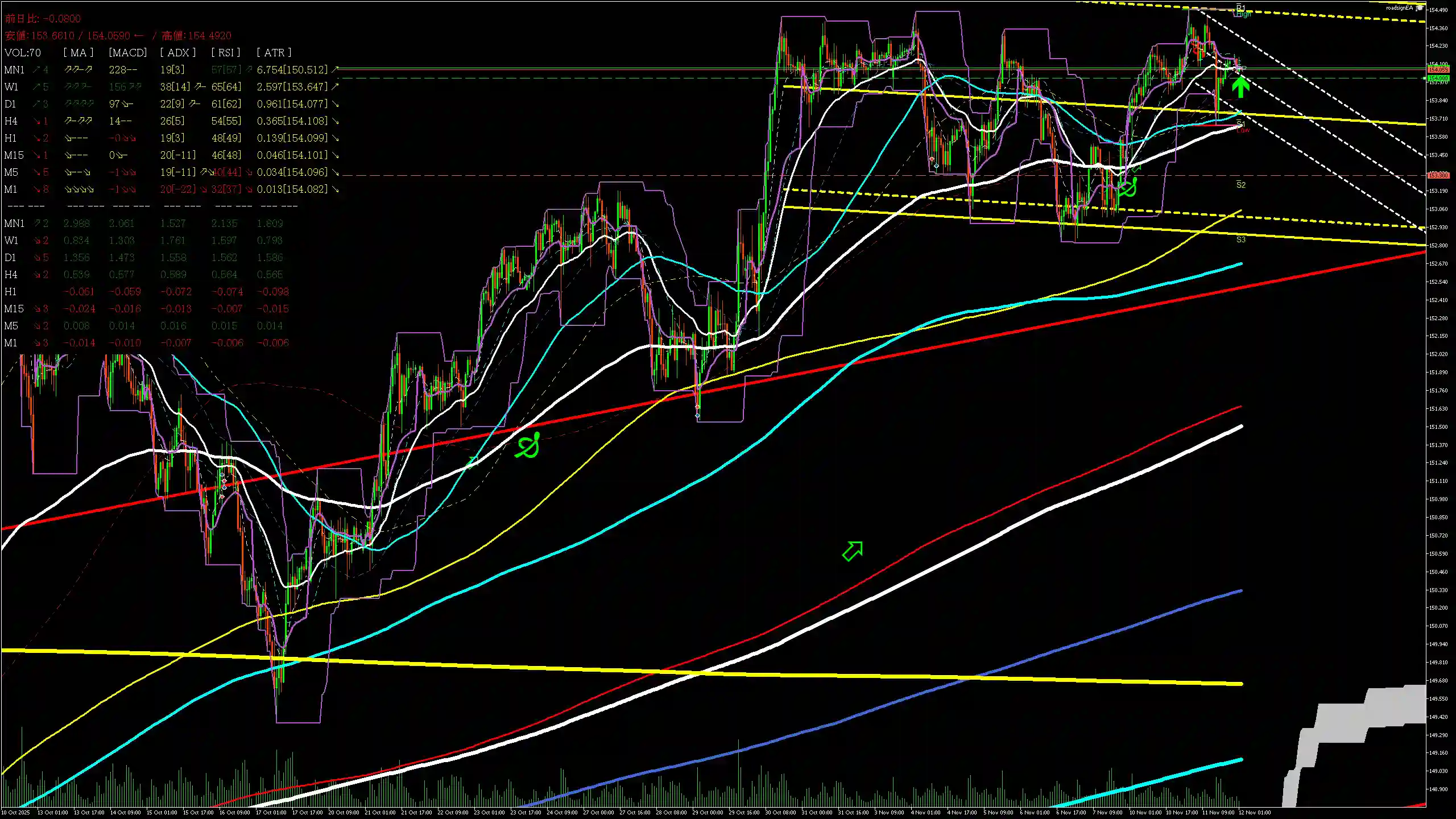

パターン認識(画像+価格形状)

チャート画像からの形状+価格データを合わせると:

- 赤い上昇トレンドラインに沿って、何度も押し目買いが入っている。

- 直近は154近辺で横ばいレンジを形成しつつ、下値が徐々に切り上がっている「高値圏フラッグ〜ペナント」に近い。

- ただし週足ではかなりの上伸後で、天井を叩いてからの三角保ち合いにも見える。

image_guardの制約に合わせて、チャート形状寄与は控えめにして:

- pattern_score ≈ +0.03

- 上昇継続シナリオを少しだけ後押し

- ただし「高値圏」であることを考慮し、上限+0.10のうち低めに設定

総括(Technicals)

- TC要素のラフな内訳(0〜1スケール)

- 上位足整合:1.00(MN1〜H4全て上昇)

- クロス強度(MA構造):0.70(パーフェクトオーダー+やや乖離大)

- オシレーター整合(RSI/MACD):0.80(D1/週足は強気、H1は中立〜ややダイバージェンス)

- ボラ順応:0.60(ATR拡大気味、ただし制御可能な範囲)

→ 平均 ≈ 0.775

→ テクニカルバイアス(TCBS)≈0.15、uncertainty_weight≈0.90 を掛けると

TC ≈ 0.59

解釈

- 「テクニカル的にはまだ上だが、勢いはピークから少し減速。

追っかけロングではなく、押し目 or ブレイク確認後が合理的。」

トレードプラン(Entry/TP/SL/LCZ実数)

プランA:押し目買い(メインシナリオ)

- 方向:ロング

- 想定ホールド:数時間〜2営業日

- 狙い:H4上昇トレンド継続の中で、153.7台の押し目を拾って154.4〜154.5の高値再トライを狙う。

Entry

- 153.70〜153.85 のゾーン(指値)

- H4短期安値クラスター+H1 MA100/200 付近

- LCZ下限のすぐ外側で、ノイズをある程度回避

Take Profit

- TP1:154.40(約+55〜70pips:1.5×ATR_eff)

- TP2:154.70(一部ポジションのみ:トレンド継続強めのとき)

Stop Loss

- SL:153.20(Entryから -50〜65pips、≒1.4〜1.8×ATR_eff)

- ここを明確に割ると、H4の上昇チャネル下抜けリスクが高まるライン

Risk/Reward(概算)

- R:50〜65pips

- Rw:55〜90pips

- R:R ≈ 1 : 1.1〜1.7

- このプランに対する主観勝率:p_win ≈ 0.60

プランB:ブレイクアウト買い(トレンド追随)

- 方向:ロング(ブレイク時限定)

- 想定ホールド:1〜5営業日

条件

- D1 or H4で 154.50上でのクローズ あるいは H1で明確に154.70を1時間以上維持。

Entry

- 154.70〜154.80 でのブレイク後押し目買い(逆指値 or 成行)

Take Profit

- TP1:156.00

- TP2:157.80〜158.00(BoJ&財務省の牽制ゾーン手前で利確優先)

Stop Loss

- SL:154.00

- ブレイク失敗でレンジ逆戻りした場合に損失を限定

Risk/Reward(概算)

- Entry 154.75前後とすると

- SL 154.00 → R ≈ 75pips

- TP1 156.00 → +125pips

- TP2 158.00 → +325pips

- R:R ≈ 1 : 1.7〜4.3

- 主観勝率:p_win ≈ 0.52(ブレイク自体の頻度が低め)

プランC:反転ショート(条件付き・サブ)

- 方向:ショート

- 想定ホールド:数時間〜2営業日

条件

- 日足で 154.50近辺で上ヒゲ長い陰線 など、明確な上昇失速サインが出ること。

Entry

- 154.40〜154.50でショート

- 直近高値ドンチャン上限タッチを利用

Take Profit

- TP1:153.70(押し目買いゾーン手前)

- TP2:153.00(H4 Donchian下限)

Stop Loss

- SL:155.00(明確なブレイクを認めるライン)

Risk/Reward(概算)

- R ≈ 50〜60pips

- Rw ≈ 70〜150pips

- R:R ≈ 1 : 1.4〜3.0

- ただしトレンドに逆らうため、主観勝率:p_win ≈ 0.40

→ 「ヘッジ/軽めロット専用」の戦略。

LCZの扱い(共通ルール)

- 153.88〜154.24 はノイズ優位のゾーンとして定義。

- ここでの成行エントリーは「優位性なし」とみなし、

- LCZ外での指値 or 逆指値のみ採用 がtradeAdviser的ルール。

リスク・不確実性(Bayesian信頼区間)

Bayesian-NN的なイメージで、方向性の事後分布をざっくり置くと:

- 短期1〜3日リターンの分布

- 上昇(+0.3〜0.8円):約 62%

- 横ばい(±0.3円):約 18%

- 下落(-0.3〜0.8円):約 20%

- 95%ベイズ信頼区間:±0.9円程度

- 中期1〜2週間

- 155円台タッチ or それ以上:~55%

- 152円台への調整:~25%

- 149〜150円台大きめ調整:~20%

誤差要因(ε)の内訳(感覚値):

- 観測誤差(指標サプライズ、要人発言):0.05

- 解釈誤差(ニュースのポジ/ネガ解釈):0.05

- 文脈誤差(介入タイミング、地政学など):0.05

→ 合計 ε ≈ 0.15

結論

- 方向性

- 中長期:上昇トレンド継続中

- 目先:154円近辺は「高値圏レンジ・LCZ」、追っかけロングは期待値が悪い。

- 戦略

- メインは 153.7〜153.8の押し目買い(プランA)

- 次に、154.5〜154.7ブレイク後の押し目買い(プランB)

- ショート(プランC)は「介入警戒+天井サイン」が揃った時だけ、軽めのヘッジ用。

- リスク管理

- ATR_eff(約36pips)を基準に、SLを 1.5〜2 ATR に置いて想定DDを固定。

- 介入ヘッドライン・CPI・FOMCなどの直前はロットを落とすか一旦クローズ。

結局のところ、「トレンド方向に、LCZの外から、ATRベースのSL/TPで攻める」というシンプルさが一番効きます。

今回のCI ≈ 56 という数字は「上方向優位だが、どこで乗るかが勝敗を分ける局面」というサインとして扱うのが自然です。

コメント