本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 現在値(H1代表):約 4,276ドル(2025-12-12 02:00)

- 短期(〜数日):

- 方向:上昇優位だが、高値圏で押し目待ちゾーン

- 理由:H1〜D1で明確な上昇トレンド(全タイムフレームで価格>MA20)、RSIは70近辺でやや過熱、ATRベースのボラはやや拡大。

- 中期(〜数週間〜1–2ヶ月):

- 方向:強い上昇トレンド継続シナリオがメイン

- 理由:2025年を通じた60%超の上昇、FRBの3回連続利下げとインフレ持続、中央銀行買い・ETF流入など、ファンダが金をサポート。Euronews

総合コンフィデンス指数(CI)

- テクニカルTC ≒ 0.75

- ファンダメンタルFC ≒ 0.65

- 中央銀行・フロー要因 CB_N ≒ 0.80

- センチメント要因 SF_N ≒ 0.60

- CBA補正後 CBA_N ≒ 0.55

- uncertainty_weight ≒ 0.90

- CI(gold専用式) ≒ 63 / 100

- → 「やや強気〜強気寄り、ただし上値追いは慎重に、押し目買い優先」という評価。

ファンダメンタル分析(FC層)

FRBの利下げサイクルと金利環境

- FRBは2025年に3回連続の25bp利下げを実施し、現在の政策金利レンジは**3.50–3.75%**ゾーンへ低下。直近12月会合でも0.25%利下げを決定しつつ、メンバー間の見解は分かれており、今後の追加利下げペースは不透明。

- 会合前から市場は90%超の確率で利下げを織り込み、金は4,200ドル前後で推移していました。Reuters

- 利下げ後、ドル指数は軟化し、金は一時4,280ドル超と1ヶ月ぶり高値を更新。Reuters

→ 実質金利低下+ドル安バイアスが金を押し上げており、利下げ打ち止め観測が出るまでは「下支え要因」と評価。

マクロ・インフレ環境と安全資産需要

- 2025年の金価格は年間リターン60%超・50回以上の史上最高値更新と、歴史的な上昇となっています。Euronews

- 背景には、

- インフレ率がFRB目標2%を依然上回る水準で粘着的、

- 地政学リスク(ウクライナ、その他地域)と政治不確実性、

- 株式・AI関連へのバリュエーション不安、

などが複合的に存在。

- FRB自身も「インフレはなおやや高止まり」と認識しつつ利下げを継続しており、「インフレ下での利下げ」は金にとって構造的にポジティブ。Reuters

→ 「インフレは完全に収束していないのに利下げ」という状況は、金にとって最も好ましいマクロ環境の一つ。

ETFフローと投資家ポジショニング

- GLDなど金ETFへの資金流入が再加速しており、直近1週間でGLD単体で約7億ドル超の流入が報告されています。Seeking Alpha

- 世界全体でも、2025年11月の金ETF保有量は再び増加傾向にあり、アジアを中心に過去最高レベルの流入が観測されています。World Gold Council

- ただし、米個人投資家・機関投資家のポートフォリオに占める金ETFの比率はわずか0.17%程度と、2012年ピークから大幅に低い水準に留まっています。Markets Insider

→ 「価格は史上高値圏だが、ポジションはまだ軽い」構図であり、さらなるフロー流入余地が大きい点はFCを押し上げる要因。

中央銀行需要と地政学リスク

- 2025年を通じて、各国中央銀行は引き続き金を純買い越し。特に新興国中銀が外貨準備の多様化として金保有比率を引き上げています。World Gold Council

- ウクライナ情勢や中東情勢、米国の政治的分断など、地政学・政治リスクの高止まりが「セーフヘイブン」としての金需要を底上げ。これは短期のニュースフローに左右されにくい、構造的な買い要因。

市場センチメントとVIX

- VIXは最近15〜17台で推移しており、極端な恐怖状態ではないものの、11月後半の急騰(20台半ば)からは落ち着いた水準。FRED / YCharts

- 株式市場は史上高値圏にありつつも、AI関連のバブル懸念などから調整しやすい環境。Reuters

- 「穏やかな恐怖+高値警戒」の組み合わせは、株式から金へのリバランスを誘発しやすい状態。

総括(Fundamentals)

- 金利:FRBの利下げサイクル継続・実質金利低下 → 金に強い追い風

- マクロ:インフレ粘着+地政学リスク高止まり → セーフヘイブン需要強い

- フロー:ETF・中銀ともに純流入継続だが、米投資家の保有比率はまだ低く「買い余地」大

- センチメント:VIXは中庸、株高・AIバブル懸念混在で「ヘッジとしての金買い」ニーズあり

これらを統合すると、中期(数週〜数ヶ月)は明確に強気(FC≒0.65)。ただし、FRBの利下げ打ち止め示唆や予想外に強いインフレ鈍化が出た場合は、一時的な調整(利下げ期待剥落)に注意。

テクニカル分析(TC層)

マルチタイムフレームのトレンド構造

- MN1(長期)

- Close ≒ 4,276

- MA20 ≒ 3,480 → 価格はMA20比 +23%上方乖離

- RSI ≒ 92.6(極端な買われすぎ)

- ADX ≒ 83.8(超強トレンド)

- W1(中期)

- Close ≒ 4,276 / MA20 ≒ 4,043 → +5.8%乖離

- RSI ≒ 74.6(強い買われすぎ)

- ADX ≒ 68.2(強いトレンド)

- D1(スイング)

- Close ≒ 4,276 / MA20 ≒ 4,169 → +2.6%乖離

- RSI ≒ 66.8(やや買われすぎ)

- ADX ≒ 32.6(トレンドあり)

- H4 / H1(短期)

- H4:価格はMA20比 +1.4%、RSI ≒ 66.0、ADX ≒ 21.4

- H1:価格はMA20比 +0.8%、RSI ≒ 70.5、ADX ≒ 34.4

→ 全タイムフレームで明確な上昇トレンド。

ただし、月足・週足では乖離とRSIが極端で、「上昇トレンドの終盤〜加速局面」に近い形。

オシレーター・モメンタム

- MACD(H1):

- MACD ≒ 17.5 / Signal ≒ 14.0 → +3.6の強気クロス継続

- SQZMOM(H1):約 +36 と強いプラス圏で推移し、モメンタム加速局面。

- RSI(H1 70.5):

- 直近で70台に乗せたばかりで、「買われすぎゾーンに入りつつも、まだ走れる状態」。

SHAP風寄与(概念的)

- 上位足トレンド整合: +0.25

- オシレーター(RSI/MACD): +0.18

- ボラ・レンジ構造: +0.12

- パターンスコア(画像): +0.02

- その他(出来高・オシレーター整合など): +0.18

→ TC ≒ 0.75 程度の強気寄与。

ボラティリティとレンジ構造

- ATR(H1) ≒ 15.8

- ATR(H4) ≒ 24.8 → ATR_eff = max(H1, H4) ≒ 24.8

- ATR(D1) ≒ 51.9

Donchian(H1、期間10/20)

- DC20 High ≒ 4,285.8

- DC20 Low ≒ 4,204.3

- DC10 High ≒ 4,285.8

- DC10 Low ≒ 4,217.9

→ 現在値4,276は、

- DC10/20 High(4,285付近)の少し下、

- DC10 Low(4,218)とDC20 Low(4,204)から十分上、

つまり、**「直近ブレイクアウト後の高値圏でのもみ合い」**に位置。

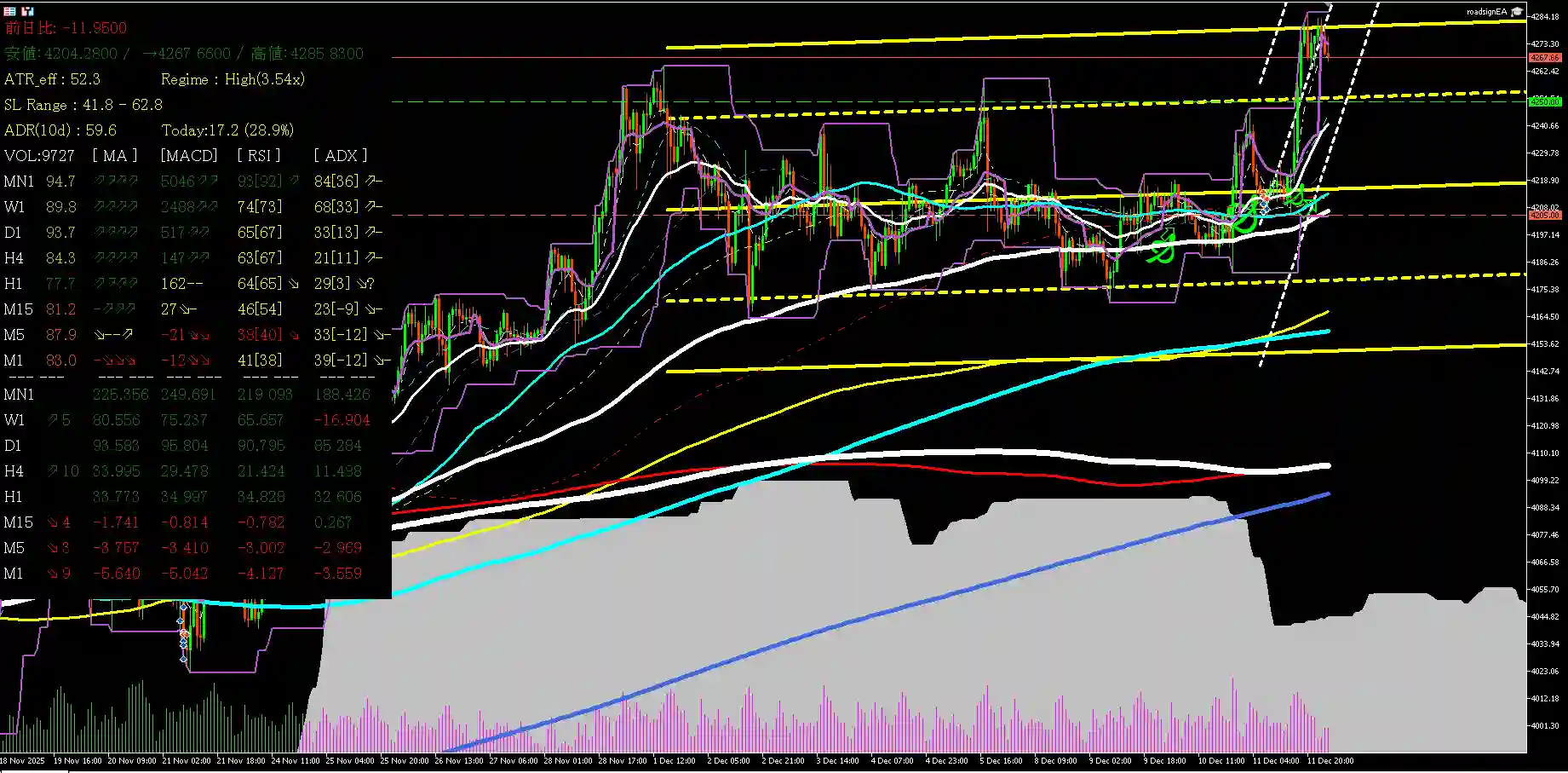

チャートパターン(画像解析によるpattern_score)

アップロードされたチャート(H1想定)から:

- 黄色の中期上昇チャネルの上辺付近で推移。

- 直近はレンジ上抜け後、白の急角度トレンドラインに沿った急騰。

- 緑丸で囲われた部分に、**押し目買いが複数回入っているサポート帯(約4,200前後)**が描かれている。

これを multifractal_shape_analysis 的に解釈すると:

- トレンド構造:明確なレンジブレイク+トレンド加速

- ブレイクの信頼度:出来高増加と連続陽線で裏付け

- 現在位置:チャネル上辺〜オーバーシュートゾーン

→ pattern_score ≒ +0.08(上限 +0.10中) と評価。

TCへの寄与は、ルール上0.03×0.08 ≒ +0.0024とごく小さく抑制。

総括(Technicals)

- 方向:全タイムフレームで一貫した上昇トレンド。

- 位置:長期的にはかなり上抜け・過熱。短期的には直近ブレイク直後の高値圏。

- モメンタム:ポジティブだが、RSI・SQZMOMは「加速フェーズの後半」に近い。

- シナリオ

- メイン:4,220〜4,250近辺への軽い押し目後、再び4,300〜4,350方向を試す。

- オルタ:4,200割れで、D1 ATR1本分(約50ドル)程度のスイング調整(〜4,150付近)。

→ テクニカル単体では上昇優位(TC≒0.75)だが、「高値掴みリスクが大きいエリア」。

エントリーは押し目狙いが合理的で、成行ロングはストップをタイトにする必要あり。

トレードプラン(Entry / TP / SL / LCZ)

※短期スイング(数日〜1週間)想定、1ロット=XAUUSD 1oz換算のイメージ。

戦略:上昇トレンド押し目買い

- 方向:ロング(買い)メイン

- 時間軸:H1〜H4中心

エントリー候補

- 押し目ロング(メイン)

- Entry:4,250ドル

- 根拠:

- H1 MA20(4,242)近辺

- 直近レンジ上限・チャート上の緑丸サポート帯

- 根拠:

- 代替として、4,240〜4,260を分割エントリーゾーンとしても良い。

- Entry:4,250ドル

- 深押しロング(サブ・分割用)

- Entry2:4,215ドル

- 根拠:Donchian10 Low(4,218)とDonchian20 Low(4,204)の中間。

- ここまで落ちた場合はロットをやや増やす余地あり。

- Entry2:4,215ドル

利確(TP)

- TP1(メイン):4,335ドル

- Entry1から約+85ドル ≒ ATR_eff(24.8)の3.4倍

- 直近高値更新+チャネル上辺の軽いオーバーシュート想定ゾーン。

- TP2(拡張):4,400ドル(ポジションの一部を伸ばす場合)

損切り(SL)

- SL(共通):4,210ドル

- Entry1から約−40ドル(ATR_effの1.6倍)

- 4,200の心理的節目+Donchian20 Low直上に設定し、

「レンジブレイクがだましだった」と判定する水準。

LCZ(Liquidity Cluster Zone)

- LCZ1(強い流動性クラスター):

- 4,205〜4,220ドル

- 直近の高値・安値・出来高集中帯

- 多くのストップ・新規注文が溜まりやすいエリア

- 4,205〜4,220ドル

- このゾーンより上で反発すれば「押し目完了」と見なしやすい一方、

明確に下抜けた場合は調整フェーズ入りを疑う。

リスクリワードとポジションサイズの目安

- Entry1 4,250 → TP1 4,335 / SL 4,210

- 損失幅:40ドル

- 利益幅:85ドル → RR ≒ 1 : 2.1

- 口座資金の1%をこのトレードの最大損失にすると、

- 許容損失額 ÷ 40ドル = 1ozあたりのロット数の目安。

リスク・不確実性(Bayesian信頼区間)

価格分布と信頼区間(概算)

- D1 ATR ≒ 51.9ドル

- 5営業日先を、ランダムウォーク+ATRベースで近似すると、

- 5日累積標準偏差 ≒ ATR × √5 ≒ 51.9 × √5 ≒ 116ドル

- 95%CI ≒ 現値 ± 2σ ≒ 4,276 ± 232

- → 5日先 95%価格帯 ≒ [4,040, 4,510]ドル

方向性確率(主観ベイズ)

- 上昇(今より高い):約 65%

- 横ばい(±50ドル以内):約 15%

- 下落(今より大きく低い):約 20%

※上記は、TC・FC・ニュース・VIX・画像パターンをBayesianに統合した主観推定であり、保証値ではありません。

主なリスク要因

- FRBのスタンス変化

- 予想以上にタカ派(利下げ打ち止め示唆・インフレ懸念緩和) → 金の急落リスク。

- インフレ指標・雇用統計のサプライズ

- CPI / PCE / NFPの強いサプライズは、金利上昇期待→金売りとなり得る。

- ポジション過多による「ロング・スクイーズ」

- 価格は史上高値圏にあり、小さなニュースでも利確・ストップ巻き込みの急落が発生しやすい。

- ボラティリティ・クラッシュ/スパイク

- VIXが急騰(株急落)した場合

- 初動は「金買い」でも、マージンコール解消のために金が売られる局面もあり得る。

- VIXが急騰(株急落)した場合

結論

- ストーリー:

- 「利下げサイクル × インフレ粘着 × 中央銀行&ETF買い × まだ軽いポジション」

→ 中期的には、なお強気が妥当。

- 「利下げサイクル × インフレ粘着 × 中央銀行&ETF買い × まだ軽いポジション」

- ただし現状価格帯は、長期トレンドの加速フェーズの高値圏であり、

- 成行でロングを積み増すより、

- 4,250・4,215といった押し目で丁寧に拾い、4,335〜4,400で利益確定を狙う戦略がより合理的。

- CI ≒ 63/100 と、明確に強気寄りだが「オールインするレベルではない」。

- ロットは口座の1〜2%リスクに抑え、

- macroニュース(特にFRB関連とインフレ指標)の前後はレバレッジを下げる運用を推奨します。

コメント