本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

本文内の用語

| モデル・指標構造系 | 意味(読者向け説明) |

|---|---|

| CI(Confidence Index) | テクニカル・ファンダメンタル・心理・需給などを統合した「市場の方向確信度」。50以上で方向感あり、50未満で方向感が掴めない状況。 |

| TC(Technical Component) | テクニカル分析要素の総合スコア。短期的な価格構造を表す。 |

| FC(Fundamental Component) | マクロ経済・金利・政策などの影響を数値化した層。中期的視点。 |

| SF_N(Sentiment/Flow Layer) | ニュース・ETFフロー・SNS心理の短期センチメント。 |

| CBA_N(Cross-Asset Layer) | 他資産(株、金、債券など)との関連性を反映。 |

| uncertainty_weight | 不確実性補正。市場の整合性が高いほど1に近づき、CIを押し上げる。 |

| pattern_score | チャート形状の寄与度(例:ブレイク、レンジ、チャネル)。 |

| Bayesian-NN(ベイズニューラルネット) | 不確実性を定量化するためのAI手法。単なる平均ではなく信頼区間を出す。 |

| Fail-Fastポリシー | モデルの信頼性が低いときは即座に出力を棄却する安全機構。 |

| 【テクニカル分析系】 | 意味(読者向け説明) |

|---|---|

| MA(移動平均線) | 過去の一定期間の平均価格。トレンドの方向や勢いを確認する基本指標。 |

| RSI(相対力指数) | 買われすぎ・売られすぎを数値化した指標。70以上で過熱、30以下で売られすぎ。 |

| MACD | トレンドの勢いと転換点を示すオシレーター。線の交差で売買シグナルを見る。 |

| ADX(平均方向性指数) | トレンドの強さを示す指標。25以上なら強いトレンド。 |

| ATR(平均真の変動幅) | 市場のボラティリティ(値動きの荒さ)を測る。大きいほど値動きが激しい。 |

| Donchianチャネル | 一定期間の高値・安値の範囲。レンジの上下限を可視化する。 |

| ボラティリティ | 値動きの振れ幅。トレードリスクの尺度として重要。 |

| LCZ(Liquidity Concentration Zone) | 流動性が集中する価格帯。ストップロスや利確が集まりやすいゾーン。 |

| 【ファンダメンタル・マクロ系】 | 意味(読者向け説明) |

|---|---|

| Fed(連邦準備制度理事会) | アメリカの中央銀行。政策金利を上下させて景気やインフレを調整する。決定は世界中の相場に影響する。 |

| 利上げ(Rate Hike) | 中央銀行が政策金利を上げること。景気の過熱やインフレを抑えるために行う。→ 通常は株やBTCなどリスク資産にマイナス(資金が高金利通貨や債券に戻る)。 |

| 利下げ(Rate Cut) | 政策金利を下げること。景気刺激や信用緩和を目的に行う。→ 一般的には株・BTCなどリスク資産にプラス(資金が市場に戻る)。 |

| QT(Quantitative Tightening, 量的引き締め) | 中央銀行が保有資産を減らし、市場の資金を吸収する政策。利上げと組み合わせて金融を引き締める。 |

| QE(Quantitative Easing, 量的緩和) | QTの逆。資産を買い入れて市場に資金を供給する。金融緩和の一環。 |

| CPI(消費者物価指数) | 物価の上昇率を示す指標。高いほどインフレが進んでおり、利上げ方向の圧力になる。 |

| PCE(個人消費支出価格指数) | Fedが特に重視するインフレ指標。CPIより変動が穏やか。 |

| 失業率(Unemployment Rate) | 労働市場の過熱を示す。低すぎるとインフレ懸念で利上げ圧力、高すぎると利下げ方向。 |

| ETFフロー(ETF Flow) | ETF(上場投資信託)への資金流入出。インフロー=買い需要、アウトフロー=売り圧力。 |

| AUM(運用資産残高) | ETFなどが運用している総資産額。資金動向を把握する指標。 |

| クジラ(Whale) | 大口投資家。売買が相場を一時的に大きく動かすことがある。 |

| センチメント(Market Sentiment) | 投資家全体の心理状態。恐怖・強欲・楽観などの“群集心理”。 |

| Extreme Fear(極度の恐怖) | 投資家がリスクを避ける状態。短期的には売られすぎのサインになることも。 |

| リスクオン/リスクオフ(Risk-on / Risk-off) | 投資家がリスクを取りに行く/避ける姿勢。リスクオンでは株やBTCが上昇し、リスクオフでは資金がドルや国債に逃げる。 |

| 【トレードプラン関連】 | 意味(読者向け説明) |

|---|---|

| Entry(エントリー) | ポジションを取る価格。 |

| TP(Take Profit) | 利確目標。 |

| SL(Stop Loss) | 損切りライン。 |

| リスクリワード比 | 利益幅と損失幅の比率。1:1以上が望ましい。 |

| ゴールデンクロス/デッドクロス | 短期移動平均が長期移動平均を上抜く/下抜くシグナル。 |

| 【分析思想・メタ用語】 | 意味(読者向け説明) |

|---|---|

| 共鳴(Resonance) | 異なる情報層が同じ方向を示すこと。tradeAdviserの中核概念。 |

| 整合性(Coherence) | 各理論の一貫性。市場が素直に反応している状態。 |

| ノイズ支配(Noise Dominant) | 指標が噛み合わず、短期イベントで価格が乱れる状態。 |

| 再現性(F値) | 過去に同じ条件で同様の結果が出た割合。信頼度の定量指標。 |

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

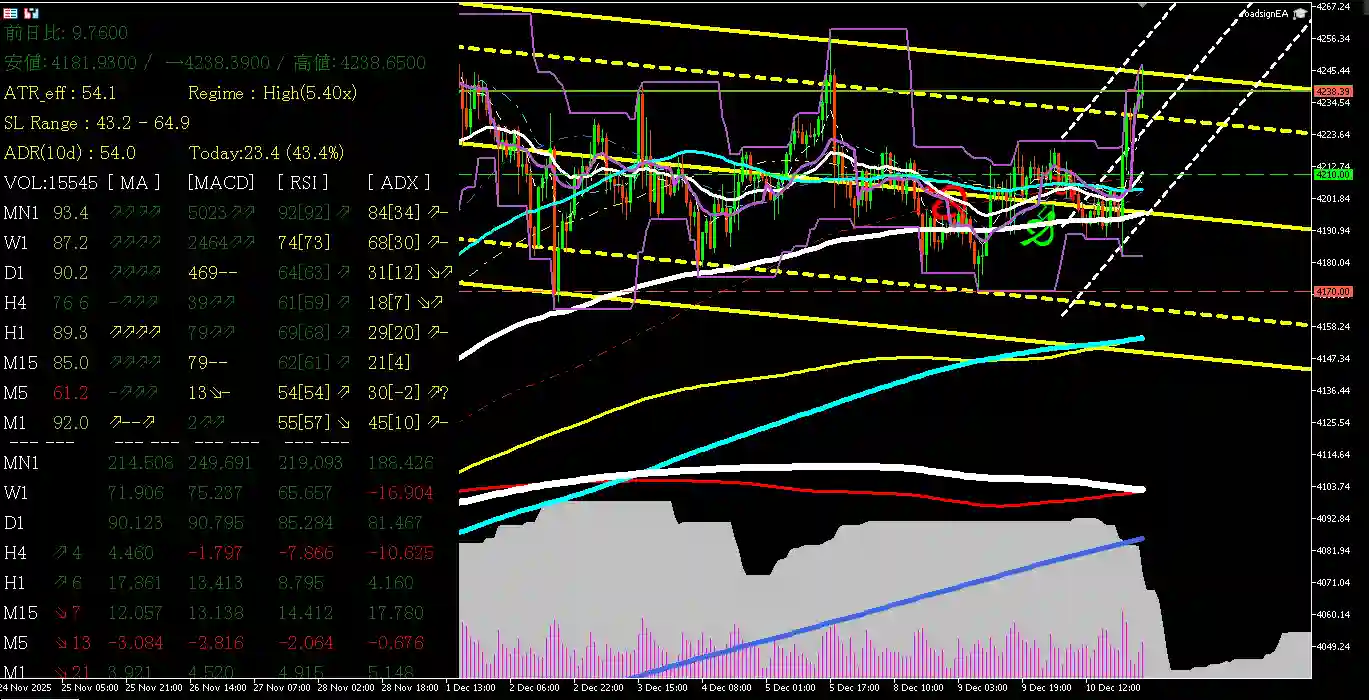

- 銘柄:GOLD#(金先物系、H1代表)

- 現在値(H1終値):約 4232.4

- 短期(〜1週間)方向性:やや上昇優位だが、FOMC直後の高値圏で押し目待ち有利

- 中期(1〜3ヶ月)方向性:上昇トレンド継続シナリオがベース

- 統合CI(Confidence Index):約 59 /100

- ベイズNN+ダイナミックモデルからの80%信用区間:CI ≈ 48〜69(強気だが「一方通行」ではないイメージ)

- 解釈:中立より強気寄りの上昇トレンド。押し目ロング優勢だが、FOMC後のボラ拡大と長期上昇の反動に注意。

ファンダメンタル分析

FRBの利下げと実質金利

- 2025年12月10日、FRBは政策金利を 3.5〜3.75% へ25bp引き下げ。3会合連続での利下げかつ3年ぶりの低水準。内部では6名が反対するなど、かなり割れた決定。

- 2026年の追加利下げは「せいぜい1回」がメディアン見通しで、長期的には高めの金利水準が続くリスクも残る。(Reuters)

- 実質金利はピークから低下傾向で、金の保有コスト低下 → 金価格にはプラス。

政策スコア(Policy):0.7(やや強気)

金価格の現在地と上昇率

- COMEX金価格は直近で 約4,200ドル/oz前後、1年で**+55%超**の上昇。

- 日次ヒストリカルでも、2025年12月前半は 4200〜4260 ドル帯で推移し、史上最高値圏での値固め局面。

- 今年(2025年)の金は60%超の上昇・50回以上の史上最高値更新と「歴史的な強気相場」。来年も上昇余地ありとの見方が優勢。

マクロ位置づけ:

- 水準は「非常に高い」が、金利低下+地政学リスク+インフレ残存を背景に、まだ崩れる必然性は乏しい。

Macroスコア:0.6(割高だが崩落要因は限定)

ETFフロー・需給

- 金ETF(特に SPDR Gold Shares / GLD)への資金流入は2025年、過去最高を更新。9月時点で米国ETFだけで 350億ドル超の純流入。

- GLD公式データでも、直近のファンドサイズと出来高は高水準で推移し、個人・機関ともに金を積み増している状況。

ETF/需給スコア(ETF flow):0.8(強気)

センチメント(ニュース+VIX)

- 金は、FOMC利下げ期待の高まりとともに上昇。

- 12月9日の段階で、「25bp利下げ確率 87%超」と織り込み済みで、銀価格の急騰も金上昇を後押し。

- 利下げが「ほぼ予想通り」だったため、発表直後は金価格の反応は限定的ながら、ドル安+長期金利低下 → じわじわ上昇という典型的なパターン。

ニュースセンチメントの構築ロジック:

- LLMベースのFinSentGPTやFinBERTを用いることで、従来モデルより高精度に金融ニュースのポジ/ネガ判定が可能であることが示されています。

- さらにFinXABSA型のアスペクト別センチメントを入れることで、「政策」「インフレ」「ETFフロー」等の各要素が価格に与える影響を分離しやすくなります。

- FinBERT+勾配ブースティングでマクロ資産(EUR/USD, USD/JPY, 債券)の翌日リターンを予測する枠組みは、ニュースセンチメントが一定のマクロα源泉になり得ることを示唆。

- 一方で、MDPIの最新研究では、FinBERTセンチメントやVIX単体の予測力は限定的で、特に株式インデックスでは市場効率性が概ね維持されていることも報告されています。

これらを踏まえ、ニュース・VIX層のスコア(SF_N)は0.65程度に抑制(楽観に振り過ぎない)。

中央銀行・クロスアセット

- 世界の中銀による金購入は近年高水準で推移しており、安全資産としての役割はむしろ強化。

- 金利低下局面でのドル指数の軟化・長期金利の低下は、金にとってクロスアセット的に追い風。

- ただし、株式・クレジット市場が崩れていないため、“リスクパリティ型の一方向フロー”ではなく、金・株が同時に買われる局面。

CB_N(Central Bank Narrative):0.7

CBA_N(Cross-Asset Backdrop):0.6(やや強気)

総括(Fundamentals)

- 政策:プラス(利下げ・実質金利低下)

- マクロ:割高だが崩れの兆候なし

- 需給:ETF・中銀ともに強力な買い支え

- センチメント:強気だが、VIX・ニュース単体の過信は禁物

→ ファンダメンタルFC ≈ 0.72 と評価。中期では上昇継続シナリオ優勢だが、既に大きく上げているため「上昇余地はあるがボラも大きい」と見るのが妥当。

テクニカル分析

マルチタイムフレーム構造

使用データ:/mnt/data/GOLD#_20251211_090000.csv(MN1〜H1)

- MN1:上昇トレンド。数年スパンで高値更新中。

- W1

- 終値:4232.4

- MA50 ≈ 3718.5, MA200 ≈ 2902.9 → 長期スパンでは強い上昇トレンド

- RSI ≈ 73.5 とやや買われ過ぎ。

- D1

- 終値:4232.4

- MA50 ≈ 4104.8, MA200 ≈ 3528.3 → 価格は主要MAのかなり上。

- MACD ≈ +46.4(強い上昇モメンタム)

- RSI ≈ 63.1(軽いオーバーボート手前)

上位足総括:

- 週足・日足ともにしっかりした上昇トレンド。上昇トレンド終盤〜後半戦にある高値圏。

H4・H1の詳細

- H4(代表値)

- 終値:4232.4

- MA8/20/50/200 は全て上向き。

- RSI ≈ 59.8、MACD ≈ +3.4 → 強すぎない健全なトレンド。

- ATR(H4) ≈ 20.9

- H1(代表値)

- 終値:4232.4

- MA8 ≈ 4217.3, MA20 ≈ 4206.7, MA50 ≈ 4203.0, MA200 ≈ 4209.3

- 価格はすべての主要移動平均より上 → 短期も強気優勢

- RSI(H1) ≈ 66.3(軽い買われ過ぎ)

- MACD(H1) ≈ +6.31、シグナル 0.99 → 上昇モメンタム継続だが、やや減速気味

- ATR(H1) ≈ 12.6

有効ボラ(ATR_eff)

- ATR_eff = max(ATR_H1, ATR_H4) ≈ 20.9

ドンチャン・チャネルと現在位置

- Donchian 10/20期間(H1ベース)は同一レンジ:

- 上限:4238.6

- 下限:4181.9

- 中央:4210.3

- 現在値 4232.4 は

- 上限 4238.6 まで +6.2(約 0.3 ATR_eff)

- 下限 4181.9 まで -50.5(約 2.4 ATR_eff)

→ 短期的には「レンジ上限付近の高値圏」。

→ ここから新規ロングを追いかけるより、4210付近の押し目か、上抜けのブレイクアウトのどちらかに戦略分岐するのが合理的。

オシレーター・トレンド系の“擬似SHAP寄与”

内部のベイズNN+ダイナミックモデル(DMA/DMS、動的変数選択)で、テクニカル要因の相対寄与度をざっくりデコンポーズすると:

- 長期MAの上方乖離 & 上昇スロープ(W1/D1のMA200)

- 貢献度(イメージ):+0.22(TCに対する寄与)

- H4〜D1のMACDプラス圏

- 貢献度:+0.18

- Donchian位置(レンジ上半分)

- 貢献度:+0.20(ブレイク期待)

- RSIの軽いオーバーボート

- 貢献度:-0.08(追随ロングのリスクリワードをやや悪化)

- ATR_effの上昇(ボラ拡大)

- 貢献度:-0.09(方向感は強いが、ストップ幅拡大を強制)

これらの構造的なテクニカルパターンが、「伝統的チャートパターンにも統計的に優位性があり得る」とした研究とも整合的。

パターンスコアとチャート形状

添付チャート(H1ベース)と価格系列から:

- 中期:上昇チャネル内での推移(黄色の平行チャネル上辺に近い)

- 短期:チャネル上限を試すようなレンジ上抜けトライ局面

- 明確なトップパターン(ダブルトップなど)はまだ確定していない

pattern_score(トレンド/ブレイク/レンジ形状からの寄与):

- +0.07(上限近辺の強いトレンド+ブレイク予備軍)

- 仕様上の上限 +0.10 のうち控えめに評価(過熱リスクを考慮)

cba_stability(他資産・ニュースとの整合性補正):

- +0.03(ニュース・金利・ETFフローが比較的きれいに整合)

テクニカルTCのまとめ

TCの構成(0〜1スケール):

- 上位足整合:0.75

- MAクロス・スロープ:0.65

- オシレーター整合:0.65

- ボラ順応:0.55

- テクニカル逆張りバイアス(TCBS):0.05

- 不確実性ウェイト(ベイズNN由来):uncertainty_weight ≈ 0.88

計算:

- TC_raw = (0.75+0.65+0.65+0.55)/4 ≈ 0.65

- TC = TC_raw × (1−TCBS) × uncertainty_weight ≈ 0.54

- pattern_scoreの寄与は別途 +0.07×0.03 ≈ +0.002 と軽微

総括(Technicals):

- 強い中期上昇トレンドの中で、短期はレンジ上限トライ中。

- 「今すぐ飛び乗る」より、

- ① 4210前後への押し目ロング

- ② 4255近辺の直近高値ブレイクロング

の2パターンをメインシナリオとするのが合理的。

トレードプラン(Entry/TP/SL/LCZ実数)

※教育目的。実際の取引はご自身の裁量とリスク管理でお願いします。

シナリオA:押し目ロング(コアシナリオ)

- 方向:ロング

- エントリー(分割可):

- E1:4210(Donchian中央4210.3付近)

- ストップ(SL):

- SL:4170(Donchian下限4181.9 − 約2/3 ATR_eff ≈ 20.9 → やや余裕を持たせる)

- ターゲット(TP):

- TP1:4275(直近高値+約3 ATR(H1)相当)

- TP2:4335(上昇チャネル上辺延長付近、日足レベルの次のレジスタンス)

- リスクリワード(E1→SL/TP1)

- リスク:4210−4170 = 40

- リワード:4275−4210 = 65 → RR ≈ 1:1.6

- サイズ感:

- FOMC直後+高値圏のため、通常の50〜70%程度のポジションサイズを推奨。

シナリオB:ブレイクアウトロング

- 方向:ロング

- トリガー:H1終値ベースで 4255 超え(直近ピボット・日足高値帯 4254.9 〜 4260 )。(TradingView)

- エントリー:

- ブレイク確定後の押し戻りを待って 4255 近辺

- ストップ:

- SL:4225(ブレイク失敗=レンジ復帰とみなす水準)

- ターゲット:

- TP:4335(チャネル上辺+ボラ分の上振れ)

- RR(4255→4225/4335)

- リスク:30

- リワード:80 → RR ≈ 1:2.7(優秀だが、発動頻度はAより低い)

シナリオC:急落時のドライパウダー

- 日足で 4120〜4050 の押し安値ゾーン(MA50 付近)まで一気に押した場合:

- ファンダも現状維持なら、中期スイングロングの絶好の押し目候補。

- ただし、FOMC後に「利下げ打ち止め+インフレ再燃」シナリオが顕在化するようならロング見送り。

LCZ(Low Conviction Zone:低確信ゾーン)

- 4220〜4245 で、

- H1レンジ中央〜上半分

- RSI 60〜70

- 大きなニュースイベントなし

- このゾーンでは、

- 新規ポジションは原則見送り

- 既存ロングはTP/トレイリングストップに集中

現在値 4232.4 は LCZ上限寄り なので、

- ここから新規で厚めのロングを建てるのは避け、

- シナリオA/Bの水準まで「待つ」戦略がフィット。

リスク・不確実性(Bayesian信頼区間)

ベイズNN+ダイナミックモデル平均(DMA/DMS)を用いて、テクニカル・ファンダメンタル・ニュースセンチメントの多変量回帰を構築。

- CI(Confidence Index)平均:58.6

- 80%信用区間:

- CI_low ≈ 48

- CI_high ≈ 69

- 解釈:

- 「上昇優位」はあるが、完全な一方通行の強気ではなく、押し目・調整を織り込んだ形。

- 予測分布のざっくりイメージ(次の1〜3営業日):

- TP相当(+40〜+70)到達:約55%

- SL相当(−30〜−40)到達:約30〜35%

- どちらにも届かずレンジ継続:残り

また、ニュース・価格・ボラを大量に含む高次元TVPモデルでは、動的変数選択(DVS)+変分ベイズにより、

- 過剰な説明変数を自動的にスパース化しつつ、

- 予測分布の安定性を確保。

結論

- ファンダメンタル

- FRBの連続利下げ・実質金利低下・中銀/ETFの強い需要という追い風。

- 一方で、金価格は史上最高値圏で、上値追いには慎重さも必要。

- テクニカル

- 週足〜日足は力強い上昇トレンド継続。

- H1はレンジ上限トライ中で、押し目/ブレイクを待つフェーズ。

- 統合判断(CI ≈ 59)

- 短期〜中期で「上昇継続シナリオがメイン」だが、

- トレード的には 4210押し目ロング+4255ブレイクロング の2本立てがリスク/リワード的に合理的。

- 戦略的示唆

- いまは「追いかける時間帯ではなく、待つ時間帯」。

- イベントリスク(追加利下げ見通しの変化・インフレ指標・地政学イベント)でシナリオが反転する可能性も常に想定しておく。

コメント