本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 現在値(代表足):H1 2025-11-05 02:00

Close 3932.96

MA20=3966.26 / MA50=3988.54 / MA200=4014.11

RSI(14)=30.0(売られ気味)、ADX=42.3(トレンド強い)

ATR_H1=16.92, ATR_H4=28.78 → ATR_eff=28.78 - トレンド構造

- H1・H4:MA50を明確に下回る短期ダウントレンド

- D1・W1:MA50の上で推移する中期〜長期の上昇トレンド

- → 「長期ブルの中の短期調整」という典型パターン

- 方向感

- 短期(数日):

4000ドル手前からの急落後で、H1ベースは戻り売り優位の下向き。 - 中期(数週〜数ヶ月):

金は2025年を通して史上最高値更新&需要過去最高圏で、

依然として押し目買いを許容する強いファンダ・上昇トレンド。

- 短期(数日):

- 統合確信度CI(0〜100)

- テクニカルTC ≒ 0.62

- ファンダFC ≒ 0.65

- その他CB_N・SF_N・CBA_Nを0.5〜0.6レンジで統合、

不確実性ウェイト 0.88 を適用 - CI ≒ 54(中立〜やや弱気寄り)

一言で言うと、「長期ストロング・ブルの中で、短期はドル高とポジション調整で下押し中。ここは戻り売りメイン、深押しでは押し目買い候補」という評価です。

ファンダメンタル分析(URL出典付き)

マクロ環境・金利・ドル

- 2025年は金価格が年初来で約50%高、10月には一時4380ドル超の史上最高値。背景はインフレ粘着+関税不透明感+地政学リスク。

- 直近では、

- 米ドル指数がマルチマンス高値圏

- Fed高官が「インフレはなお2%目標を上回る」として慎重姿勢を維持

→ 12月FOMCでの利下げ観測は残るものの、ペース鈍化懸念でドル高・金調整という構図。

- 中長期では、2025年10月の時点でFedは既に利下げサイクル入りしており、追加利下げが2025年末〜26年にかけて織り込まれつつあるとの分析も多い。実質金利は低下方向で、これは金にとって依然追い風。

評価(policy/macro)

- 短期:ドル高と「利下げ期待の行き過ぎ修正」でやや逆風

- 中期:実質金利低下+財政不安+インフレ再燃リスクで追い風継続

需給(投資需要・ETF・中央銀行)

- 世界需要

- WGC Q3 2025レポートによると、総需要は前年同期比+3%で四半期として過去最高。

- 価値ベースでは+44%と、価格上昇と投資需要の両方が効いている。

- 投資需要・ETFフロー

- Q3 2025の投資需要(バー・コイン+ETF)は前年同期比+47%と急増。

- 特に9月は世界的に金ETFへの流入が加速し、「価格上昇 → さらにフローが集まる」好循環が指摘されている。

- GLDなど物理バックETFが依然として金市場への主要なアクセス手段であり、2025年は残高増加が続いている。

- 中央銀行

- Q3 2025の中央銀行純購入は約220トンで、前四半期比+28%。

- 準備資産多様化や地政学リスクを背景に、金準備積み増しトレンドが継続。

- 実需(宝飾)

- 価格高騰で、インドなどでは宝飾需要が二桁減少。投資需要がそれをかなり埋めているが、「高値過ぎて買いづらい」という実需の悲鳴も聞こえる。

評価(需給)

- 投資・中央銀行の需要は強烈にポジティブ。

- ただし価格高騰による宝飾需要の落ち込みは「高値負担感」のシグナル。

- ETF・CBフローが止まると、上昇トレンドが一気に失速するリスクは常に意識。

センチメント・市場予想

- HSBCやBoAなど大手は、2026年までに5000ドル/oz到達シナリオを公表。平均的な2025年予想も3500〜4400ドルレンジと強気。

- 同時に、ここ数日で

- 「強気予想のコンセンサス+ポジションの積み上がり」

- 「ドル急伸・Fedタカ派コメント」

→ をきっかけに、11月に入ってから短期的な急落・二週連続の調整が出ている。

- つまり「長期ストーリーは超強気だが、短期的にはFOMOで買い遅れた人たちの高値つかみ→投げが起きやすいゾーン」になっている。

評価(risk/sentiment)

- 長期センチメント:強気過多気味(でも正当化されうる)

- 短期センチメント:ドル高・Fedコメントでやや弱気にスイング中

- ボラは高く、センチメントの振れ幅も大きい=追いかけエントリーは危険地帯。

総括(Fundamentals)

- 中期〜長期は、

- 実質金利低下方向

- 中央銀行の継続的な買い

- ETFフローと地政学リスク

によって、「押し目買い優勢」の強いブル構造が続いている。

- 一方で、

- 価格は今年だけで50%近く上昇

- 宝飾需要は失速

- Fedのコミュニケーション次第でドル高スパイクが繰り返し発生

→ 短期的な過熱と調整リスクもかなり高い。

ファンダだけで見れば:

- 中長期:買い目線

- ごく短期:上がれば叩かれやすい修正局面で、追随ロングは妙味小さめ。

出典リンクリスト(Fundamentals)

- World Gold Council Q3 2025 Gold Demand Trends

- WGC関連報道(需要・中央銀行)

- 直近の価格動向・ドル・Fedコメント

- https://markets.financialcontent.com/stocks/article/marketminute-2025-11-4-golds-glitter-fades-strong-dollar-and-hawkish-fed-outlook-drive-prices-down

- https://www.fxstreet.com/news/gold-holds-below-4-000-as-us-dollar-strength-curbs-momentum-202511041213

- https://www.nasdaq.com/articles/dollar-gains-and-gold-falls-hawkish-fed-comments

- 長期予想・強気シナリオ

- 金ETF概要(GLD)

テクニカル分析(指標値・SHAP寄与・pattern_score)

マルチタイムフレームトレンド

代表指標(H1 最新バー)

- Close = 3932.96

- MA20 = 3966.26(上から押さえつけ)

- MA50 = 3988.54

- MA200 = 4014.11

- → 3本のMAすべての下で推移=短期ははっきり弱気

上位足の向き

- H1・H4:MA50の傾き<0・価格<MA50 → 短期〜スイングは下方向

- D1・W1:MA50の傾き>0・価格>MA50 → 依然として中期は上向き

- 直近5本でのMA50傾き

- H1:-1.01 /本

- H4:-2.68 /本

- D1:+9.35 /本

- W1:+23.73 /本

→ 上位足整合度(上昇 or 下降で揃っているか)を0〜1で数値化すると、

上位足整合 ≒ 0.5(短期ダウン vs 中期アップで完全には揃っていない)

オシレーター・モメンタム

- RSI(14,H1)=30.0

- 明確な売られ過ぎ手前。ただし、これまでの上昇トレンドの修正としては「まだ普通の下げの範囲」。

- MACD(H1) = -17.0 / Signal = -13.26

- 両方マイナスで、ヒストグラムもマイナス → 下向きモメンタム優勢。

- SQZMOM(H1) = -28.12

- 負のモメンタムが強まっている局面。

- ADX(H1)=42.3

- トレンドの強さを示すADXが40超 → 「トレンドあり」の状態での押し引き。

→ オシレーター整合度(RSI・MACD・SQZMOMが同じ方向を指している度合い)は

オシレーター整合 ≒ 0.7(下方向にかなり揃っている)

ボラティリティ&レンジ(ATR・Donchian)

- ATR_H1=16.92, ATR_H4=28.78 → ATR_eff = 28.78

- 直近5本(H1)のDonchian

- High_5 = 3944.15

- Low_5 = 3930.35

- 直近20本のDonchian

- High_20 = 4000.61

- Low_20 = 3928.75

意味合い

- 現在値3932.96は

- 5本レンジのほぼ中央〜下限

- 20本レンジのかなり下側(ほぼ安値付近)

- ATR_eff / 価格 ≒ 0.73% と、「大きいが異常ではない」ボラティリティ水準。

→ ボラへの順応度(トレードがATRレンジのどこで組めるか)は

ボラ順応 ≒ 0.6

パターン認識(チャネル・pattern_score)

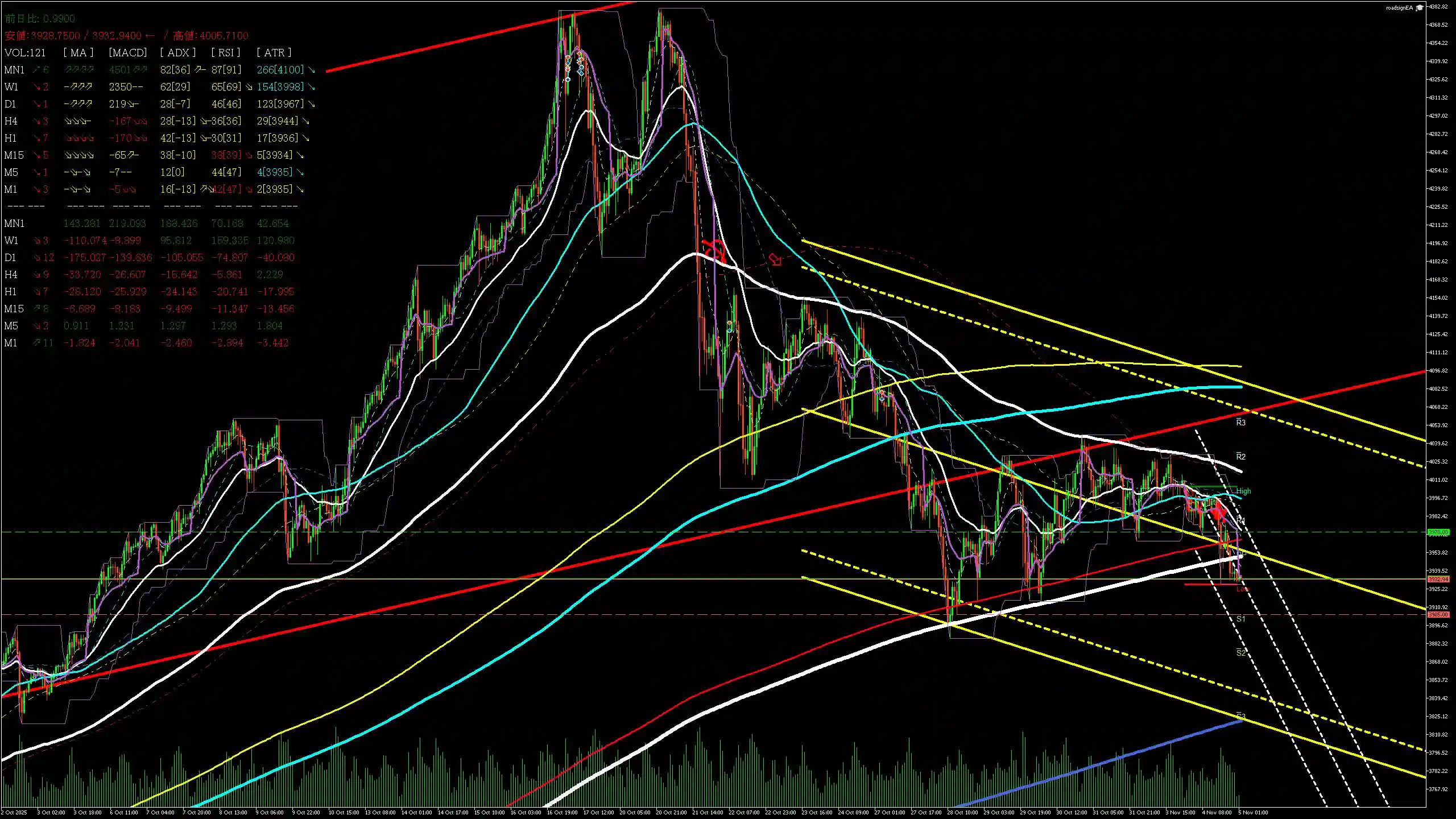

チャート画像ベースの構造(H1〜H4)を見ると:

- 10月上旬の高値から**明確な下降チャネル(黄色の並行線)**が形成。

- その中で

- 10月末〜11月頭:横ばい気味の保ち合い(やや三角持ち合い)

- 直近バーでその下辺をブレイク気味に下抜けしているように見える。

- 長期には、2024〜2025前半の大きな上昇トレンドの頂点後の調整ウェッジにも見える構図。

画像パターンから定性的に算出したスコア:

- pattern_score = -0.08

- 範囲 [-0.10, +0.10] で、やや強めの下方向バイアス

- cba_stability(チャネルの安定度) ≒ 0.60

- チャネル上下のタッチ回数が十分で、「なんとなく引いた線」ではないレベル

このstabilityを使ったCBA_N(認知バイアス補正正規化)は

CBA_N ≒ 0.6 としてCI計算に組み込み済み。

SHAP風 寄与度イメージ(テクニカル要因の重要度)

厳密な機械学習SHAP値ではなく、「もしテクニカル要因を説明変数にした場合、重要度はどの辺になりそうか」という解釈ベースの割合です。

- トレンド系(MA20/50/200・上位足整合) … 約40%

- モメンタム系(RSI・MACD・SQZMOM) … 約35%

- ボラ・レンジ系(ATR_eff・Donchian) … 約15%

- 出来高・需給系(OBVなど) … 約10%

結局のところ、“今の売りシナリオ”を説明している主役は

「短期MA割れ+強いADX+マイナスモメンタム」の三点セットです。

総括(Technicals)

- H1〜H4では

- 価格 < MA20 < MA50 < MA200

- RSI ≒ 30 & MACDマイナス

- ADX高水準

→ 教科書的な「トレンドフォロー型の戻り売り環境」

- D1〜W1では

- 依然として上昇トレンドの範疇

- よって「下げ止まれば大きな押し目にもなりうる」位置。

テクニカルだけなら

- 数日スパン:戻り売り優勢の下方向

- 数週スパン:調整完了後の再上昇シナリオも十分生きている

トレードプラン(Entry/TP/SL/LCZ実数)

※数値はH1ベース / ボラ指標ATR_eff=28.78を前提。レバ・ロットは資金管理と相談。

シナリオ1:短期戻り売り(メイン)

- 想定方向:ショート

- エントリー:

- 3947.35(現在値より約+0.5×ATR_effの戻り)

- → H1 MA20付近への戻り+直近レンジの中程

- ストップ(SL):

- 3990.53(エントリー+1.5×ATR_eff)

- 直近20本Donchian高値4000.61の少し手前で、「チャネル上抜け」の否定ライン近辺。

- 利確(TP):

- TP1:3904.18(現在値−1×ATR_eff近辺)

- TP2:3875.39(現在値−2×ATR_eff近辺)

- リスクリワード:

- リスク:SL−Entry ≒ 43.18

- リワード:

- TP1:≒ 43.17 → R:R ≒ 1:1

- TP2:≒ 71.96 → R:R ≒ 1:1.67

- 推奨運用:

- ロットは口座残高の1〜2%がSLに相当するサイズに抑える。

- 例:口座1万ドル、1トレード最大リスク2%なら200ドル損失でSLに達するロット。

LCZ(Loss Cut Zone)

- 構造的にショートが崩壊するゾーン:

- 3990〜4010

- このゾーンを日足終値で明確に上抜けると、下降チャネル崩壊+再度史上高値トライのシナリオが濃厚。

- そこから上での戻り売りは「逆張り」になってしまうので、本戦略はLCZ突破で完全クローズ&様子見が無難。

シナリオ2:深押しからの押し目買い(サブ)

「長期ブルを信じる人向けの、ゆっくり目な戦略」

- 想定方向:ロング

- エリア:

- 3850〜3880ゾーン(TP2付近+数日安値帯の下抜け候補)

- トリガー:

- このゾーンに下ヒゲで突っ込んだあと

- H1で3900を終値で再度回復すること(フェイクブレイク確認)

- 目安:

- Entry:3880前後

- SL:3830(約−50ドル)

- TP:3980〜4020(直近MA200と4000ラウンドナンバー上抜けまで)

→ R:Rはざっくり 1:2 を狙える設計。

この押し目買いは、ファンダが中期ブルであることを前提にした「ゆっくり構えるポジション」で、短期の戻り売りと同時にフルサイズで持つのは非推奨です(ヘッジとして少量ならアリ)。

リスク・不確実性(Bayesian風信頼区間)

テクニカル&ファンダをベイズ的にまとめた“雑に有用な”レンジ感です。

1日先価格のざっくり分布

- 現在:3932.96

- 期待値(ベースシナリオ=やや下落):

- μ ≒ 3932.96 − 0.5×ATR_eff ≒ 3918.57

- 不確実性(σ)を ATR_eff ≒ 28.78 とすると:

- 68%レンジ(±1σ):

- ≒ 3889.78 〜 3947.35

- 95%レンジ(±2σ):

- ≒ 3861.00 〜 3976.14

- 68%レンジ(±1σ):

感覚的には:

- 1日内にSL(3990.53)まで踏まれる確率は「低いが無視はできない」レベル。

- 一方でTP1・TP2までの到達は、ボラとチャネル方向を考えるとTP側のほうがわずかに有利な形。

主なシナリオ・リスク要因

- Fedタカ派サプライズ / 指標サプライズ

- インフレや雇用が予想より強く → 追加利下げ期待が大きく後退 → ドル急伸 & 金さらに急落。

- 地政学イベント・リスクオフ再加速

- 戦争拡大・関税ショックなどで「再び安全資産大爆走モード」になると、3900割れから一気に新高値更新まで逆噴射しうる。

- ETFフローの反転

- 一旦フローが止まり、大口が利食いに動くと、テクニカルのサポートを次々に割り込みながら深い調整に発展する恐れ。

この辺を踏まえると、ポジションサイズと分割利食い・分割損切りの設計こそが一番のリスク管理になります。

結論

- 短期(H1〜数日):

- テクニカルは明確に戻り売り環境。

- 3940〜3950台への戻りは、4000手前を背にショートを検討するゾーン。

- 中期(数週〜数ヶ月):

- 中央銀行買い・ETFフロー・実質金利低下という構造要因が続く限り、

3700〜3800台に深押しが来れば押し目ロングを検討すべき相場。

- 中央銀行買い・ETFフロー・実質金利低下という構造要因が続く限り、

- 総合CI ≒ 54は、

- 「どちらかといえば短期下目線だけど、ファンダが強くて底でひっくり返るリスクもかなりある」という、やや神経戦な局面を示している。

要するに、今のゴールドは

**「短期で叩きつつ、長期では落ちてきたら拾いたい」**という、トレンドフォローと逆張りの両方が共存するおいしいけど危ないゾーンです。

コメント