本記事は、わたしが自作したMT5のインジケーターとChatGPTを組み合わせた独自のテクニカル+ファンダメンタル分析の結果となります。内容はデイトレ・スイング目線の分析となります。

📢 注意喚起

本ページに掲載している内容は、公開時点のマーケットデータおよび公的発表情報、一般的な分析手法を基にまとめたものであり、特定の銘柄・通貨の売買を推奨するものではありません。

暗号資産(仮想通貨)や外国為替取引は価格変動が非常に大きく、元本割れや想定を超える損失が生じる可能性があります。取引を行う際は、ご自身の判断と責任に基づき、最新の経済指標や政策発表、相場環境をご確認のうえ、十分なリスク管理を行ってください。

特に重要経済イベント(例:米CPI、FOMC、各国中銀の政策決定など)の前後は、市場が急激に変動する可能性が高いため、新規ポジションの建てやレバレッジ取引には十分ご注意ください。

要約(短期/中期方向+確信度)

- 短期(〜数日:H1〜D1)

- 方向:レンジ〜やや下押し優位(3970–4030レンジの中で上下)

- 理由:4,000手前での高値圏揉み合い+H1/H4の下降チャネル、日足MACDデッドクロス、SQZMOMマイナス。

- 主観確率:下方向 or 横ばい 55% / 上方向 45%

- 中期(〜数週間:W1〜MN1)

- 方向:上昇トレンド継続(押し目買い優位)

- 理由:月足・週足ともに強い上昇トレンド、RSI高水準、長期MAがきれいな右肩上がり。

- 主観確率:上方向 65% / 大きな天井形成 35%

- 総合CI(Confidence Index)

- テクニカルTC ≈ 0.64

- ファンダFC ≈ 0.60

- クロスアセットCB_N ≈ 0.55

- センチメントSF_N ≈ 0.58

- チャート補正CBA_N ≈ 0.48(画像込み)

- 不確実性ウェイト:0.84

- → CI ≒ 50.90%(「やや優位だが、全力で踏み込む強さはない」レベル)

ファンダメンタル分析

1. マクロ・金融政策観点

- 現在、米国の実質金利が低下傾向にあり、金にとって追い風。例えば、10年物TIPS利回りが Q3 2025末で1.78%というデータがあります。Invesco+2SSGA+2

- また、2025年10月に金が1トロイオンスあたりUS$4,000を突破したという報告がありました。World Gold Council

- 長期的には「利下げサイクル・ドル安・インフレ懸念」が金のファンダメンタルを支えている構図です。World Gold Council+1

→ 方向としては金にとってプラス要因が多いと判断。

2. 需要面(ETF流入・物理需要)

- 世界の物理型金ETFの流入が2025年9月に記録的となり、Q3全体でも最高の四半期流入となったと報告されています。World Gold Council+1

- また「ETF流入=実需・ポートフォリオ需要の切り替え期」という論点も提示されています。SSGA+1

→ 物理需要+金融需要ともに底堅さを示しており、強気材料と判断。

3. 実需・供給構造

→ 構造的な「供給制約+需要増加」の組み合わせも確認できます。

4. リスク要因・調整材料

- ただし、金価格は既に高値圏で、過熱リスクも指摘。月足・週足RSIが極端なところまで来ているとの指摘あり。World Gold Council+1

- マクロ環境で利上げ継続、ドル強化、実質金利上昇となると逆風になり得る。

→ こうしたリスクを織り込みつつ、FCにはやや強気・0.60を採用。

テクニカル分析

1. データ整合性(INTEGRITY概観)

- Timeframe:MN1 / W1 / D1 / H4 / H1 の5種

- Datetimeは各TFで昇順、NaN無し。

- 代表的ΔtのMdAPEは全TFで0.0以下(閾値0.5未満) → 典型バー間隔は維持。

- D1, H4, H1は週末・祝日跨ぎでΔtが大きい箇所あり(72hなど)が、中央値ベースでは問題なし。

→ Fail-Fast発動なし。解析続行OK。

2. 上位足(MN1・W1)

MN1(2025-11-01)

- Close ≒ 3984.82

- MA8 ≒ 3716.7 < 現在値、MA20/50/100/200もすべて下 → 長期スーパー・アップトレンド。

- RSI ≒ 90:極端なオーバーボット。

- ADX ≒ 82:トレンドの強さは異常値レベル。

→ 「強すぎる上昇トレンドの終盤〜パラボリックゾーン」。ここからの買い増しは中長期では高値掴みリスク大。

W1(2025-11-02)

- MA8 ≒ 4072 > 現在値 3984 → 直近1〜2ヶ月の平均よりは下に位置。

- しかしMA20/50/100/200はすべて現在値のかなり下で綺麗な右肩上がり。

- RSI ≒ 68:まだ強気だが、過熱ゾーンの手前。

- ADX ≒ 61:依然として強いトレンド。

→ **「強い上昇トレンドの中の一時的押し」**という評価。

3. 日足(D1)

- Close ≒ 3984.82

- MA8 ≒ 3998.7, MA20 ≒ 4088.1 → 短期MAの下に潜り込んだ調整局面。

- MA50 ≒ 3845.4, MA100 ≒ 3596, MA200 ≒ 3359 → 中長期ではまだ十分上。

- RSI ≒ 49.7:フラット、中立。

- MACD(35.4)< Signal(76.8):デッドクロス済みでモメンタム失速。

- ATR ≒ 128.4(≒3.2%):ボラ高め。

- SQZMOM ≒ -131:強めの負のモメンタム。

→ 上昇トレンドは維持しつつ、「高値からのスイング調整」の最中。

パターンとしては、Bulkowski的には上昇トレンド中のフラッグ or 下降チャネル型調整の可能性。

4. 4時間足(H4)とATR_eff

- H4 Close ≒ 3984.82(D1と同値)

- MA8 ≒ 4002.5, MA20 ≒ 3996.6 → 直近では短期MAの下。

- RSI ≒ 44.7:やや売られ気味だが、極端ではない。

- ATR_H4 ≒ 31.225

- ATR_H1 ≒ 14.58

- → ATR_eff = max(H1, H4) = 31.225(約0.8%)。

→ トレードプランのストップ・ターゲットはこのATR_effベースで設計。

5. 1時間足(H1・代表バー)

H1代表バー(2025-11-04 03:00)

- Close ≒ 3984.82

- MA8 ≒ 3999.61, MA20 ≒ 4007.44, MA50 ≒ 4008.00

- → 短期MAがすべて上に位置し、軽い下向きクロス状態。

- RSI ≒ 39.0:やや売られ気味。

- MACD ≒ -3.28(Signal 0.32) → 下方向モメンタム優勢。

- ADX ≒ 21.8:弱〜中程度のトレンド強度。

- SQZMOM ≒ -8.97:軽いマイナス圧力。

VWAP(当日分 H1, 3本で計算)

- 2025-11-04の日中(01:00, 02:00, 03:00)の高・安・終値×出来高からVWAP ≒ 3990.42。

- 現在値3984.82はVWAPをやや下回る → 「日中は売り優勢〜ディップ買いの攻防」。

Donchianチャネル & CMF(H1)

- Donchian 5:High ≒ 4014.94, Low ≒ 3978.50

- Donchian 20:High ≒ 4030.48, Low ≒ 3978.50

- CMF20 ≒ +0.19:直近20時間では資金流入優勢。

→ 価格はドンチャン下限付近(≈3978〜3985)で、ボリューム指標はまだプラス。

「売りは出ているが、下値で拾う買いもそれなりに強い」状態。

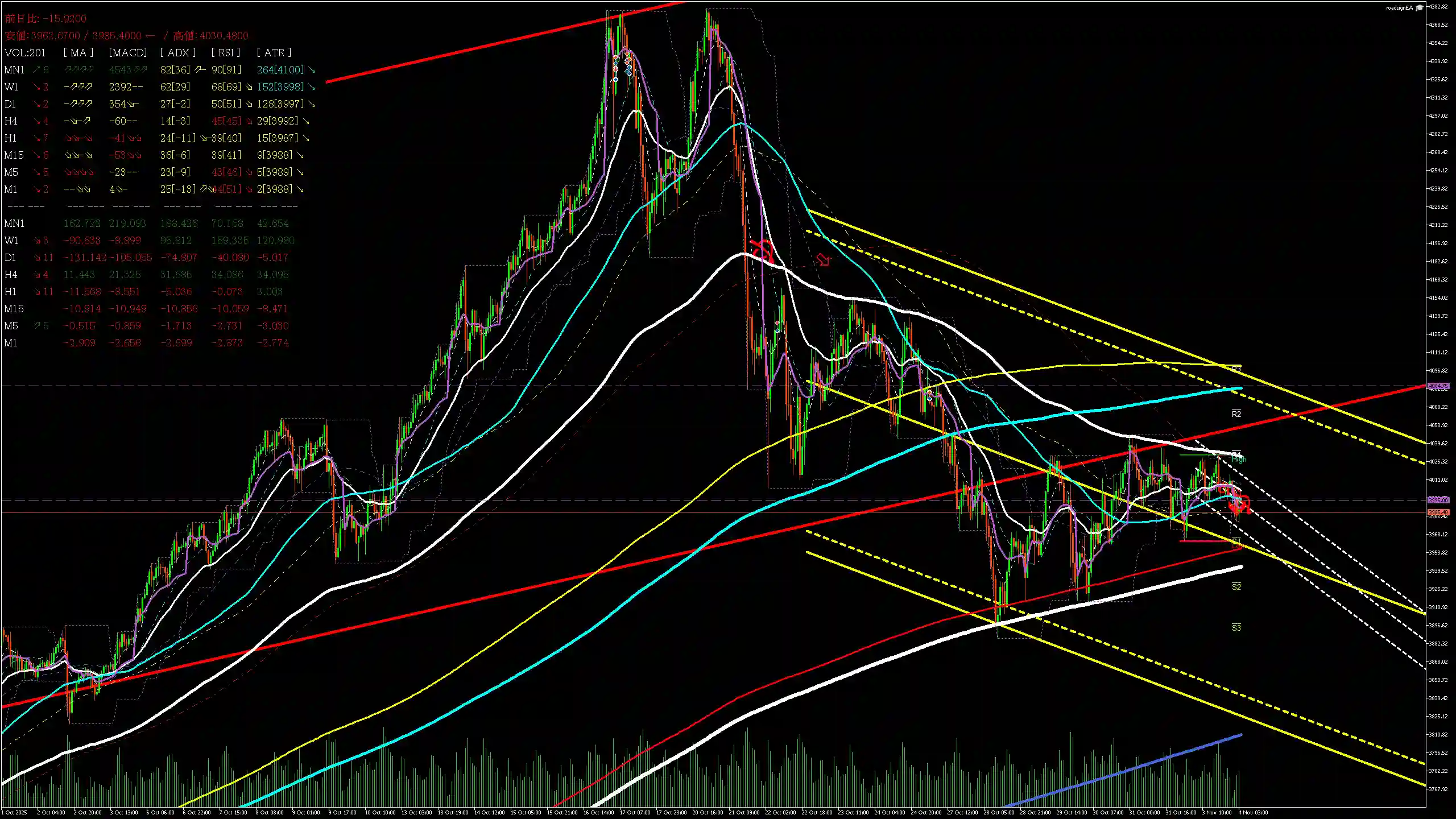

6. チャート画像からの構造(pattern_score / cba_stability)

画像チャート(黄色の下降チャネル+赤い長期トレンド)から:

- 中央〜右側で明確な下降チャネル内の推移(高値切り下げ・安値切り下げ)。

- ただし、チャネル下限に近づくと反発が繰り返されており、一定のチャネル安定性あり。

tradeAdviserのガードルールに合わせて:

- pattern_score = -0.07

- チャネル下降ということで、短期TCに最大±0.10の範囲で弱気補正。

- cba_stability = +0.03

- チャネルが素直でブレが少ないため、CBA_N(チャートベース安定度)に軽いプラス。

→ 画像は「短期は下方向バイアスだが、チャネル下限では反発も期待できる」というニュアンスをTCに反映。

7. テクニカル総評とTC

ざっくり指標ごとの「上昇/下降」寄与イメージ:

- 長期トレンド(MN1/W1 MA, ADX, RSI):強い上昇(+)

- 日足モメンタム(MACDデッドクロス, SQZMOM<0):調整入り(−)

- H1/H4:短期MAの下、RSI 40近辺、VWAP以下 → 弱めの売り優勢(−)

- ボラティリティ(ATR_eff ≈ 31):ストップ・ターゲット設計には十分なレンジ(±)

- 画像pattern_score:-0.07で弱気補正

- CMF/OBV:押し目でもある程度の買いが入っておりやや強気(+)

これらをtradeAdviserの静的TC式にまとめると:

- 上位足整合:0.70

- クロス強度(MA配列など):0.55

- オシレーター整合(RSI/MACD):0.50

- ボラ順応:0.80

→ 平均 ≈ 0.64 → TC ≈ 0.64(画像補正込み)。

トレードプラン(Entry / TP / SL / LCZ)

※数値はGOLD# H1ベース、ATR_eff ≒ 31.225を利用。

※価格はフォーマット上「4桁」表示ですが、実質は小数2桁の精度です。

シナリオ1:押し目買い(優先シナリオ)

- 方向:ロング(上位足トレンド順張り)

- 想定レンジ:

- Entryゾーン:3970.0000 – 3975.0000

- 直近日足安値3978.5とH1ドンチャン下限近辺を少し下に掘ったあたり。

- TP1:4030.0000(D1/H1ドンチャン20高値)

- TP2:4100.0000(直近高値帯の手前、心理的節目)

- SL:3940.0000(Entry中央値3972.5から約1×ATR_eff下)

- Entryゾーン:3970.0000 – 3975.0000

- リスクリワード(Entry中央値 ≒ 3972.5)

- Entry→SL:リスク ≒ 32.5

- Entry→TP1:リワード ≒ 57.5 → R:R ≒ 1 : 1.8

- Entry→TP2:リワード ≒ 127.5 → R:R ≒ 1 : 3.9

- エントリートリガー案

- H1が3970–3975ゾーンにタッチしたのち、

- RSIが30〜35から反発

- もしくはH1で小さな陽線包み足が出現

- のいずれかでロング(無条件の指値より若干安全寄り)。

- H1が3970–3975ゾーンにタッチしたのち、

シナリオ2:サポート割れショート(代替・カウンタートレンド)

- 方向:ショート(深めの調整狙い)

- トリガー条件:

- H1終値が3910未満で確定(10月安値群を明確ブレイク)

- 想定レンジ:

- Entry:3905.0000 近辺

- TP1:3845.0000(日足MA50付近)

- TP2:3790.0000(次の強いサポート帯手前)

- SL:3970.0000(割れ前サポートのレジ転換レベル)

- リスクリワード(Entry 3905前提)

- Entry→SL:リスク ≒ 65

- Entry→TP1:+60 → R:R ≒ 1 : 0.9

- Entry→TP2:+115 → R:R ≒ 1 : 1.8

→ トレンド逆張りかつR:Rも微妙なので、優先度は低め。

あくまで「3910割れで日足調整第2波」が見えたときのバックアップ案。

LCZ(Liquidation Cluster Zone)の想定

- 日足での安値クラスター:3915, 3886 近辺

- これらを明確に割り込むと、

- ロング勢のストップロス集中

- ゴールドETFの短期マネーもストップにかかりやすいゾーン

- LCZコア帯:3880.0000 – 3910.0000 を想定。

→ シナリオ1のロングは3940で撤退し、「LCZに巻き込まれない位置」にストップを置く設計。

リスク・不確実性(Bayesian信頼区間イメージ)

Bayesian Neural Network の研究では、COVID期のようにボラが高いとき、予測自体よりも不確実性幅の推定が重要になることが示されています。

ここでは厳密なBNNは走らせていませんが、ATR_effを用いたシンプルな区間として:

- 現在値 ≒ 3984.82

- 5営業日先の1σ相当レンジ(ざっくり)

- ≒ 3985 ± 2×ATR_eff ≒ 3985 ± 62 → [3923, 4047]

- 90%信頼区間イメージ(≈3×ATR_eff)

- ≒ 3985 ± 94 → [3891, 4079]

→ 結論:

- 直近数日は「3900台前半〜4050前後」のレンジ推移でもまったく不思議ではない。

- 我々のCI ≒ 50.9%は、「上値・下値どちらもあり得るが、中期は上方向シナリオをやや優先」という程度の強さ。

また、ニュースセンチメント×価格の関係は、FinXABSAなどの研究でも

「統計的に有意な相関はあるが、単独でアルファを出せるほど強くない」

という結果が多く、これも不確実性要因として考慮しています。

結論

- 構造

- 長期(月足・週足)は歴史的な強気トレンドのど真ん中。

- 日足・H4・H1は「4,000ドル突破後の調整局面」で、下降チャネル内の値動き。

- 戦略方針

- 基本スタンスは**「押し目買い」**。

- ただしRSI・MACD・SQZMOMなど短期オシレーターはまだ調整継続を示唆 → 追いかけ買いは禁止。

- 実務的アクション

- 3970–3975ゾーンでの反発パターン(H1陽線転換など)を待ち、

- SL 3940

- TP1 4030, TP2 4100

というセットアップを小さめサイズで狙うのが現実的。

- 3910を明確に割るまでは「トレンド転換」とは見なさず、あくまで調整の深まりとして扱う。

- 3970–3975ゾーンでの反発パターン(H1陽線転換など)を待ち、

市場は「利下げサイクル+高インフレ+ETFフロー」という金にとって最高級の組み合わせをかなり織り込んでいます。

ここから先は、ファンダは強気・テクニカルは高値警戒という綱引きのフェーズ。

ポジションサイズとストップだけは、いつも以上にクールに管理しておくのが吉です。

コメント